定額法と定率法の大きな違いは?

注意事項はあるの?

FIREをするために必要となる資産は支出額の25倍と言われています。

このFIREとなるために、取り崩し金額は、資産の4%が主流となります。

しかし、この4%はどの時点で算出した4%なのか?

取り崩すときに計算するのか?それとも、引退時の資産で決定する金額なのか?

どっちなの?

正解は後者です

しかし、前者にあるような、取り崩すときに4%を計算する手法も暴落時に有効な手法となります。

この記事では、4%ルールの「定額法」と「定率法」それぞれの強みと弱みについて解説します。

記事を読むことで、老後の資産を安心して取り崩すことができるようになりますので最後までご覧ください。

もし、参考になったと思われたら、友人や親戚に “SNS” や “リンク” で紹介して頂けると今後の励みになります。

2つの4%ルール 「定額法」と「定率法」について

米国の方が日本より株式投資の歴史が長く、資産の取崩し方法が古くから研究されています。

その中で、資産を保つ取崩しラインは4%程度となっています。

ただし、この4%ルールには「定額法」と「定率法」の2つのルールが存在します。

そのため、どちらのことを指しているのか念頭に置く必要があります。

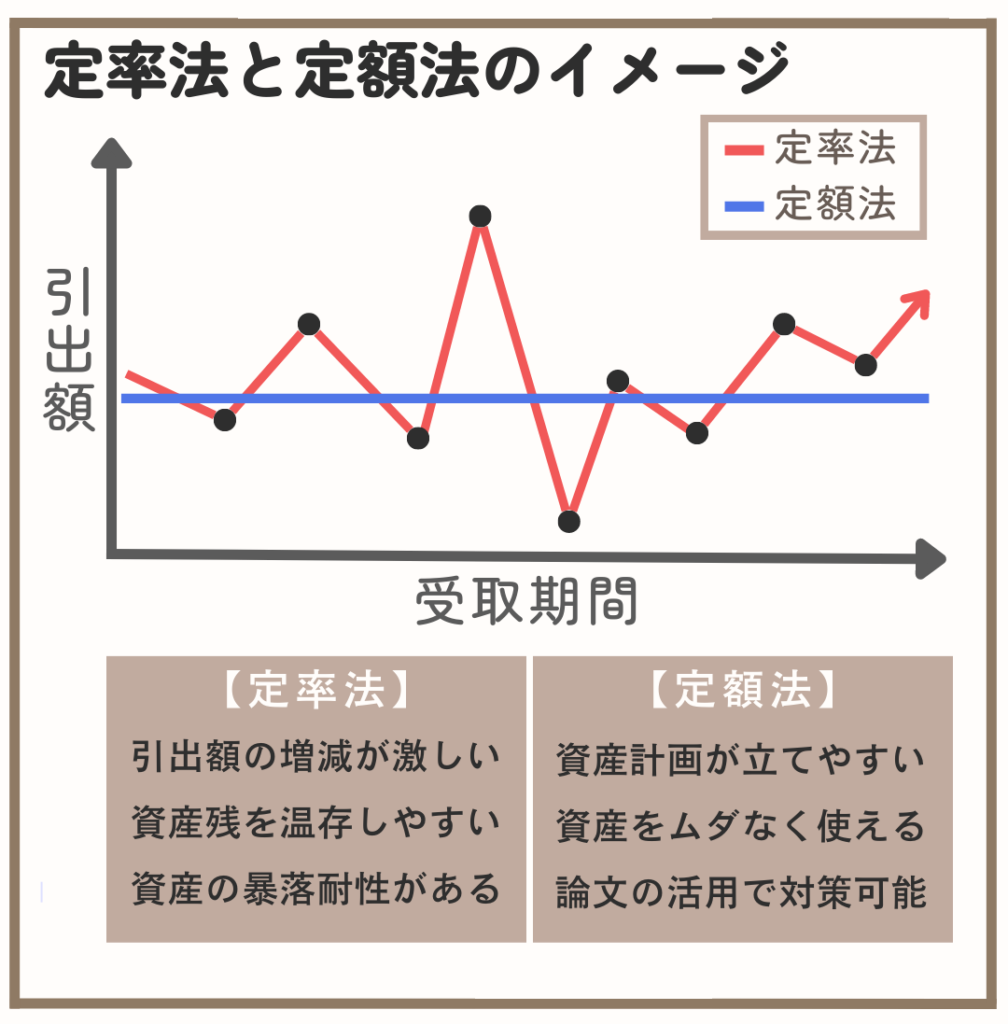

定額法と定率法のイメージ

ん?定率法がギザギザで難しそう

仕組みは至って単純です

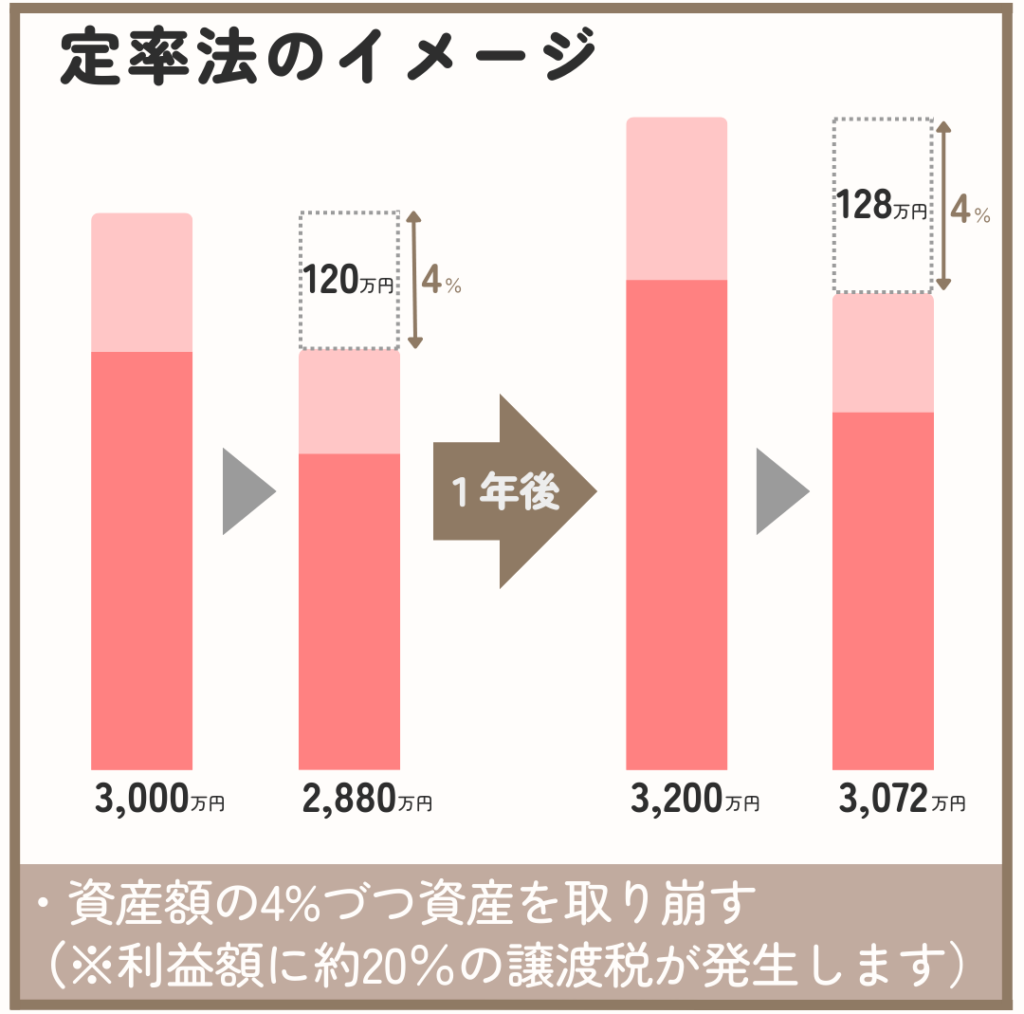

定率法は当該年の資産残高に対して4%引き出す方法です。この方法は算出する手間が発生しますが、資産が枯渇することがありません。

・1年目:3,000万円✖4%=120万円

・2年目:資産残額×4%=〇百万円

・3年目:資産残額×4%=〇百万円

定額法は引退時の取り崩し予定資産を基に毎年の引出額を決定します。計算方法が単純で万人受けしやすい方法です。

・1年目:3,000万円✖4%=120万円

・2年目:同じ

・3年目:同じ

2つの深い解説に入る前に、「4%ルール」の条件をサックっと確認しておきましょう。

4%ルールの前提条件と概念

・債券は中期米国債もしくは高格付けの社債

・資産額の変動を抑えるため債券を組み入れる

4%ルールは1998年にトリニティ大学の3人の教授によって作成された論文「持続可能な引出率の選択」で有名になりました。

リスク資産である株式(S&P500)をある程度、保有し資産を取り崩すと、30年間資産が枯渇しない可能性が高かったのが4%でした。

米国人に向けての論文です

日本の個人投資家が注意したいのは、この論文が為替リスクがない米国人向けなところ、無リスク資産が社債を採用しているところです。

65歳の30年後では、95歳かぁ

【定額法】の4%ルール

定額法は引退時の資産残高に対する4%を毎年取り崩す手法です。

この4%ルールが始めに登場したのは1990年代となります。

・1994年に公表(検証期間:1926年-1976年)

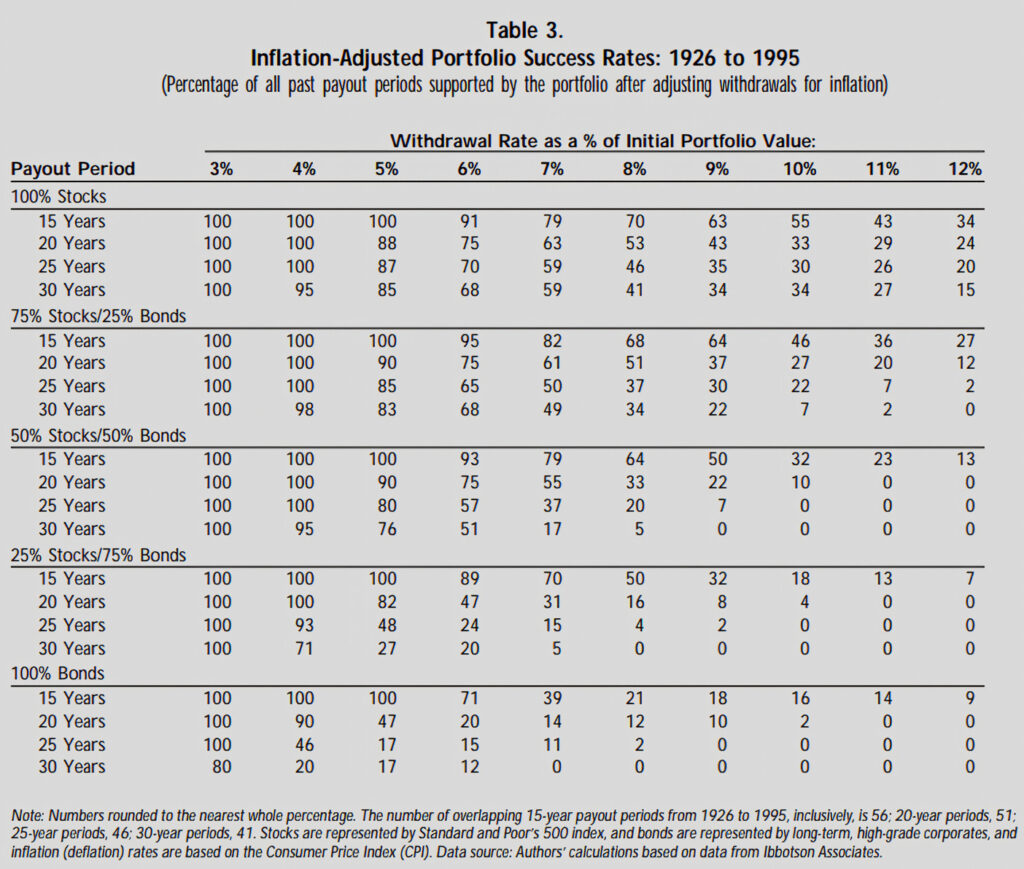

【トリニティ大学の教授3名による論文】

・1998年に公表(検証期間:1926年-1995年)

・債券:投資適格社債(例えばLQDなど)

・期間:1926-1995

・(CPI)消費者物価指数による取崩額の増加を考慮

この論文の成功率は、30年目の取り崩しで1円でも残れば成功となります。

取崩率4%でみると、株式を50%以上とした場合に1990年代において95%以上の成功でした。

90年代かぁ..昔だね…

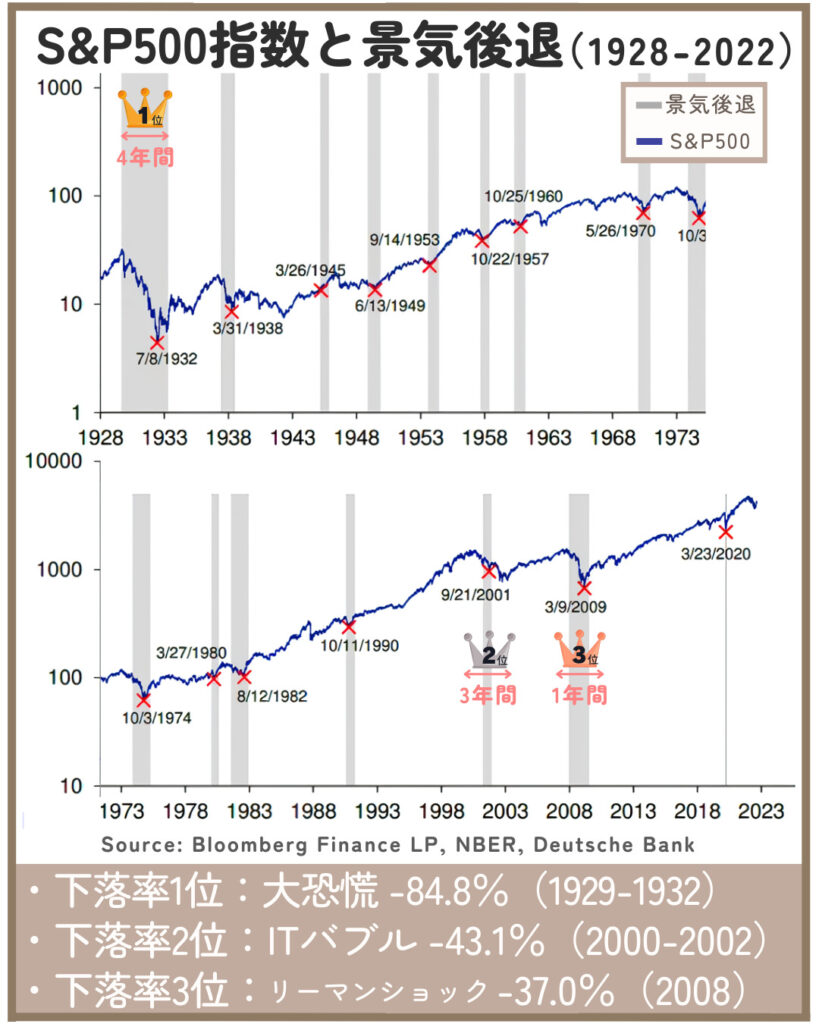

これまでの論文には、”ITバブル”や”リーマンショック”が入っていません。

そのため、量的緩和が早急に行われる相場環境である、現在にあっているのか心配です。

最新の市場で検証しても成功してます

今ではアップデート版として、いくつかの論文が掲載されていますが、結果はどれも4%ルールの成功率が上がるという結果になりました。

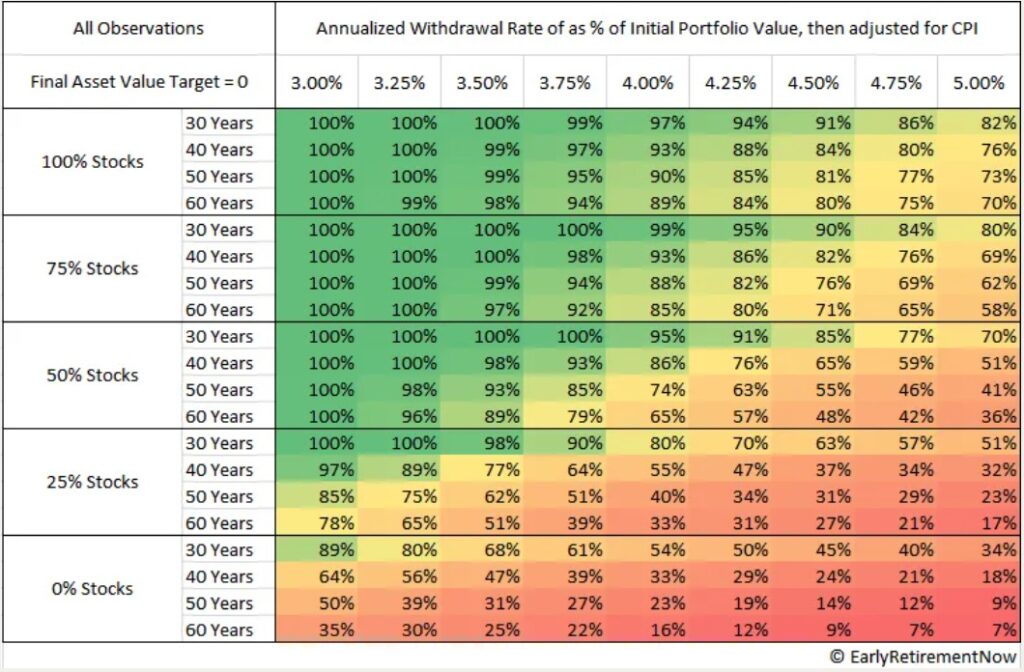

期 間:1871-2016

投資先:S&P500/米10年債

早期退職を見込んだ30年~60年の試算

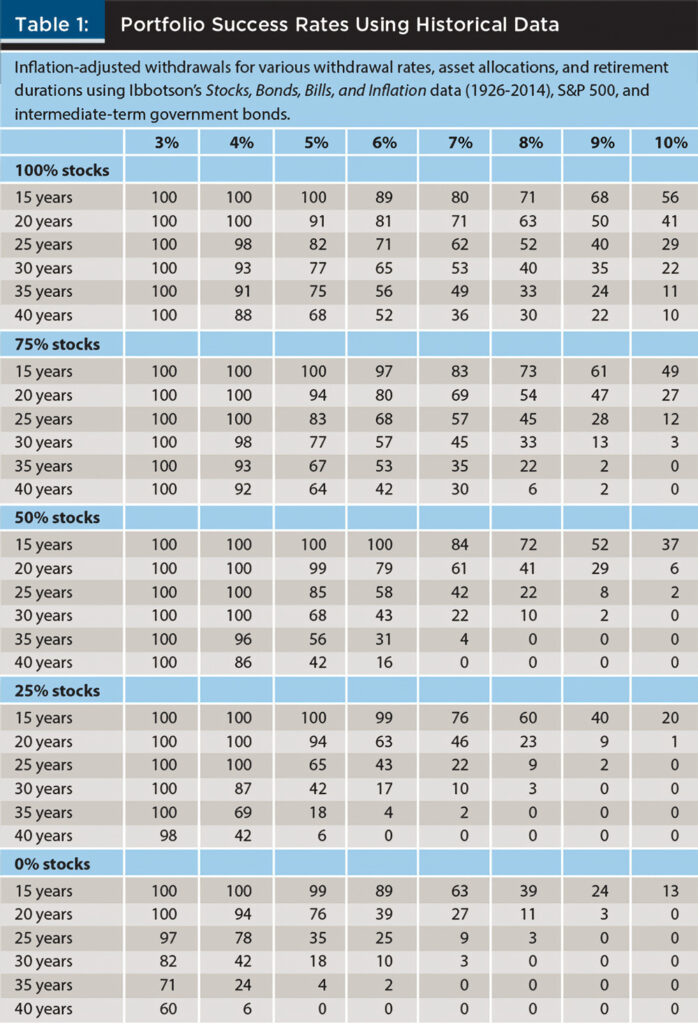

【Updating the trinity Study】

期 間:1926-2014

投資先:S&P500/中期国債

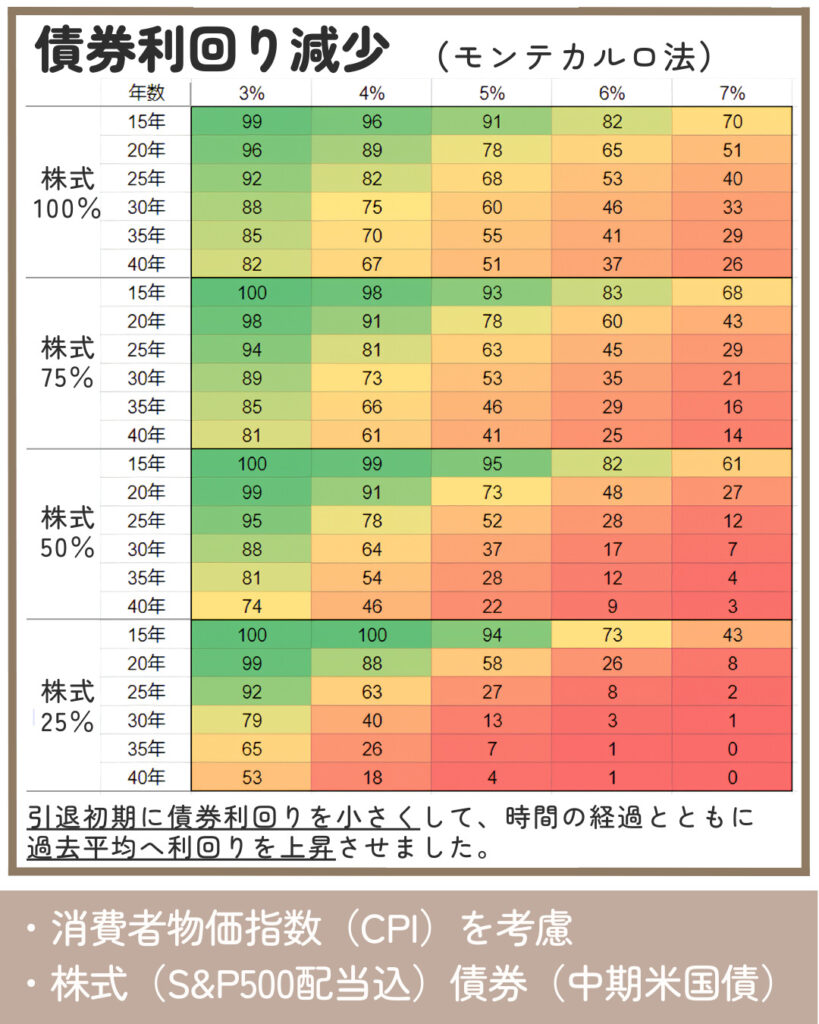

中期国債の利回りが低下したケースも記載

【Forbes(フォーブス)】

期 間:1926-2017

投資先:S&P500/中期国債

年初引出し、債券を中期国債へ

【Thepoor Swiss.com】

期 間:1871-2024

投資先:米国株/債券

チャートによる最新のデータ

定額法は、単純であり自分が労働してためた資産を有効に使うのに最適な取崩し方法です。

働きすぎを考えさせられる良書、「DIE WITH ZERO 人生が豊かになりすぎる究極のルール」の考えに沿った手法となります。

この本で伝えたいことを端的に言うと

使わないお金を稼ぐ時間がもったいなくねぇか?

こちらの書籍は目標金額を算出していない方や、資産形成のゴールが見えてきた方に刺さる内容となっています。

・資金額が潤沢で、取り崩し額を決めていない方

・一定の期間だけ引出額を固定したい方(60歳~65歳など)

定額法の成功確率【図解】

なんで最近のデータは成功率があがってるの?

検証データに違いがあります

「最近のデータ」と「過去のトリニティスタディ」の違いがあります。

それは債券を中期国債へシフトした点です。(トリニティスタディは社債)

最近のデータが高い成功率を誇る理由は、社債よりも変動率が比較的に小さい中期国債へ切り替えたことが要因となっています。

・検証期間:1926-2014

・消費者物価指数(CPI)による引出額の増加を考慮

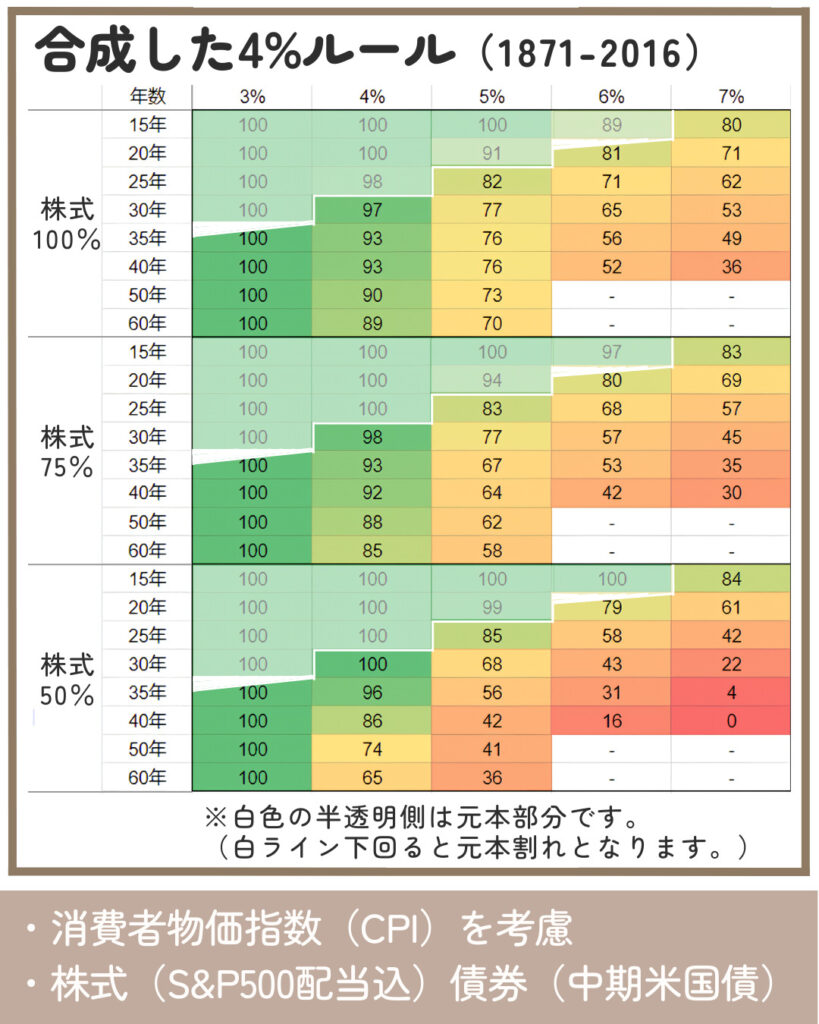

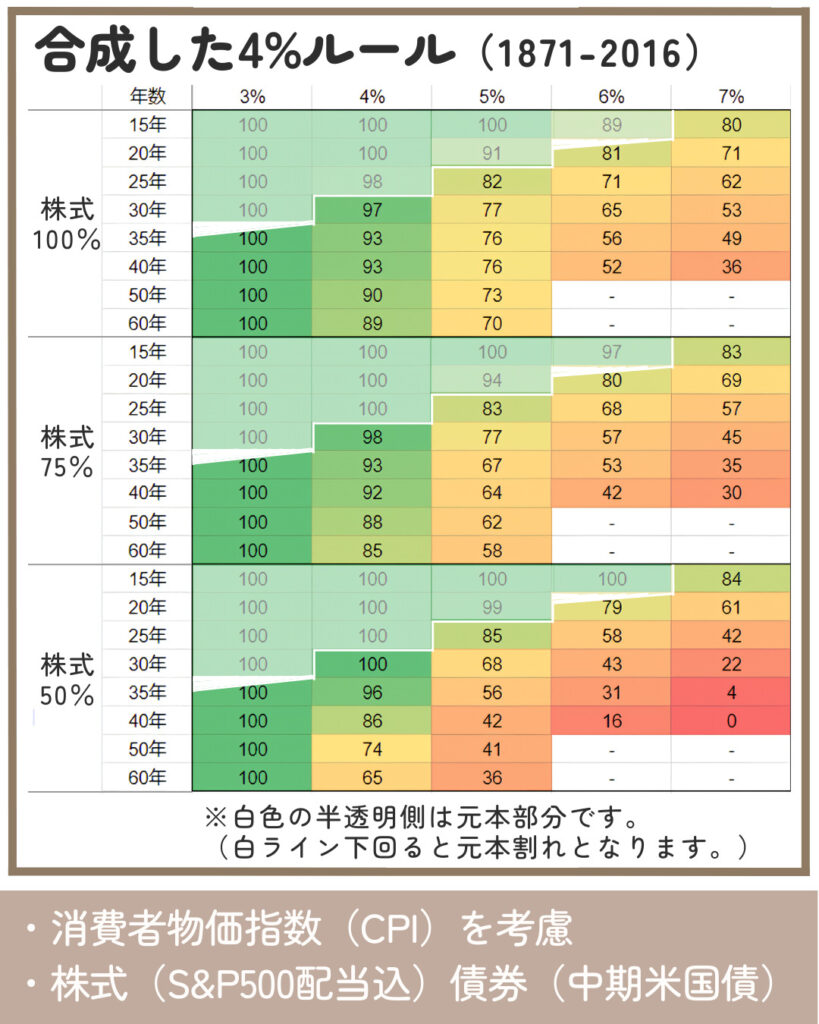

上の画像は、トリニティスタディのアップデート版となります。

1990年代のデータを扱う、トリニティスタディでは「株式75:債券25」の4%ルールが最も高い成功率となっておりました。

アップデート版をトリニティスタディと同じように30年間で取崩率4%で見た場合、「株式50:債券50」のカウチポテトポートフォリオの成功率100%という驚きの結果でした。

・検証期間:1871-2016

・消費者物価指数(CPI)による取り崩し額の増加を考慮

上の画像は早期リタイヤを想定して、60年の成功率を記載しています。

試算結果を見ると、株式比率を50%以上に高め、取崩率を3%にすると成功率が上がります。

いっぱい表があって混乱してきた

一旦、まとめます

| 株式比率 | 年数 | 3% | 4% | 5% | 6% | 7% |

| 株式 100% |

15年 | 100 | 100 | 100 | 89 | 80 |

| 20年 | 100 | 100 | 91 | 81 | 71 | |

| 25年 | 100 | 98 | 82 | 71 | 62 | |

| 30年 | 100 | 97 | 77 | 65 | 53 | |

| 35年 | 100 | 93 | 76 | 56 | 49 | |

| 40年 | 100 | 93 | 76 | 52 | 36 | |

| 50年 | 100 | 90 | 73 | – | – | |

| 60年 | 100 | 89 | 70 | – | – | |

| 株式 75% |

15年 | 100 | 100 | 100 | 97 | 83 |

| 20年 | 100 | 100 | 94 | 80 | 69 | |

| 25年 | 100 | 100 | 83 | 68 | 57 | |

| 30年 | 100 | 98 | 77 | 57 | 45 | |

| 35年 | 100 | 93 | 67 | 53 | 35 | |

| 40年 | 100 | 92 | 64 | 42 | 30 | |

| 50年 | 100 | 88 | 62 | – | – | |

| 60年 | 100 | 85 | 58 | – | – | |

| 株式 50% |

15年 | 100 | 100 | 100 | 100 | 84 |

| 20年 | 100 | 100 | 99 | 79 | 61 | |

| 25年 | 100 | 100 | 85 | 58 | 42 | |

| 30年 | 100 | 100 | 68 | 43 | 22 | |

| 35年 | 100 | 96 | 56 | 31 | 4 | |

| 40年 | 100 | 86 | 42 | 16 | 0 | |

| 50年 | 100 | 74 | 41 | – | – | |

| 60年 | 100 | 65 | 36 | – | – |

上の画像は2016年までの検証結果をまとめた表です。

白い網掛けの部分は、引退時から定額で取り崩してもリターンが大きくなる可能性が高いラインです。

取崩率が3%であれば、成功する可能性が高いですし、

取崩率が4%以上となると資産を延命する期間と株式の比率に注意が必要となります。

引退後の成功率を上げるには、株式比率は50%~75%でかつ、取崩率が3%から4%とすることが必要不可欠となります。

資産をなるべく長く持続させるコツについては最後に記述しています。

定額法のメリット

お金は墓場まで持っていけないと言いますが、この方法であれば最後まで使い切ることができます。

「生きている時に使いきれる分だけ稼ぐ」という考え方は、余分に稼ぐような働き方を防ぐので、浮いた若い頃の時間を自分が好きなことに充てることができます。

定額法のデメリット

暴落時に資産を定額で取り崩しを行うと、資産額が想定以上に減るおそれがあります。

失敗の多くが、取り崩しを始めた頃に、思わぬ世界恐慌に巻き込まれ、20年未満で失敗となるケースです。

詳細は後述します

次に、「定率法」の4%ルールについて解説します。

【定率法】4%ルール

定率法はその年の資産残高に対する4%を取り崩す手法です。

仮に、資産増加がなくても、理論的に資産額が枯渇することはありません。

S&P500ができた当初から現在まで、定率法による取り崩しで資産が0円になったことはありません。

定率法の理論と実践

定率法は、基本的に資産が毎年4%以上増加することを想定しています。

つまり、増加分を取り崩しても、元々の資産は減ることがないという理論です。

それぞれの資産ごとに、リターンを考えると株式は年平均で約10.7%〔2〕の上昇し、米総合債券〔3〕は配当だけの平均利回りで約3.11%あります。

〔2〕米国株式指数であるS&P500の設定された1957年から現在までの利回りは約10.7%となります。

〔3〕米国総合債であるETFのAGGで2004~2022の配当利回りで算出(レンジ1.76%~4.91%)

例えば、トリニティ・スタディで提唱されていた、50:50のカウチポテトポートフォリオで利回りを算出すると約6.91%となります。

4%以上取り崩せそうじゃん

実はインフレを加味して取崩しています

インフレ分を2%として考慮すると、6%の取り崩しが必要になります。

この場合、名目では6%の取り崩しを行うこととなり、インフレを加味した実質ベースで、4%の取り崩しが成立しています。

・2年目(下落):2,500万円✕4%=100万円

・3年目(上昇):3,200万円✕4%=128万円

ちなみに、この「定率法」は投資の名著「ウォール街のランダムウォーカー」に掲載された方法です。

ウォール街のランダムウォーカーについてはこちらの記事で解説しています。

4%ルール定率法のメリット

定率法の最大のメリットは「引退後の資産が枯渇しないこと」です。

株式が下落したとしても、減った資産額に対して、4%取り崩します。

そのため、理論的に資産が「0」になることはありません。

定率法であれば、30年以上資産を保つという目的が必ず実現します。

4%ルール定率法のデメリット

定率法の最大のデメリットは一時の暴落時に取り崩し額が減少して、それが続いてしまう可能性が高いということです。

・2年目(下落):2,300万円✕4%=92万円

・3年目(下落):1,770万円✕4%=70万円

タイミングが悪いと想定から大きく外れます

3,000万円の資産から、毎年120万円程度を取り崩そうと計画していたとします。

タイミングが悪く、取り崩しを始めてから20%近い下落が2年続いたとします。

すると、資産が約1,770万円(△1,230万円)になります。

この資産を元々の資産額に戻すためには、下落した+40%ではなく約70%のリターンが必要となります。

1年に50%以上の上昇は、米国史上2度しかありませんでした。

・1954年:52.6%

※配当利回り込み

その一方、暴落は大きく、損失は短期間で大きく下落し、記憶に残りやすいです。

| 最低値までの期間 | 下落率 | |

| 1929年8月~1932年6月 | -86% | 世界恐慌 |

| 1937年2月~1938年3月 | -53% | FRBの利上げ |

| 1946年5月~1948年2月 | -27% | 第二次世界大戦終了後 |

| 1961年12月~1962年6月 | -28% | キューバ危機 |

| 1968年11月~1970年6月 | -33% | ベトナム戦争 |

| 1972年12月~1974年9月 | -46% | 第一次オイルショック |

| 1987年8月~1987年11月 | -34% | ブラックマンデー |

| 2000年3月~2002年10月 | -49% | ITバブル崩壊 |

| 2007年10月~2009年3月 | -56% | リーマンショック |

| 2020年2月~2020年3月 | -34% | コロナショック |

元本を一年で元に戻そうとすると、一気に難易度が上がります。

受け取り額の増減が激しい

定率法で取り崩しを行うと、将来の引出額が大きく増減してしまうのもデメリットとなります。

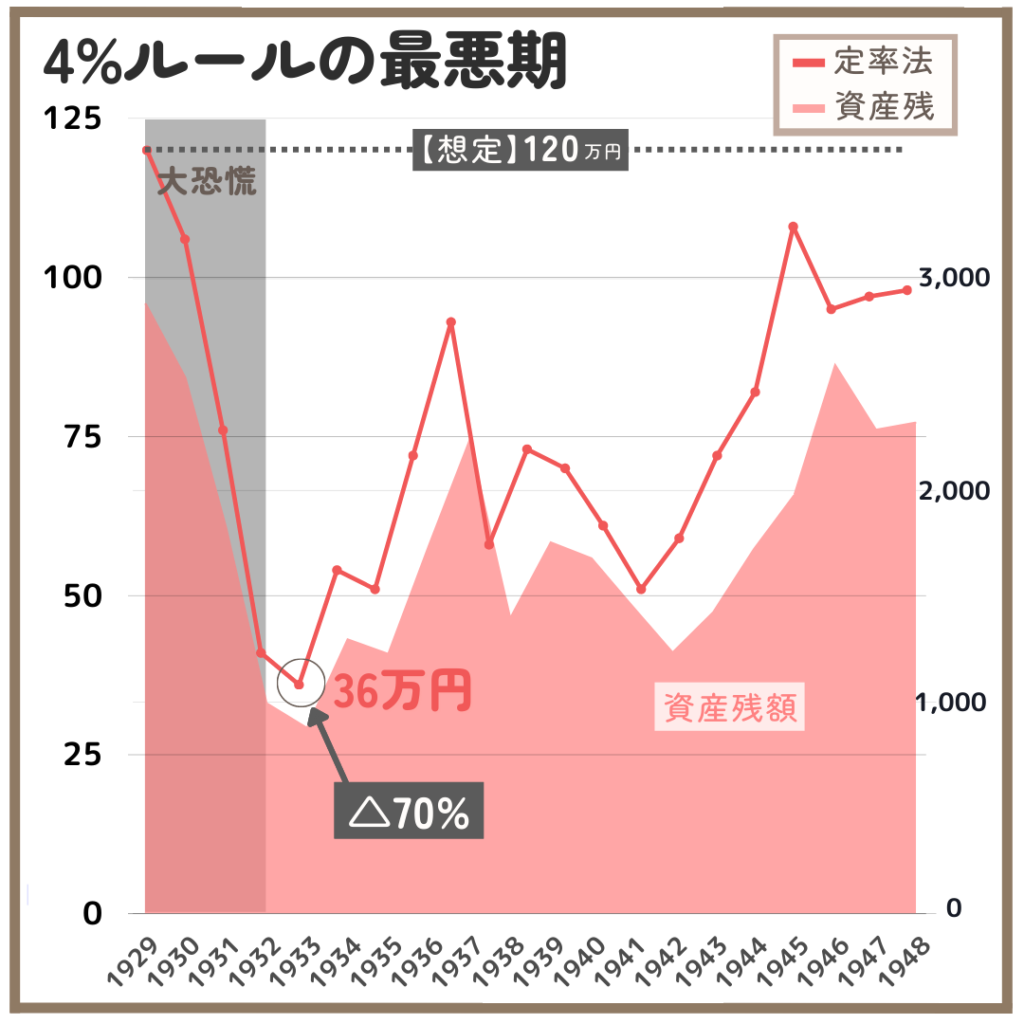

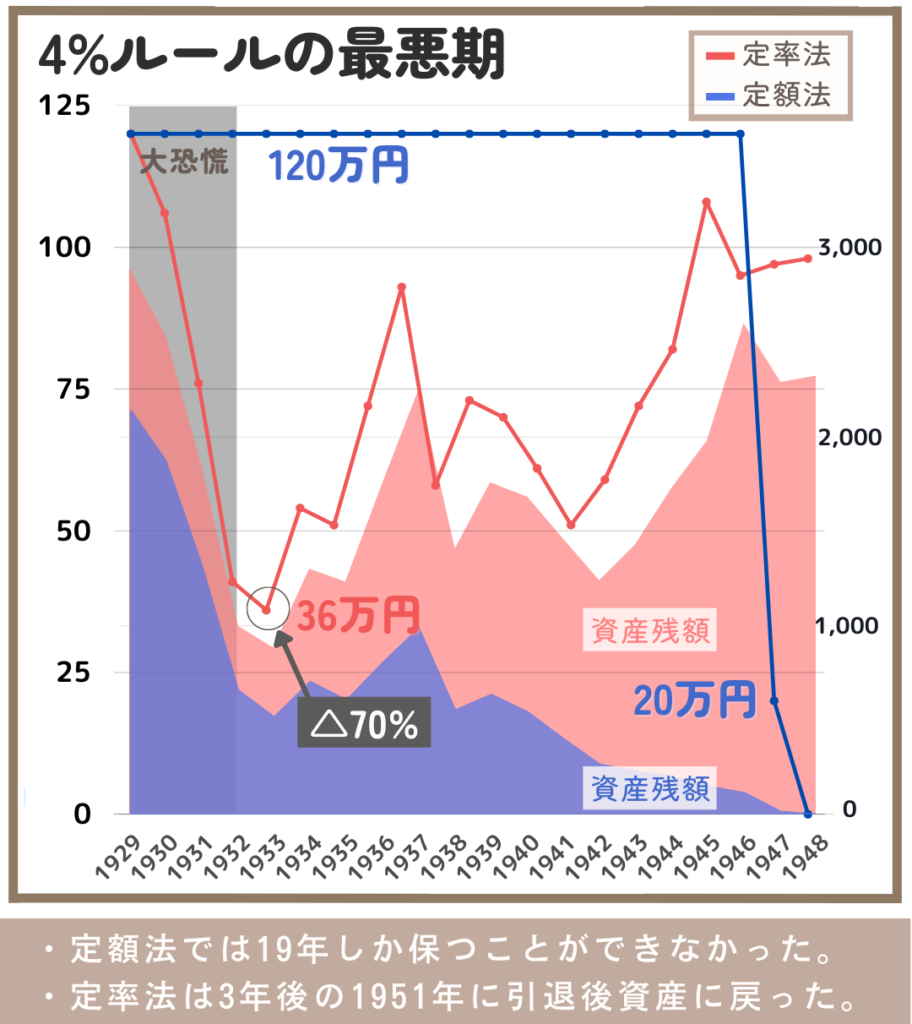

史上最も最低の引出額となったのは、大恐慌時代です。(1929年-1932年)

引退の翌年から暴落が続くと、想定の3分の1の引出額となりました。

下の画像は1929年から20年の定率法による引出額の推移を参照ください。

・引退時:3,000万円

※インフレ調整なし

※手数料、税金の考慮なし

| 西暦 | 資産額 (万円) |

引出額 (万円) |

資産残額 (万円) |

| 1929 | 3000 | 120 | 2880 |

| 1930 | 2638 | 106 | 2533 |

| 1931 | 1902 | 76 | 1826 |

| 1932 | 1035 | 41 | 994 |

| 1933 | 912 | 36 | 876 |

| 1934 | 1349 | 54 | 1295 |

| 1935 | 1277 | 51 | 1226 |

| 1936 | 1810 | 72 | 1738 |

| 1937 | 2327 | 93 | 2234 |

| 1938 | 1452 | 58 | 1394 |

| 1939 | 1828 | 73 | 1754 |

| 1940 | 1747 | 70 | 1678 |

| 1941 | 1513 | 61 | 1453 |

| 1942 | 1284 | 51 | 1233 |

| 1943 | 1483 | 59 | 1424 |

| 1944 | 1792 | 72 | 1721 |

| 1945 | 2061 | 82 | 1979 |

| 1946 | 2699 | 108 | 2591 |

| 1947 | 2381 | 95 | 2286 |

| 1948 | 2416 | 97 | 2320 |

引退した翌年から数年にわたり下落が続くと、想定した引出額の△70%(36万円)となる可能性があります。

そのため、この資金を生活資金とするには、変動が激し過ぎて上手くいきません。

そのため、生活に潤いを与える「遊びのお金」として充てるのが良い方法です。

宵越しの金は持たねぇぜ!的な

株式50%でのシミュレーションも見たい方はTwitterからDMください。要望が多ければ記事にします。

定率法のまとめと選択例

引退初期にお金を沢山使用したい方や人生最後の時にお金を残したい方に向いています。

例えば、65歳で引退したといっても、まだまだ体力がある方が多いです。

そのため、セカンドライフ初期には結構お金がかかります。

そんな時に、定率法は引退初期に大きな資産を取り崩しますから相性が良いです。

また、取り崩した後の資産額に対して、次の取崩額を計算しますから、人生の終末まで資産を残せる可能性が極めて高いです。

4%ルールの注意点

前述しましたが、4%ルールは海外資産である米国株により検証されており、その検証には国内の課税以外に、外国で課税されます。

考慮すべきコストは以下の4点です。

経費と譲渡税

4%ルールには、売買やファンドへの報酬のようなコストが考慮されていません。

実は、利益が無くても株式や債券を売却した時に、証券会社に払う手数料が発生します。

その他にも、売却時に利益が出ると、その利益分から約20%の税金が発生します。

・証券会社への手数料

【利益が出ると発生するもの】

・譲渡益20.315%

(所得税15%、住民税5%、復興税0.315%)

※復興税は2037年末まで

(米国株S&P500、簿価20万円)

・手数料※:0.495%

120✖(1-0.495%)=119.4万円

・119.4-(100✖20.315%)=95.1万円

※手数料はSBI証券の手数料

為替リスクとインフレ率

4%ルールはいずれも米国がベースとなっています。

そのため、日本人が4%ルールを使おうとすると、為替変動のリスクが生じます。

為替変動を正確に予測するのは困難を極めます。

ただ、投資によって為替リスクを軽減することが可能。

年金による円での資産を享受できますので、ある程度ドルの「じぶん年金」があった方が通貨分散効果が得られ良い効果があります。

為替についてはこちらの記事を参照ください>>『為替リスク』の”軽減策”と”考え方”

資産を長持ちさせるための秘訣

トリニティ・スタディで株式50%、引出率を4%とすると、失敗する確率が20人中1人と安心できる数字ではありません。

ここでは、定額法による4%ルールの失敗を防ぐ策について解説します。

失敗したくない…

成功の秘訣は3つあります

株式の暴落に備える

株式の暴落に備えるために、3年分の現金を持つことが必要です。

現金を持つって元も子もない…

暴落時に引き出さない余裕が必要です

暴落時に資産を売ることは許されません。

これは、積立投資の鉄則ですが、引退後も同じ理論です。

また、3年分としたのには理由があります。

約100年前を振り返ると、米国株指数が低迷を続けたのが3~4年です。

この期間の内、2桁の下落したのが2年間となります。

つまり、多少ゆとりを持たせた、3年間耐える現金を持って置くのが資産を長引かせる鉄則となります。

3年分も現金は無いよ…

そんな時はお金を稼ぐスキルを身につけましょう

実は現金がなくとも、雇い手がある「スキル」を持ったり「自営業」で培った儲け方を知っている方であれば、現金を生み出すことができます。

今はそうでなくとも、副業などで稼ぐ力を身につけておくのは、引退後にあなたの資産を守るクッションとなります。

資産の取り崩し率を減少させる

貯金や副業以外の手はないの?

引出率を減らすのも妙案です

取り崩し率を4%から3%へと1%減少させるだけで、成功率が100%に上がります。

そのため、暴落時には取り崩しを1%下げると良いでしょう。

| 株式比率 | 年数 | 3% | 4% | 5% | 6% | 7% |

| 株式 100% |

15年 | 100 | 100 | 100 | 89 | 80 |

| 20年 | 100 | 100 | 91 | 81 | 71 | |

| 25年 | 100 | 98 | 82 | 71 | 62 | |

| 30年 | 100 | 97 | 77 | 65 | 53 | |

| 35年 | 100 | 93 | 76 | 56 | 49 | |

| 40年 | 100 | 93 | 76 | 52 | 36 | |

| 50年 | 100 | 90 | 73 | – | – | |

| 60年 | 100 | 89 | 70 | – | – | |

| 株式 75% |

15年 | 100 | 100 | 100 | 97 | 83 |

| 20年 | 100 | 100 | 94 | 80 | 69 | |

| 25年 | 100 | 100 | 83 | 68 | 57 | |

| 30年 | 100 | 98 | 77 | 57 | 45 | |

| 35年 | 100 | 93 | 67 | 53 | 35 | |

| 40年 | 100 | 92 | 64 | 42 | 30 | |

| 50年 | 100 | 88 | 62 | – | – | |

| 60年 | 100 | 85 | 58 | – | – | |

| 株式 50% |

15年 | 100 | 100 | 100 | 100 | 84 |

| 20年 | 100 | 100 | 99 | 79 | 61 | |

| 25年 | 100 | 100 | 85 | 58 | 42 | |

| 30年 | 100 | 100 | 68 | 43 | 22 | |

| 35年 | 100 | 96 | 56 | 31 | 4 | |

| 40年 | 100 | 86 | 42 | 16 | 0 | |

| 50年 | 100 | 74 | 41 | – | – | |

| 60年 | 100 | 65 | 36 | – | – |

定率法による予防

前述した、取り崩し額を下げると同じ考えになりますが、一時的に定率法による取り崩しを採用することも、暴落への備えとなります。

下の画像は恐慌時代のシミュレーションとなります。

定額法で取り崩すと資産が20年でさえ、保つことができていません。

現金を取り崩すと25年ですから、元本割れです

・引退時:3,000万円

・インフレ調整なし

・手数料、税金の考慮なし

| 西暦 | 資産額 (万円) |

引出額 (万円) |

資産残額 (万円) |

| 1929 | 3000 | 120 | 2880 |

| 1930 | 2638 | 106 | 2533 |

| 1931 | 1902 | 76 | 1826 |

| 1932 | 1035 | 41 | 994 |

| 1933 | 912 | 36 | 876 |

| 1934 | 1349 | 54 | 1295 |

| 1935 | 1277 | 51 | 1226 |

| 1936 | 1810 | 72 | 1738 |

| 1937 | 2327 | 93 | 2234 |

| 1938 | 1452 | 58 | 1394 |

| 1939 | 1828 | 73 | 1754 |

| 1940 | 1747 | 70 | 1678 |

| 1941 | 1513 | 61 | 1453 |

| 1942 | 1284 | 51 | 1233 |

| 1943 | 1483 | 59 | 1424 |

| 1944 | 1792 | 72 | 1721 |

| 1945 | 2061 | 82 | 1979 |

| 1946 | 2699 | 108 | 2591 |

| 1947 | 2381 | 95 | 2286 |

| 1948 | 2416 | 97 | 2320 |

上の画像では、定額法で資産の取り崩しを行うと、19年で資産が尽きてしまいます。

しかし、定率法であれば、引出額が減るものの、大恐慌後の3年後(1951年)に元本まで資産が回復しています。

定率法が良さそうに思えてきた

上昇相場でも定率法は有効です

定率法は、株価が上昇すると、想定以上にお金を引き出すことがあります。

実は、そのような時に無理してお金を使う必要はありません。

この時の余剰資金を、暴落時の買い増しに充てるための資金として、使わず持って置くのも良い作戦です。

先述した大恐慌時代に、買い増しを行っていればもっと早く回復します。

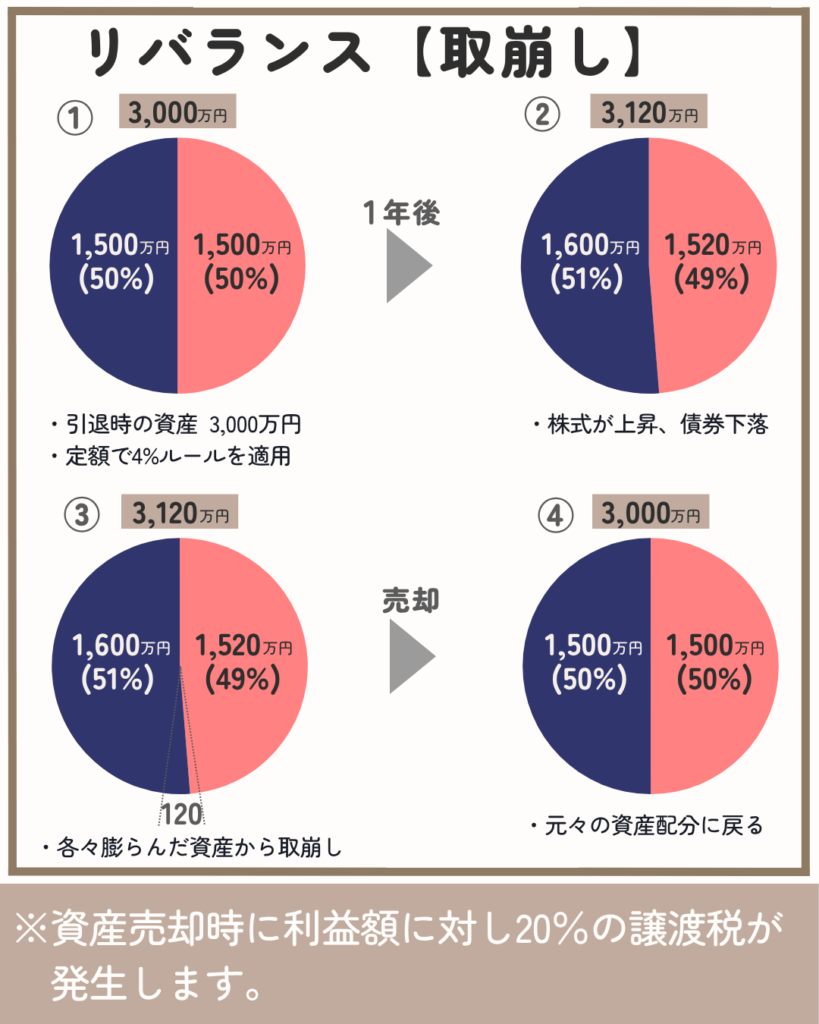

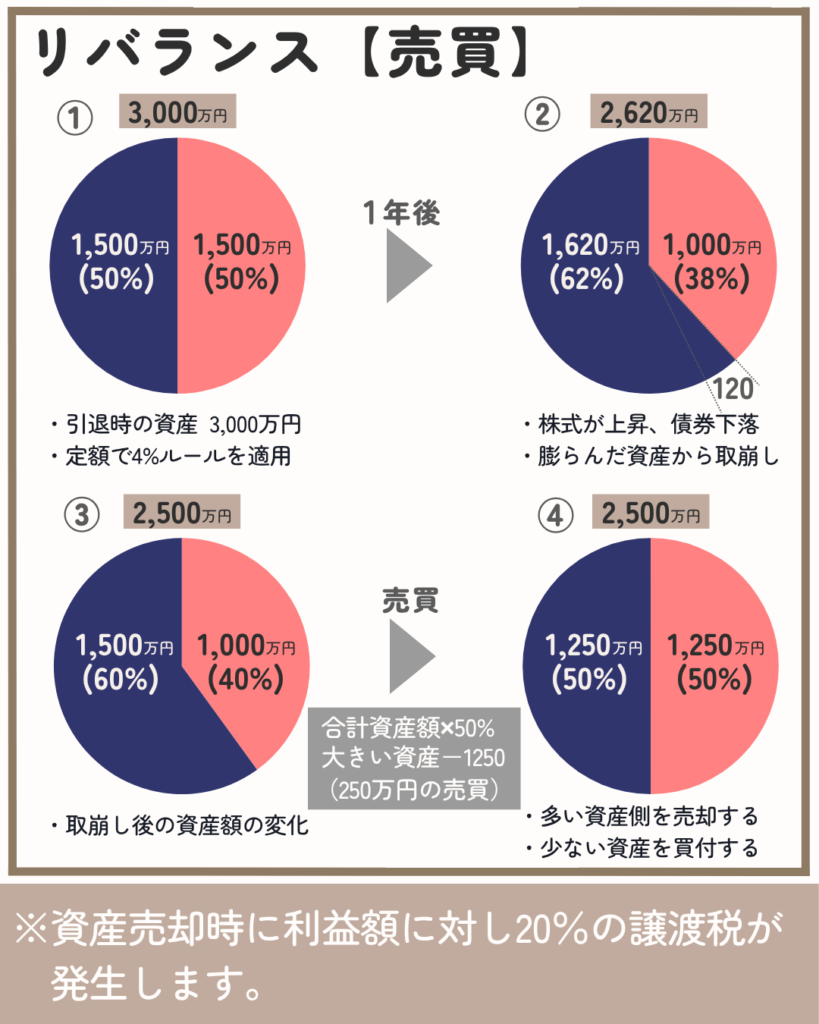

取り崩し時のリバランス

取り崩し時にリバランス?

リスクを大きく取らないような作戦です

資産を長持ちさせるためには、始めに予定していた“株”と”債券”の比率が極端に偏らないようにする必要があります。

リバランス時は、どちらかの資産価値が多い側を取り崩すのがベストです。

取り崩しを工夫するだけで、引退時に想定リスク以上の資産の減少を防止することができます。

過去の動きを見ると、債券と株は多少の“負の相関性”があります。>>債券と株価の相関について

負の相関とは:株が下がった時に債権が高くなり、逆に債権が高いと株が安い傾向があることが分かります。

この関係を利用して、株が高い時に株を売る割合を大きくして、債券を売る量を減らすと上手くリバランスができます。

下落して、割安となった資産を買い増しするので、リターンが上昇する可能性が高くなります。

株式比率を高める

これまでに紹介した、定額法の取り崩しには「大きな盲点があります」それは、債券の利回りが過去データということです。

過去のデータじゃだめなの?

現在と比べ、数%利回りが高いです

盲点は、過去の債券利回りが現在と則していないからです。

・中期国債:約5%

1970年代後半から1980年代初頭では一時10%を超える時期もあった。

トリニティスタディは社債でシミュレーションされており、5%から6%であり、現在と比べて大きな利回りによる結果でした。

でも未来はわからないよね?

政策金利が一つの判断材料となります

下のチャートは政策金利のリアルタイムチャートです。

1980年代は政策金利が5%~15%で、近年のようなゼロ金利が頻繁に行われるような時代ではありませんでした。

2000年代の政策金利は0%~5%程度であり、高くても5.25%が上限となっています。

その背景には、景気後退時の機動的な利下げや世界的な資金余剰があります。

この資金余剰は、米国の財政赤字の拡大が世界の余剰資金を米国債へ投資させる構造を生み出していることと関連しています。

毎年、債務が膨れ上がっているねぇ

この構造が変わるのは至難の業です

中期国債の利回りを下げた画像が、下の表になります。

| 株式比率 | 年数 | 3% | 4% | 5% | 6% | 7% |

| 株式 100% |

15年 | 99 | 96 | 91 | 82 | 70 |

| 20年 | 96 | 89 | 78 | 65 | 51 | |

| 25年 | 92 | 82 | 68 | 53 | 40 | |

| 30年 | 88 | 75 | 60 | 46 | 33 | |

| 35年 | 85 | 70 | 55 | 41 | 29 | |

| 40年 | 82 | 67 | 51 | 37 | 26 | |

| 株式 75% |

15年 | 100 | 98 | 93 | 83 | 68 |

| 20年 | 98 | 91 | 78 | 60 | 43 | |

| 25年 | 94 | 81 | 63 | 45 | 29 | |

| 30年 | 89 | 73 | 53 | 35 | 21 | |

| 35年 | 85 | 66 | 46 | 29 | 16 | |

| 40年 | 81 | 61 | 41 | 25 | 14 | |

| 株式 50% |

15年 | 100 | 99 | 95 | 82 | 61 |

| 20年 | 99 | 91 | 73 | 48 | 27 | |

| 25年 | 95 | 78 | 52 | 28 | 12 | |

| 30年 | 88 | 64 | 37 | 17 | 7 | |

| 35年 | 81 | 54 | 28 | 12 | 4 | |

| 40年 | 74 | 46 | 22 | 9 | 3 | |

|

株式 |

15年 | 100 | 100 | 94 | 73 | 43 |

| 20年 | 99 | 88 | 58 | 26 | 8 | |

| 25年 | 92 | 63 | 27 | 8 | 2 | |

| 30年 | 79 | 40 | 13 | 3 | 1 | |

| 35年 | 65 | 26 | 7 | 1 | 0 | |

| 40年 | 53 | 18 | 4 | 1 | 0 |

つまり、参考にすべきは中期国債が2~3%のケースです。

低金利が更に続いた場合でも、4%ルールに成功させるためには、株式の比率を上げる必要があります。

4%ルールの引き出し 対応証券一覧

| 楽天 | SBI | マネックス | 松井 | GMOクリック | 三菱UFJeスマート | |

| 定額自動売却 | 〇 | 〇 | × | × | × | × |

| 定率自動売却 | 〇 | ×※ | × | × | × | × |

自動売却は楽天証券が優れており、「定率法」が使える唯一の証券会社になります。

リバランスが面倒な方や、あらかじめ引き出す金額が決まっていれば、自動売却は不要になります。

4%ルールを成功させるために考えること

トリニティスタディで出てきた結果の中央値で、資産が5倍になったことから、4%が保守的な運用であると考えることができます。

しかし、万が一にでも資産の取り崩しに失敗しないよう、いくつかの策を記載しました。

・リバランスを行いリスクを下げる

・株式比率は75%~100%

暴落時に取り崩し額を1%下げるのも、定率法を採用するのも、その根本は、暴落時にリスク資産を減少させないということです。

この対策と新NISAの活用による、20%の非課税は証券会社の手数料以上にメリットが大きいです。

新NISAについてはこちらの記事で解説しています>>新NISAの改正点と3つの投資手法

2024年から始まるNISA枠の1,800万円を活用することが、4%の成功を高めることができる理想的な運用方法です。

・暴落時に資産を取り崩さない

・株式比率を25~50%以内

・リバランスを年に一度行う

【節税枠を使う】

・NISA、iDeCo

関連記事

トリニティスタディで推奨されていた50:50のポートフォリオは「カウチポテトポートフォリオ」と呼ばれ多くの投資家に愛されています。なぜ、このポートフォリオが有名で優れているのはこちらで解説しています>>カウチポテトポートフォリオの解説

2024年から債券利回りは4%から5%と高く、過去の暴落で歴史上最大の買い場となっています。債券投資についてのまとめサイトはこちらです。>>債券投資のまとめ

債券と株式は「負の相関」と聞いたことはありませんか?でも実は、この関係性は物価上昇率も関係していることがわかりました。詳しくはこちら>>株式と債券の相関について

為替の変動を正確に予想するのは困難です。マクロ視点からみる円の大局観と、為替リスクの低減方法について考察しました。詳しくはこちら>>為替リスクの低減法について考察

米国株の取崩率の目安は4%と言われています。これが、全世界株投資の場合は3%となります。詳しくはこちらの記事で解説しています。>>全世界株投資の取崩率

そもそも、4%ルールは米国の投資家へ対してのものです。日本から投資するときには為替リスクを含め様々な要素を総合的に考慮する必要があります。こちらの記事で日本人投資家向け4%ルールを考察しています。>>日本版4%ルール

コメント