株式って本当に複利で増えてるの?

どうすれば複利で資産が増えるの?

アインシュタインが「複利は人類最大の発見」と言われるほど凄いものですが、複利の増大は真に人間が理解しにくいものです。

そのため、「配当再投資しているから複利が効いている」など、やや複利に誤解を与える説明が散見されます。

この記事では、「複利のイメージ」を理解してから、複利を運用に活用するために必要な考えについて解説します。

もし、参考になったと思われたら、友人や親戚に “SNS” や “リンク” で紹介して頂けると今後の励みになります。

複利のイメージ

複利とは、元金によって生まれた利子にも翌年に利子がつくことです。つまり、元本が利息を加算して増えていくため、雪だるま式に資産が増加していきます。

複利は簡単にイメージできるものではありません。その具体例として、0歳の時から100万円を約7%で運用すると、40歳で約1,600万円に膨らみます。

利回り:7.2%

元本:100万円

40年後:1,613万円(約16倍)

え!1,600万円ってホント?

複利はイメージしにくいので次で解説します

複利のイメージについては次の2つのイメージを持っていれば簡単に理解できます。

複利はネズミ講

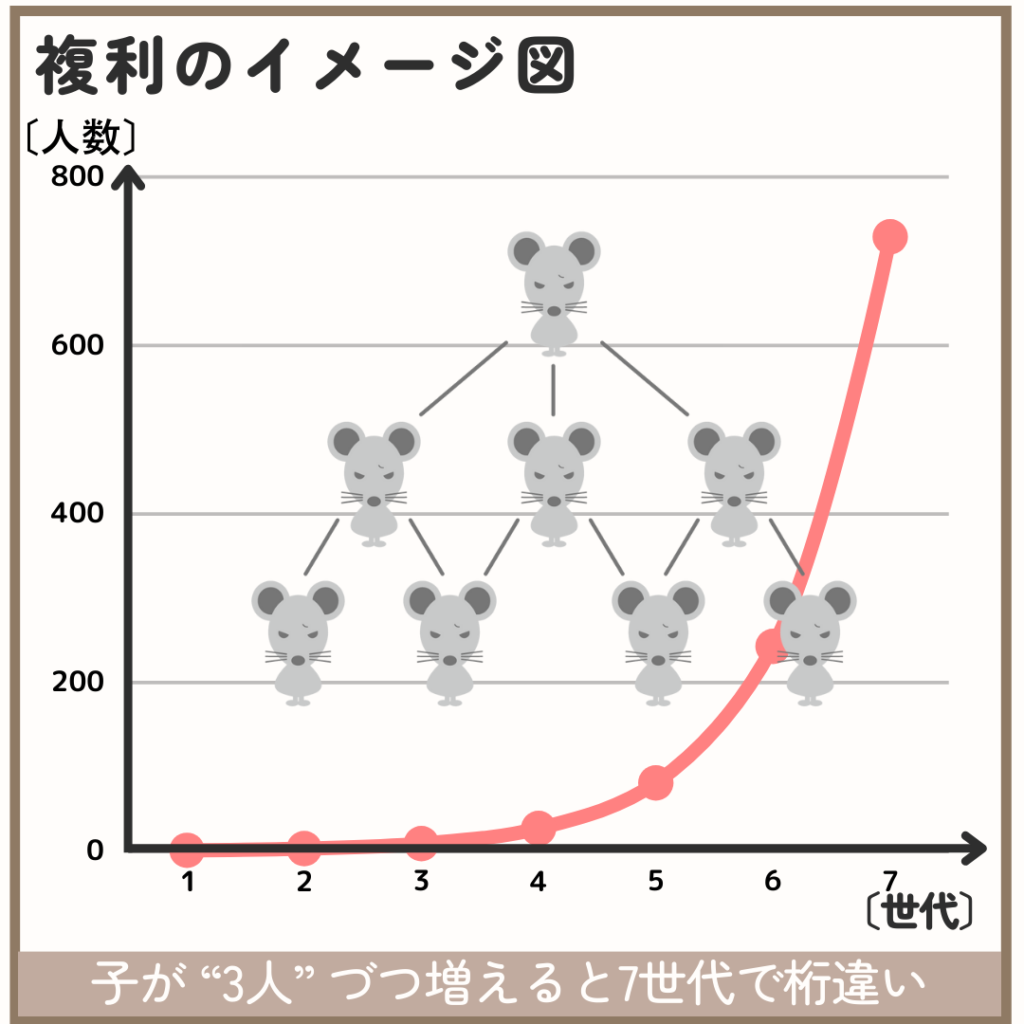

複利を簡単にイメージするのには「ネズミ講」が近いです。初めに親(胴元)から子が3人増えて、更に孫が3人増えると、9人になります。

こういったように、時間をかけて子から子へ世代を重ねるほど、全体の人数が増えていきます。

文字じゃイメージが…

グラフで見ると直観的にわかります

・子1世代(3人)

・子2世代(9人)

・子3世代(27人)

…を繰り返す

実際には、子が3人以上となったり、結局0人となったりするので、増加は一定ではありません。

このような仕組みは投資についても同じです。具体的には企業が投資家の出資で成長し、更に出資を受け成長が促進される様子は子の増加と似ています。

ただし、企業の場合は衰退することがあるため、それが株価の変動と言う形で現れます。

対数軸で見ると比例

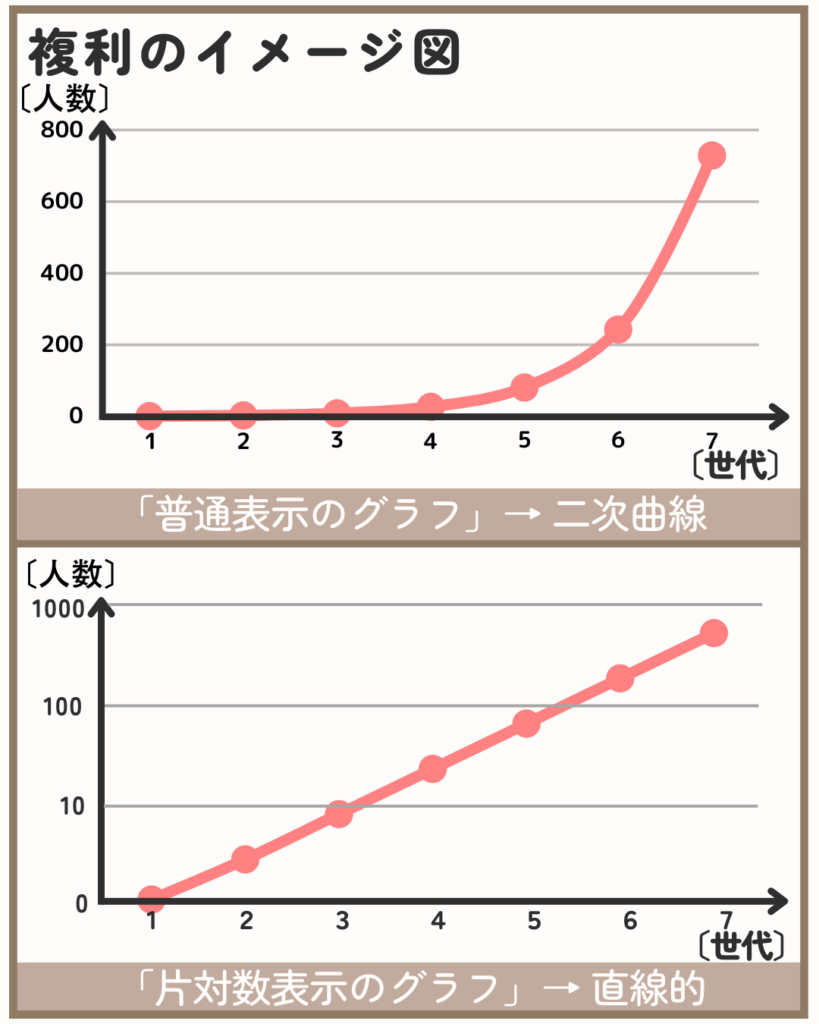

複利は放物線上に上昇していきますので、理解がしがたい所があります。

複利ってイメージつかない

対数グラフで見るとわかりやすいです

実は、「対数グラフ」で表すと簡単に複利であるか確認できます。

逆説的になりますが、対数グラフで表示させてみて、直線的でなければ複利ではないと考えられます。

単利はどう表れるの?

上昇傾きが緩やかに減少していきます

憶えると便利な「72の法則」

複利のイメージは難しいですが、「72の法則」を使えば資産が2倍になるまでのおおよその時間がわかります。

具体的には利回り3%であれば、約24年。利回り7.2%であれば約10年で資産が2倍になります。

配当金分も含めて複利運用したい場合は「配当金₊税」を再投資する必要があります。

直接投資に関係ない余談となりますが、覚えれば総資産の想定時に使えます。

【株価と複利】株式市場と複利の関係

こちらは株式指数を対数軸で表したグラフです。やや価格上下のノイズがありますが、概ね直線的に見えます。

直観的に株式市場が「複利」と理解できます

株式は概ね「複利」で違いないことが読み取れます。

何でこんなにギザギザなの?

キレイな直線状態でないということは、複利以外の要素が大きくなっていることを表しています。

この複利以外の要素については後述で解説します。>>成長以外の要素

株式の複利上昇イメージ

企業は募った資金が功を奏して、事業が「成長する」します。そうすると、更に出資したい投資家が増え、そのお金を元手に更に事業が成長します。

この成長と成長が重なり複利効果が生まれています。

成長は一律的な数値化が難しく、事業は減衰する可能性があるため、キレイな複利とならずギザギザな直線になります。

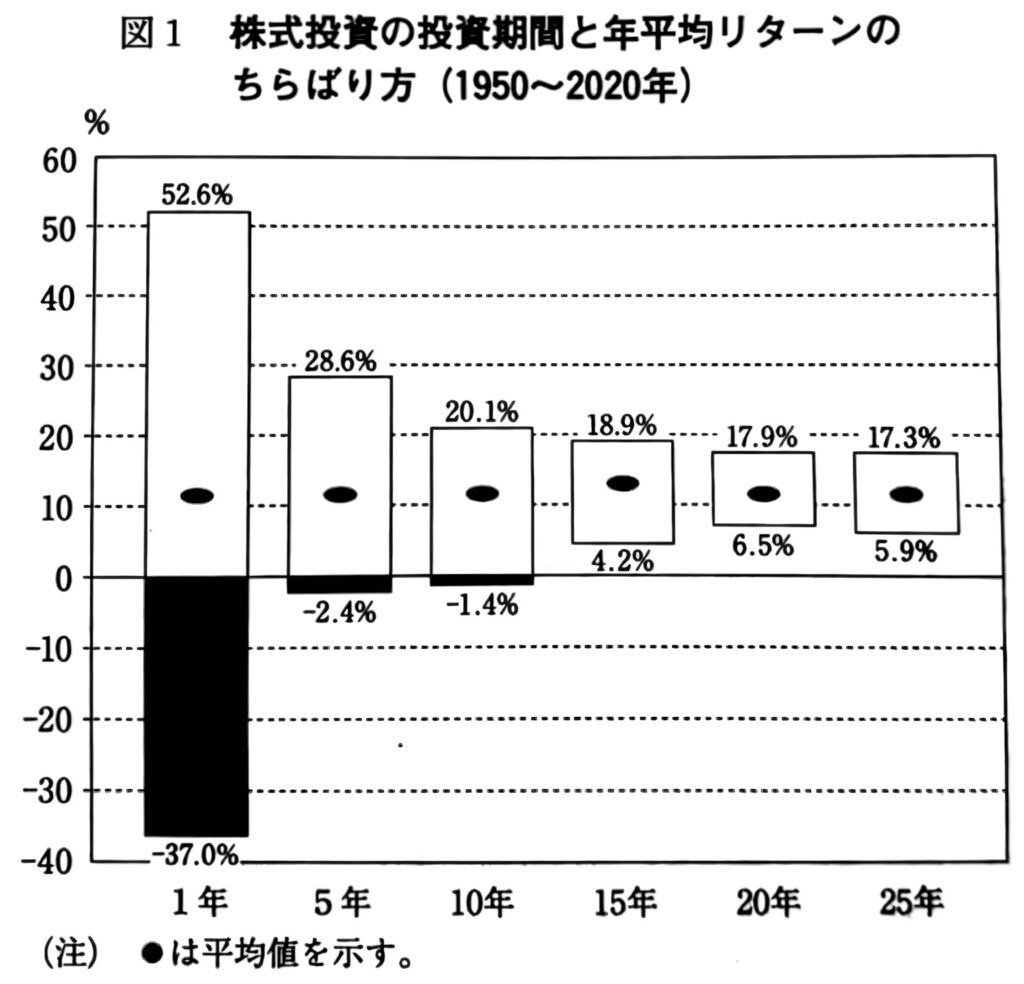

株式市場は成長より「バラつき」が大きい

企業は”成長”や”衰退”が起こります。しかし、こうした「企業の成長」より大きな価格変動要因があります。

それが、株価の「標準偏差」(価格の幅)です。

む、難解なワードが

簡単に言うと平均からの「ズレ幅」です

米国を例に解説すると、米国株式指数の期待成長率が8%です。その一方、価格の幅は±36%と桁違いの差があります。

つまり、”短期間”においては成長率より価格変動幅の方が大きいため綺麗な直線にはなりません。

下図は超長期投資における、収益率を示したグラフです。

・期間:1950~2020年

上下に振れるバラつきが長期投資で収斂している

時間軸を超長期にすると単利的である価格変動幅が相対的に小さくなります。一方、成長率の影響は複利的に元本が増幅しますので複利の影響が大きくなり、超長期間保有の収益率が上がります。

言い換えると、価格の変動幅はいつでも一定ですが、企業の成長は複利で増えるから超長期では収益率が成長率に収斂することになります。

更に、投資の期間が長くなると元本がある程度増えるため、これが超長期保有となると複利効果が実感できる理由です。

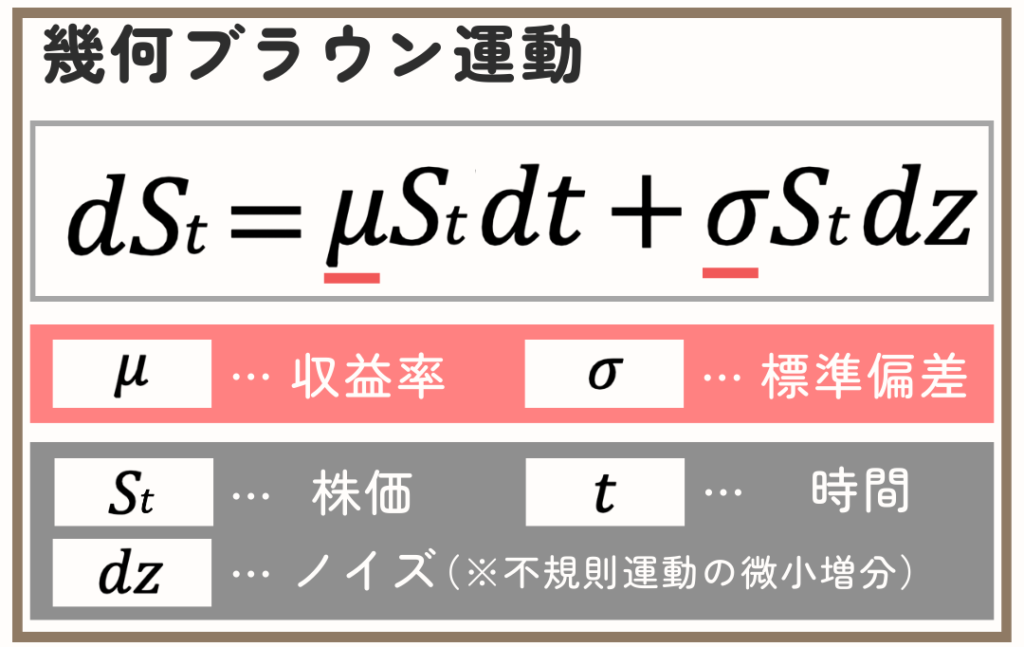

金融工学で使われる「幾何ブラウン運動」

前述した文の補足式となります

上の文章で分かればスルーですね

・収益率:期間により「複利」で増加

・標準偏差:期間が変わっても「一定」

見る気が失せる式となっていますが、株価は収益率からなる「成長」と標準偏差からなる「バラつき」から表されています。

標準偏差は時間を積み重ねても変化しません。しかし、企業の成長は時間を重ね複利で増加していきます。

補足情報なので読み飛ばしても大丈夫です

【株価と複利】過去の値動きより検証

複利を数式で表すと、複利効果を高める方法が理解できます。

文系でもわかるかな?

誰でもわかるように噛み砕いて解説します

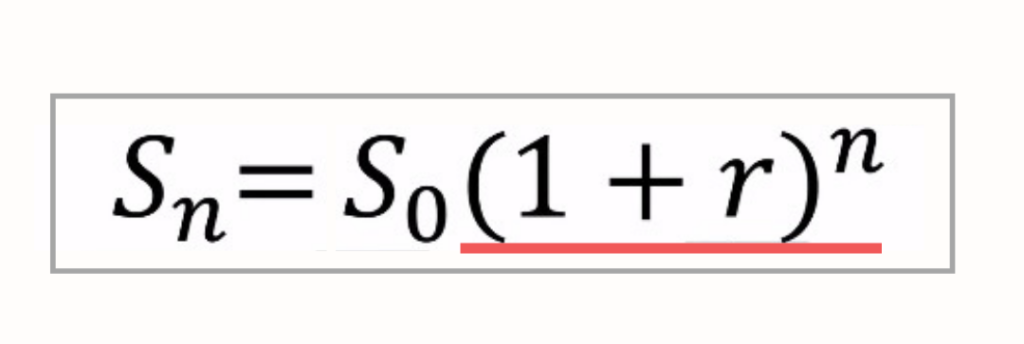

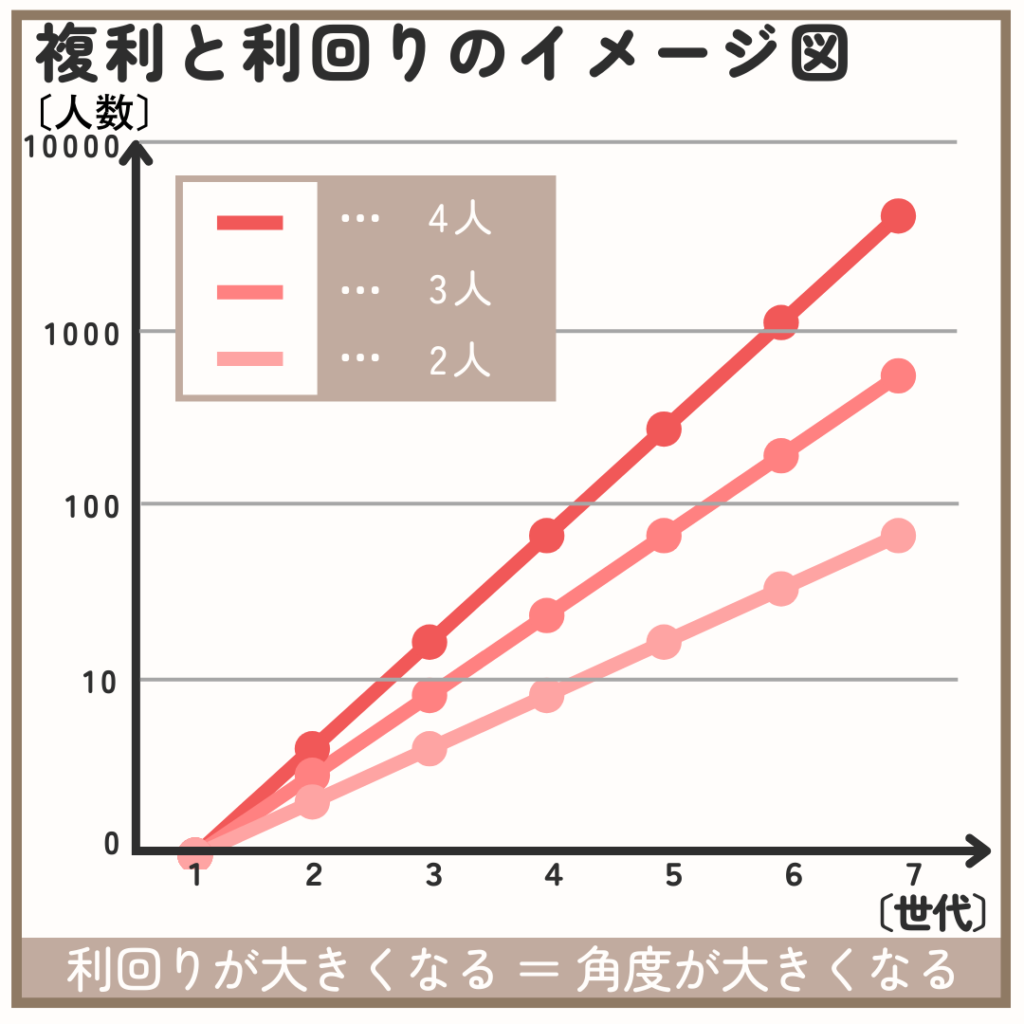

複利の難解な式を分解

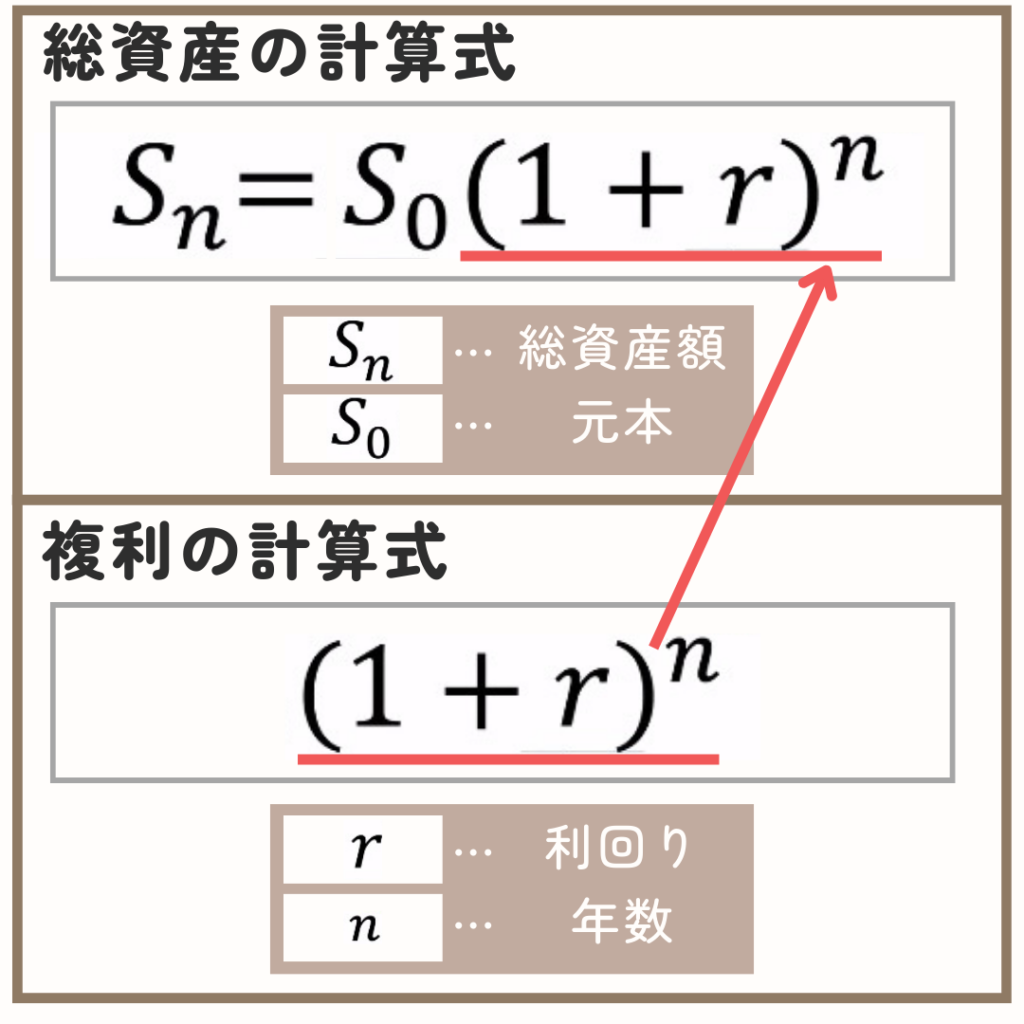

資産額と複利の関係を式で表すと上の式になります。

理解できなさそう…

分解すると簡単です

※元本へ利回り年数のべき乗を掛けたものが総資産額となります。

複利はこの式の「(1₊r)^n」の部分になります。そのため、複利効果を大きくする方法は「r」と「n」このどちらかを増やす二つの方法しかありません。

具体的な方法については後述しています>>複利効果を上げる方法

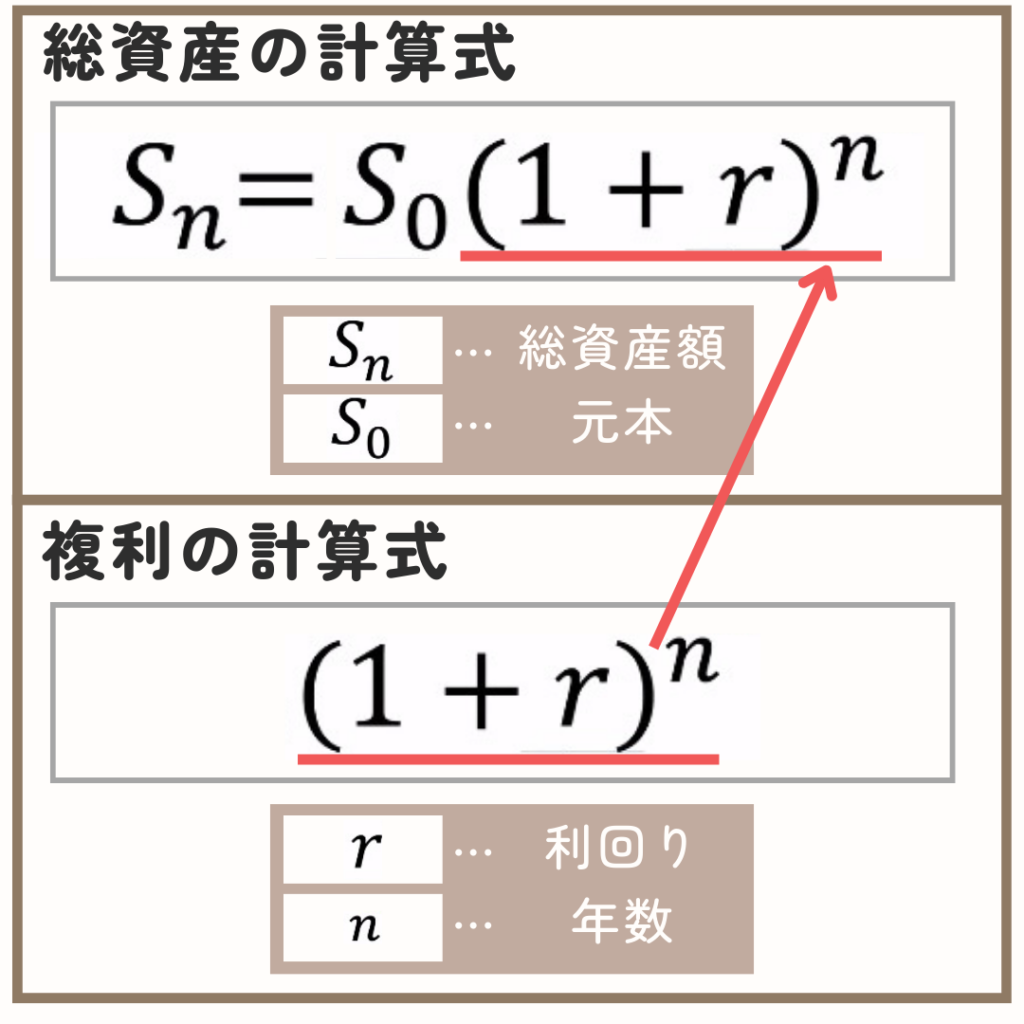

次の図は利回りと複利の関係を直観的に感じることができる例です

「増加人数」を利回りの大きさと考えることができ、利回りが大きい方が角度が大きくなるとイメージできます。

グラフは複利の利回りが大きいほど、傾きが大きくなります。

これは「r」だね

年数を重ねる度に、どの利回り直線も上昇していくのは説明不要で理解できます。

年数が長いと複利が効くのは常識ですね

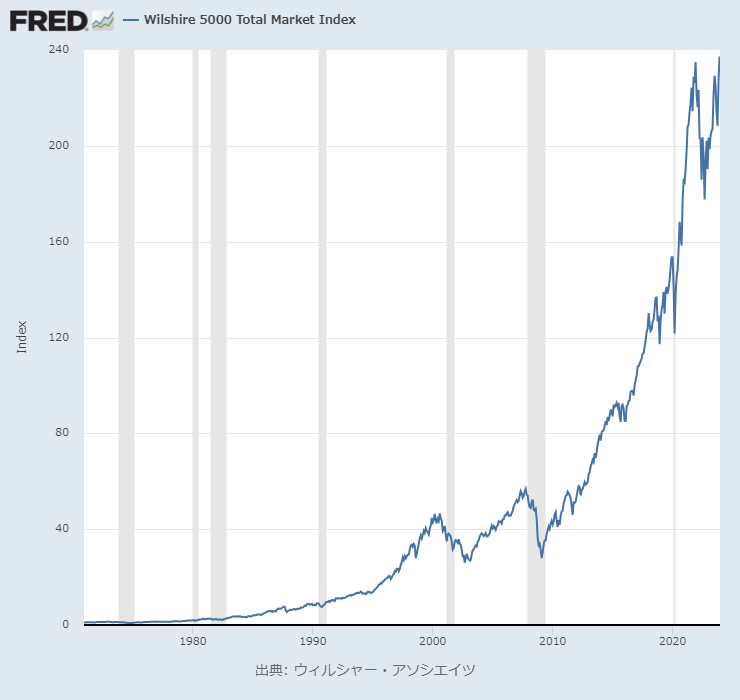

米国株式と複利

ここでは過去の値動きから、本当に複利で増えていたかを確認します。

・詳細:米国へ本社を置く企業全てを対象とする指数(配当込み)

※米国市場全体を把握するのに用いられる指数

(Wilshire5000:約3,660銘柄 )(VTI:約3,800銘柄)

二次関数的に増えている

見るからに複利が働いていそうです

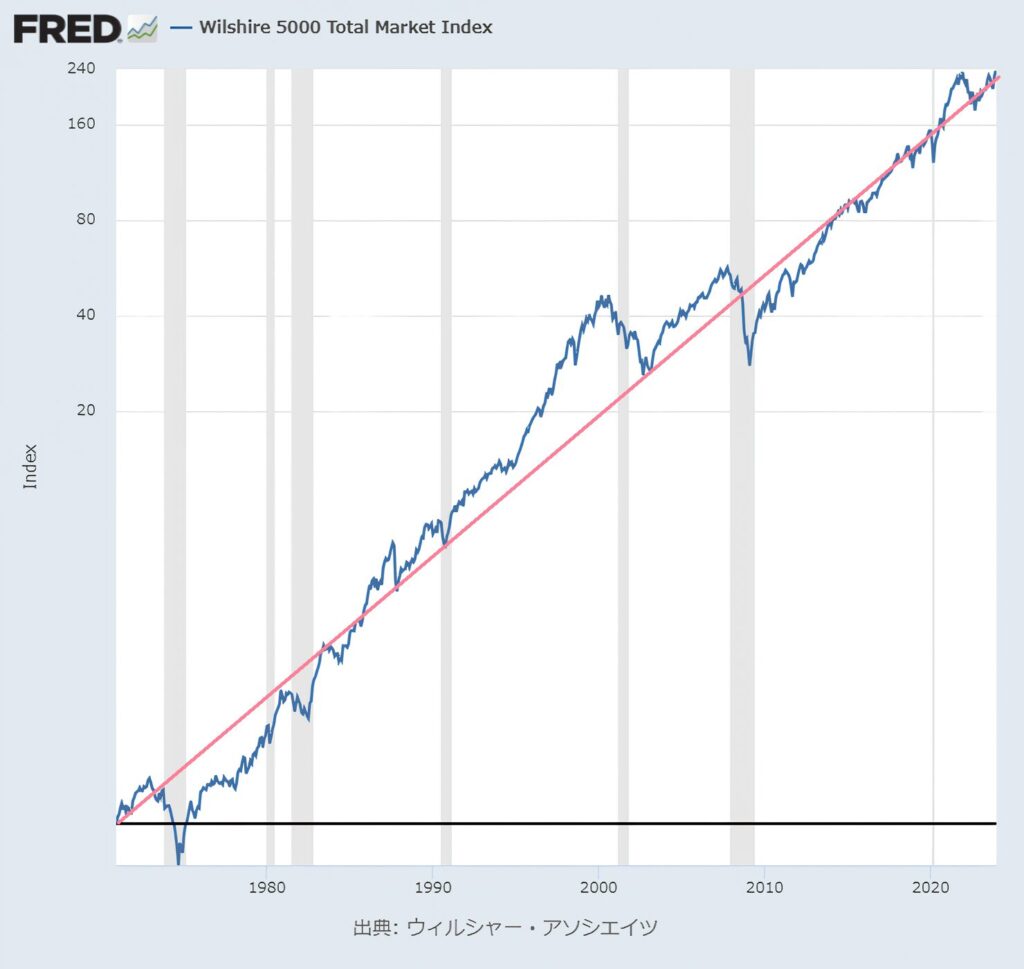

前述したように、株式指数は複利を表す「放物線」を描いています。これを対数グラフへ落とし込むと下図となります。

ほぼ45度

米国株式は世界各国の指数の中で一番きれいな”比例直線”となります。

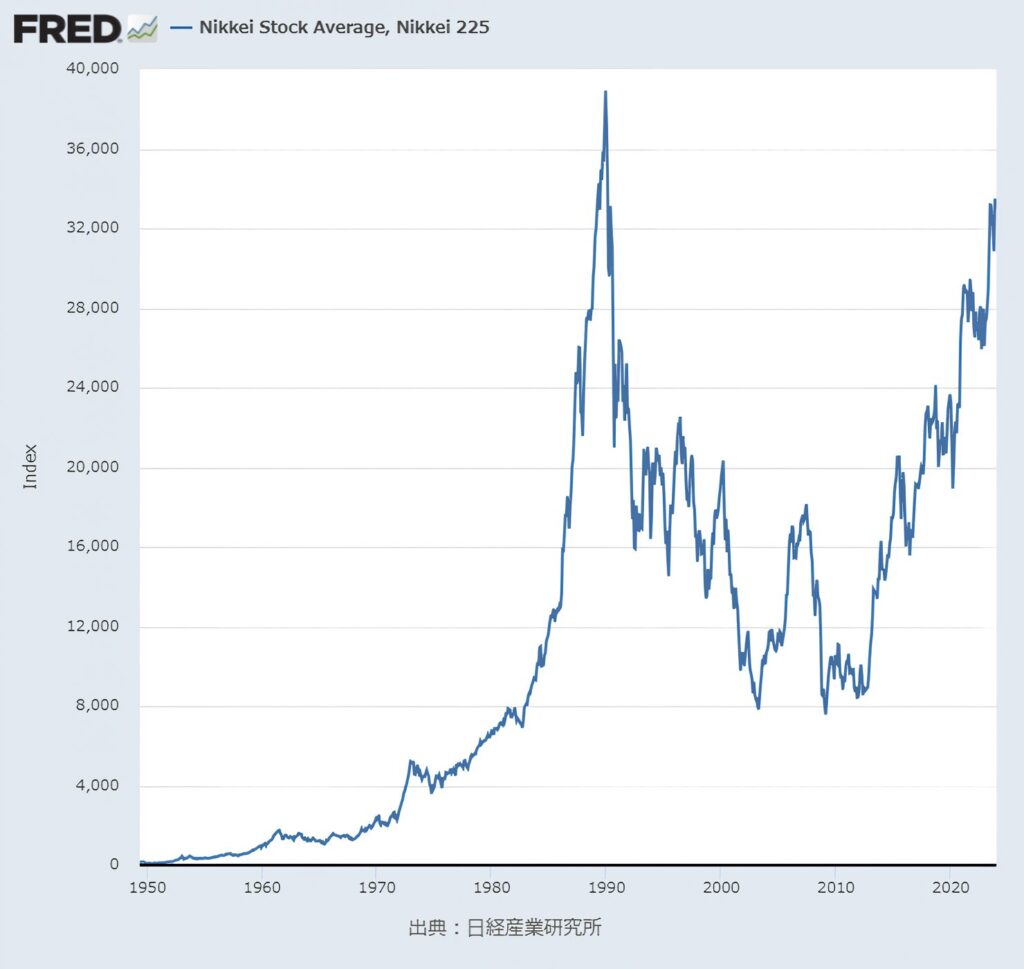

日本株と複利

バブル後に超長期低迷した日本株についても複利で増加していたのかを確認します。

バブル後の下落がエグい

バブル後の動きが気になります

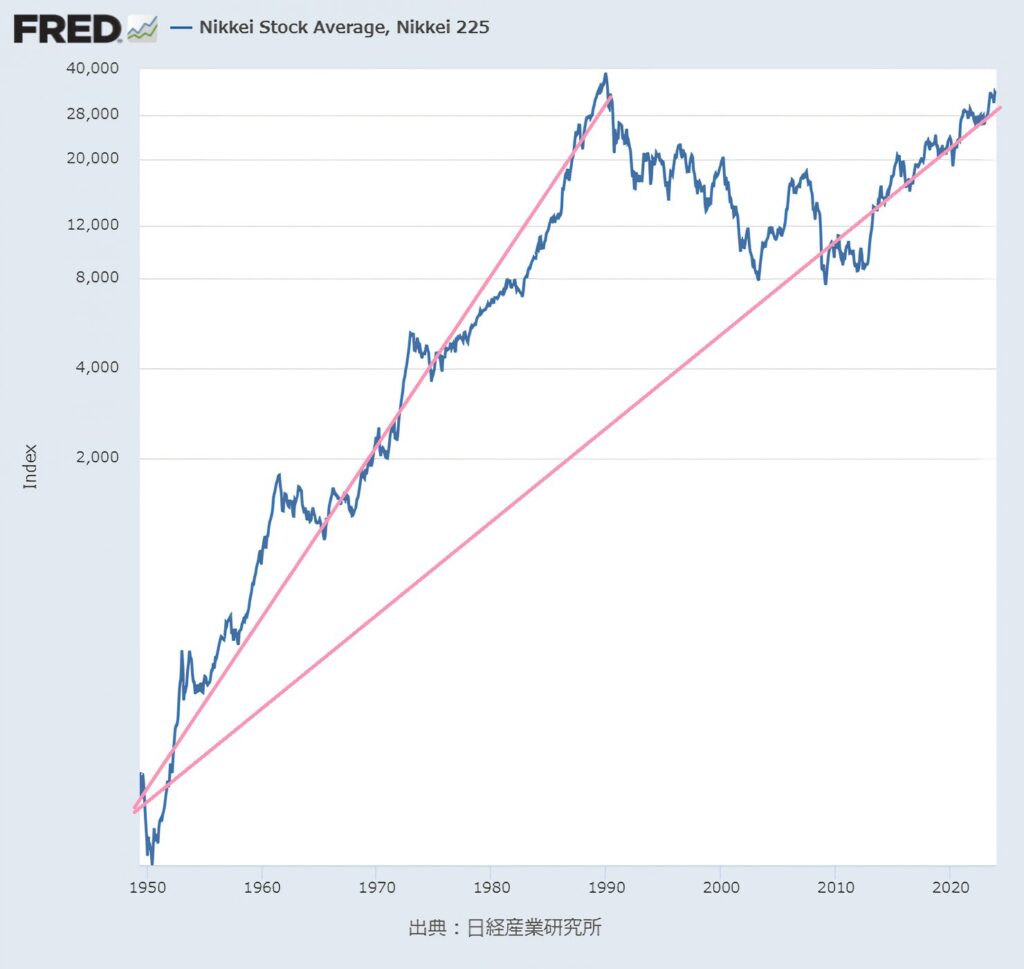

バブルの崩壊まではキレイな「放物線」となっていますが、その後の下落が対数グラフでどのように表れるのか下を参照してください。

無理やり線を取っているよね?

…

バブル期の株価は複利を示す直線的な傾きがあります。しかし、後出しになり恐縮ですが、米国の傾きと比べ異常な傾きだったと認識できます。

また、現在の株価上昇に合わせ無理矢理引いた直線は米国に比べ若干小さい角度の直線であることが認識できます。

日本など地域により長期の低迷はありますが、結局、超長期の期間であれば株価は複利で上昇していくことがわかります。

複利を運用に活かす方法

効率よく資産を増加させるには複利を味方につけることが近道です。

その方法はr:利回りとn:期間を増やすことが大切です。

「投資期間」であるnは売却をなるべくしないようにすれば、あなた自身で調整が可能です。

しかし、「利回り」であるrは投資先を選定すると、それ以上増やすことは困難です。

そのため、コストを削減して利回りを下げないことが我々に残された堅実な手段です。

配当再投資と利回りの関係

利回りを大きくするのには、配当金を再投資するより、配当金を出さない投資信託や、配当金より自社株買いで株主に還元する企業がベストです。

なんで配当金はダメなの?

配当金が支払われると、その時点で税金が課せられるからです。

米国などの海外資産の場合は、「米国の税10%」「日本の税20.315%」が課せられるため、投資効率の低下と共に利回りが低下します。

つまり、配当再投資は税引後の割り引かれた資金投下となりますので、資産効率が悪い投資です。

自社株買いは税払いを後回しに出来ます

その一方、自社株買いで企業が株を消却する場合は一株当たりの利益が増加します。

そのため、企業成長による複利資産増加した資産の「税の繰り延べ」が期待できます。

コストと利回りの関係

もう一つ、気を付けたいことは、信託報酬などの経費率です。経費率が多ければそれだけ利回りを押し下げてしまいます。

経費率はどれくらいを目途にすればよいのでしょうか?

短期投資であれば、経費率より収益率を重要視します。

しかし、資産の中心となる超長期での資産運用は株式市場全体へ投資するインデックス投資が中心となります。

インデックス投資の目安となる経費率は以下の通りとなります。

・ETF:0.03%~0.08%程度

このほか初心者向けに信託報酬額について解説しています。>>インデックス投資信託の信託報酬

譲渡税を節約する

利回りを下げない方法で一番重要なことは売買を繰り返さないことです。

株式を売却すると、譲渡益に対する税金(20.315%)が課せられます。これは前述した配当再投資と同じように利回りを下げることに繋がります。

また、売却しないことは投資している期間の確保に繋がるため、nが大きくなり複利効果が感じやすくなります。

【まとめ】複利について

「株式投資は結局、買いと売りの差額だ」と言う主張があります。しかし、我々投資家は「物」を購入しているのではなく、成長していく企業へ投資していますから、成長による複利効果が見込めます。

財務諸表の確認と成長を継続できる事業であるかを判断する物差しを我々投資家は研鑽していく必要があります。

対数表示で複利効果が確認できたよね!

そうです。とりわけ株式指数で確認するのをオススメします

複利は簡単に認識できませんので、対数グラフで表示させ、直線であれば複利していると認識できます。

投資で複利効果を得るには、「利回り:r」と「投資期間:n」が大切で、利回りを低下させないようコストに注意を払うことが、複利効果を実感する唯一の方法です。

記事が、タメになったと思われたら、“SNS” や “リンク” で紹介して頂けると今後の励みになります。

関連記事

複利効果を得るためには、コストを低く投資することが肝要です。こちらの記事では「投資信託のコスト」について詳しく解説しています。>>【徹底解説】投資信託の手数料

こちらの記事では、超長期投資がいかに難しいのかを解説しています。新NISAで積立投資する資金を決めるためにも見ておきたい知見となります。>>超長期投資の難しさ