税の扶養って何?

デメリットはないの?

扶養には「税」と「社会保険」の2種類あります。

税の扶養については「所得」で定められ、社会保険の扶養については「年収」で決められています。

| 区分 | 条件 | 基準額 |

|---|---|---|

| 税の扶養(所得) | ー | 所得58万円以下 |

| 社会保険の扶養 | 従業員数50人以下の場合 | 年収130万円未満 |

| 従業員数51人以上の場合 | 年収106万円未満 |

・2029年10月に5人以上の個人事務所は106万円となります。

※社会保険に入らなくなる時は週19時間以下の勤務。

2つの扶養内、税の扶養は扶養者にとってデメリットがなく約10万円の節税効果を受けることができます。

しかし、税の扶養はいくつかの条件があり、更には、被扶養者にとってあまり語られることのないデメリットも存在します。

この記事では、税制改定で変わってしまった【最新版】所得の壁について詳しく記載しています。

サラリーマンでも簡単に10万円程度の節税ができますので、最後まで見て行ってください。

もし、参考になったと思われたら、友人や親戚に “SNS” や “リンク” で紹介して頂けると今後の励みになります。

「社会保険の扶養」については別の記事で解説しています。

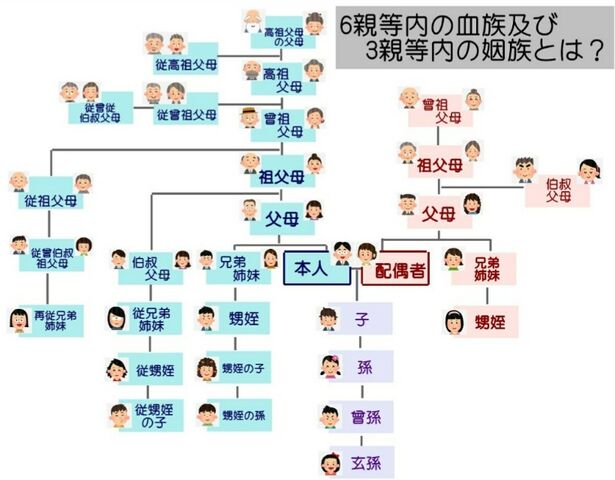

扶養に入れる親戚の範囲

扶養に入れることのできる親戚は想像以上に多く、血族で6親等、姻族で3親等がその範囲となります。

繋がりのある親戚はほぼ網羅されています

一緒に暮らしていないけど…

扶養をしていれば、同居していなくても扶養とすることはできます。

逆に、70歳以上の被扶養者が同居している場合は、扶養者の控除額が10万円加算が認められています。

老人ホームへの入居は別居です

潜在的な被扶養者

誰が扶養にできるか、わかんないなぁ

扶養に入っていない可能性が高い方は、65歳以上の祖父となります。

その理由は、公的年金控除額が増加するタイミングであり、所得が58万円以下となる可能性が高いからです。

年齢と配偶者控除を表した一覧がこちらです。

| 対象 | 扶養対象の 所得額 |

公的年金等控除額 | 配偶者控除額 | 配偶者控除額 (70歳以上) |

合計 控除額 |

|---|---|---|---|---|---|

| 単身 65歳未満 (年収130万円未満) |

58万円 | 60万円 | – | – | 118万円 |

| 夫婦 65歳未満 (年収130万円未満) |

〃 | 〃 | 38万円 | ‐ | 156万円 |

| 〃 | 〃 | 〃 | ‐ | 48万円 | 166万円 |

| 単身 65歳以上 (年収330万円未満) |

〃 | 110万円 | ‐ | ‐ | 168万円 |

| 夫婦 65歳以上 (年収330万円未満) |

〃 | 〃 | 38万円 | ‐ | 206万円 |

| 〃 | 〃 | 〃 | ‐ | 48万円 | 216万円 |

・同一生計

・扶養者(祖父など)が所得1,000万円以下

祖父は公的年金等控除110万円に加え、配偶者控除38万円がありますので、扶養対象になりやすいです。

配偶者控除って受けられるの?

年金収入だけの主婦であると配偶者控除対象です

配偶者が第3号被保険者(主婦)であると、年金の年額が2025年時点で約83万円です。

65歳以下の配偶者であれば、60万円の公的年金等控除額があるため、配偶者控除の対象となります。

つまり、65歳を超える大多数の祖父は扶養控除の対象となります。

ほんと!?

実は他にも控除があります

上の早見表では、配偶者控除に限って算出されたものでしたが、控除は他にも沢山あります。

この他の所得控除を記載したものは後述で紹介します。

扶養の条件

前述した、課税所得と親戚関係以外の条件は3つあります。

15歳以下の子供の扶養者は「児童手当」の支給が決定してから、扶養控除の対象外となりました。

児童手当は18歳以下まで拡大したよね

16歳からは扶養控除も受けられます

同一生計であること

同一生計は、必ずしも、同居し生活費を共有していることが必要ではありません。

例えば、夫の単身赴任は事実上の別居となります。

しかし、常に生活費、療養費など支出は家族一緒で管理されており「同一生計」として判断されます。

また、大学生が単身で過ごしており、仕送りしている場合も「同一生計」として考えられます。

いくら仕送りすれば同一生計なの?

金額に法的な定めはありません

被扶養者が重複していないこと

例えば、兄弟とともに生活を支援している祖母を扶養へ入れようとした場合、すでに兄が扶養としている場合には、弟も扶養を適用することはできません。

扶養の重複で多い事例は、両親を扶養する場合において、父が母を扶養としているケースです。

実際に、母の扶養が父の扶養控除と重複してしまうと、どちらが扶養しているのかを確認する書面が自治体から送られてきます。

その返答の結果、扶養控除はどちらか一方に適用されます。

父が母の扶養を外れるデメリットも存在します

何が一番影響するんだ?

余談となりますが、前述した例では父が母の扶養控除をあなたへ振り替えた時のデメリットを勘案する必要があります。

デメリットについては後述で詳しく解説します。

課税所得がないこと

課税所得って?

課税所得は所得を全て合算して、様々な控除を引いた、税額を算出するために用いられるものです。

こちらの記事で詳しく解説していますのでご確認ください。>>課税所得について

課税所得を減らすための所得控除は様々あります。

| 控除の種類 | 適用条件(主な要件) | 所得税控除額 | 住民税控除額 |

|---|---|---|---|

| 基礎控除 | 合計所得金額2,500万円以下 |

58万円(95万円※) |

43万円 |

| 配偶者控除 | 配偶者の所得58万円以下・ 生計同一・本人所得1,000万円以下 (2025年~) |

38万円 (70歳以上は48万円) |

33万円 (70歳以上は38万円) |

| 配偶者特別控除 | 配偶者の所得58万円超133万円以下・ 本人所得1,000万円以下 (2025年~) |

最大38万円 (段階的に減少) |

最大33万円 (段階的に減少) |

| 扶養控除 | 扶養親族の所得58万円以下 (2025年~) 生計同一・16歳以上 |

一般:38万円 特定:63万円 老人:48/58万円 |

一般:33万円 特定:45万円 老人:38/45万円 |

| 障害者控除 | 本人・配偶者・扶養親族が障害者 (区分ごとに要件あり) |

一般:27万円 特別:40万円 同居特別:75万円 |

一般:26万円 特別:30万円 同居特別:53万円 |

| 寡婦控除 | 一定の要件を満たす寡婦 | 27万円 | 26万円 |

| ひとり親控除 | 一定の要件を満たすひとり親 | 35万円 | 30万円 |

| 勤労学生控除 | 本人が学生・所得85万円以下(2025年~) | 27万円 | 26万円 |

| 社会保険料控除 | 納税者・配偶者 扶養親族の社会保険料を支払った場合 |

支払額全額 | 支払額全額 |

| 小規模企業共済等掛金控除 | 小規模企業共済 iDeCo等の掛金を支払った場合 |

支払額全額 | 支払額全額 |

| 生命保険料控除 | 一定の生命保険・介護医療保険 個人年金保険の保険料を支払った場合 |

最大12万円 (各4万円×3区分) |

最大7万円 (各2.8万円×3区分) |

| 地震保険料控除 | 地震保険料を支払った場合 | 最大5万円 | 最大2.5万円 |

| 雑損控除 | 災害・盗難等による損失 | 所定の計算式による | 所定の計算式による |

| 医療費控除 | 一定額を超える医療費を支払った場合 (保険金等補填分除く) |

支払医療費-保険金等-10万円(or所得5%) | 同左 |

・ただし、扶養の要件では58万円以下となります。

所得税の基礎控除は年収200万円以下であると、2025年から所得税に限り基礎控除が48万円から95万円へ上昇します。

しかし、基礎控除とは別枠で、「扶養の要件」に所得58万円とありますので、混同しないよう注意が必要です。

特定親族以外の扶養(19歳~23歳未満以外)

子供の税の扶養について解説します

2025年から「特定親族特別控除」が創設されます。

・同一生計

・配偶者、事業専従者ではない。

・年収160万円超から控除額が減少し、180万円で控除がなくなる。

この控除は、主に現役大学生となる年齢の被扶養者に対し、設けられてた制度です。

一方それ以外の方(16歳以上18歳以下、23歳以上)については、所得で58万円が被扶養の要件となります。

そのため、バイト収入の123万円(58万円+95万円)が上限となります。

自営業者(青色、白色専従者)

なんで、自営業だとダメなの?

経費が認められているからです

自営業者は必要経費としての控除が認められており、扶養控除を認めてしまうと「経費+扶養控除」の二重の控除となってしまうため、これを防ぐために自営業者は対象にはなりません。

配偶者控除についても認められていません

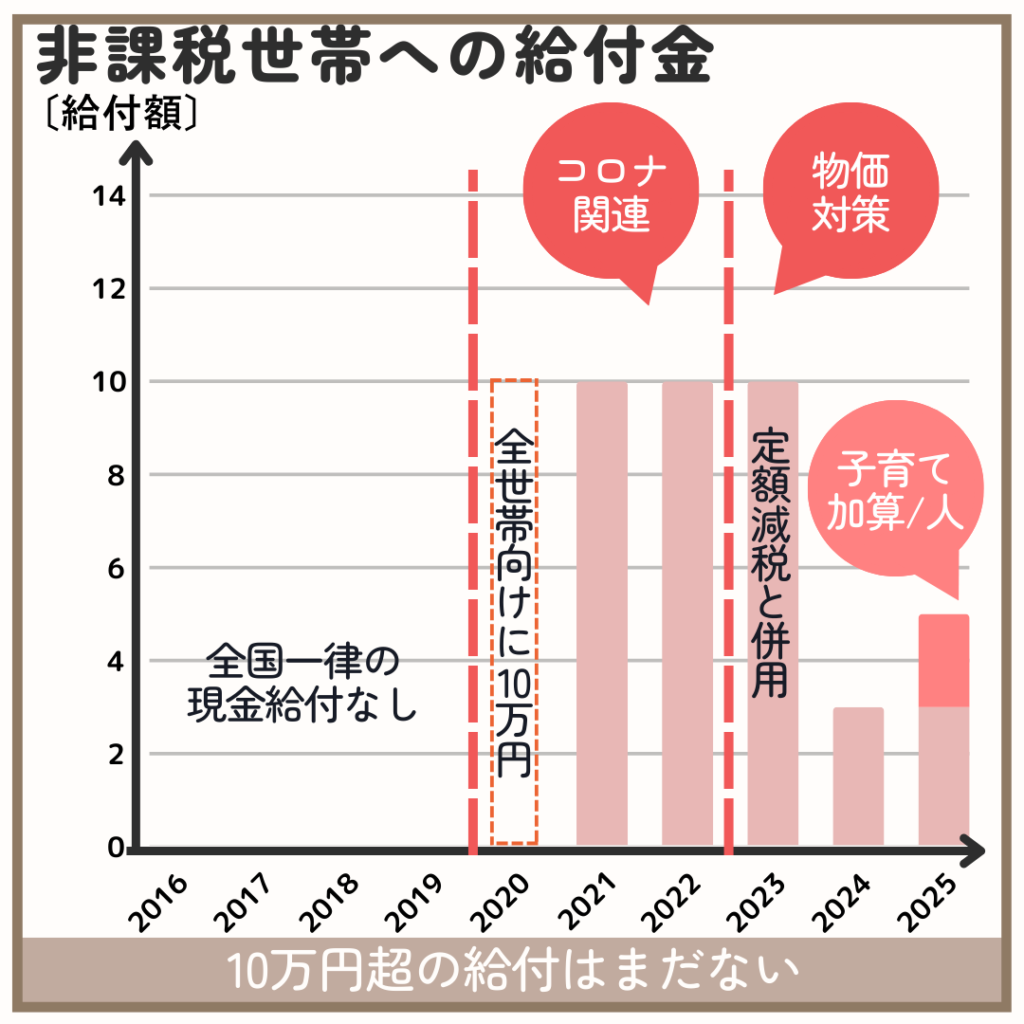

被扶養者が受けるデメリット

別世帯となる両親を扶養とする時に、一つだけ注意が必要です。

それは何?

給付金が受けれないことです

扶養者となるあなたには、デメリットはありません。

しかし、被扶養者となる別世帯の両親が「非課税世帯」だから本来受け取れるはずの給付金が貰えなくなります。

| 年度・時期 | 支給額(1世帯あたり) | 主な内容・背景 |

|---|---|---|

| 2021年 | 10万円 | 非課税世帯向け臨時特別給付金 |

| 2022年 | 10万円 | 非課税世帯向け臨時特別給付金 |

| 2023年夏 | 3万円 | 物価高騰対策 |

| 2023年末~2024年初 | 7万円 | 物価高騰対策・定額減税と併用 |

| 2024年秋 | 3万円 | 物価高騰対策 |

| 2025年 | 3万円+子ども1人2万円 | 物価高騰対策・子育て世帯加算 |

給付金は2020年のコロナウィルス以降、10万円以下ですが連続して給付されました。

・2024年に一人あたり4万円の減税措置。

仮に、65歳以上の祖父を被扶養者にすると、年収700万円で約13万円の節税となりますが、その年の給付金が累計15万円あるとします。

その場合、給付金は貰えず、扶養者のふるさと納税の上限も下がるため、扶養に入れない方が良かったといえます。

両親2人を扶養としたら節税効果の方が勝ります

長期で見ると、扶養とした方がメリットはありそうですが、給付金分を見込んだ親への支援を行った方が喜ばれそうです。

非課税世帯の壁について

親へ直接、非課税世帯か聞けばわかりますが、親世代はお金の話をしたがらない世代なので、話を切り出すことが難しいです。

でも、年金受給世帯の3分の1が非課税世帯と言われていますので、確認する価値は十分にあります。

非課税世帯かをこっそり調べる方法はないの?

控除の想定をすれば可能です

東京都については、下の計算式で住民税非課税世帯が決められています。

| 判定区分 | 計算式(東京23区) |

|---|---|

| 所得割・均等割とも非課税 本人+扶養者:世帯 |

35万円 ×(本人+同一生計配偶者+扶養親族の人数)+31万円 以下 |

| 所得割のみ非課税 本人+扶養者:世帯 |

35万円 ×(本人+同一生計配偶者+扶養親族の人数)+42万円 以下 |

| 所得割・均等割とも非課税 単身・扶養親族なし |

45万円 以下 |

・上の表は東京都23区の計算式です。

非課税世帯として支援をもらえるのは上の表の「所得割・均等割とも非課税」が対象となります。

所得割・均等割の両方が非課税となる早見表は、下の表になります。

| 判定区分 | 非課税世帯の壁 | 計算式(東京23区) |

|---|---|---|

| 単身・扶養親族なし 65歳未満 |

105万円 | 60万円(年金控除)+45万円 |

| 〃 65歳以上 | 155万円 | 110万円(年金控除)+45万円 |

| 夫婦・扶養親族なし 65歳未満 |

161万円 | 60万円+35万円 ×2+31万円 |

| 〃 65歳以上 | 211万円 | 110万円+35万円 ×2+31万円 |

・上の表は東京都23区の計算式です。

・配偶者の場合は「単身」で判断する。

東京都の場合、配偶者や扶養家族が増えると、非課税世帯のラインが35万円づつ上がっています。

上の表は東京都23区の計算例で、大都市(一級地)です。

私が住んでいる所は三級地なので、所得上限が下がります。

・一級地(大都市)

・二級地(中核都市)

・三級地(その他)

| 判定区分 | 非課税世帯の壁 | 計算式 |

|---|---|---|

| 単身・扶養親族なし 65歳未満 |

101.5万円 | 60万円(年金控除)+41.5万円 |

| 〃 65歳以上 | 151.5万円 | 110万円(年金控除)+41.5万円 |

| 夫婦・扶養親族なし 65歳未満 |

151.9万円 | 60万円+31.5万円 ×2+28.9万円 |

| 〃 65歳以上 | 201.9万円 | 110万円+35万円 ×2+31万円 |

・上の表は東京都23区の計算式です。

・配偶者の場合は「単身」で判断する。

ふるさと納税の上限減少

ふるさと納税は総所得金額などの40%が上限となります。

扶養控除という「所得控除」が増えることによって、総所得金額が下がり、ふるさと納税の上限が下がります。

・減少額:9,000~15,000円程度

※減少額は総所得額に影響する

扶養親族が国外で暮らしている場合

留学などによって、国外で暮らしている場合は「非居住者」と言われます。

非居住者であっても、書類の提出を行えば扶養控除を適用することが可能です。

ただし、30歳以上70歳未満であると、いくつかの条件があります。

| 区分 | 条件 | 必要書類 | 備考 |

|---|---|---|---|

| 16歳以上30歳未満 または 70歳以上 |

― | 親族関係書類、送金関係書類 | |

| 30歳以上70歳未満 | (イ) 留学で国内に 住所・居所を有しなくなった者 |

親族関係書類、送金関係書類、 留学ビザ等書類 |

|

| (ロ) 障害者 | 親族関係書類、送金関係書類 | ||

| (ハ) 年間38万円以上の 生活費・教育費を受けた者 |

親族関係書類、 38万円送金書類 |

||

| 上記(イ)~(ハ)以外の者 | ― | 扶養控除の適用なし |

引用元:国税庁のホームページ>>扶養控除

・戸籍の附票の写し

・地方公共団体が発行した書類

・パスポートの写し

・外国政府が発行した書類

※非居住者が納税者の親族であることを証明する書類

・金融機関が発行書類の写し

・クレジットカードの書類の写し

・電子決済手段など取引業者の書類の写し

※納税者が非居住者へ送金したことを証明する書類

書類の提出で控除対象です

扶養控除の効果

扶養控除は所得控除となりますので、課税所得額の大きさによって節税効果が変化します。

下の表は被扶養者の属性毎の扶養者が受ける所得控除額の一覧です。

| 年齢 | 扶養の種類 | 所得税 | 住民税 |

| 16 ~ 18歳 | 一般扶養 | 38万円 | 33万円 |

| 19 ~ 22歳 | 特定扶養 | 63万円 | 45万円 |

| 23 ~ 69歳 | 一般扶養 | 38万円 | 33万円 |

| 70歳以上 | 老人扶養 | 48万円 | 38万円 |

| 70歳以上 (同居) |

老人扶養 | 58万円 | 45万円 |

引用元:国税庁のホームページ>>扶養控除

次の表は扶養者の所得毎における節税額です。

| 課税所得額 |

所得税+住民税率 (抜 復興税)※ |

控除額 |

|||

| 一般 38万円 |

老人 48万円 |

同居老人 58万円 |

特定 |

||

| 195万円以下 | 5%+10% | 5.2 万円 |

6.2 万円 |

7.4 万円 |

7.6 万円 |

| 195万円超 ~ 330万円以下 | 10%+10% | 7.1 | 8.6 | 10.3 | 10.8 |

| 330万円超 ~ 695万円以下 | 20%+10% | 10.9 | 13.4 | 16.1 | 17.1 |

| 695万円超 ~ 900万円以下 | 23%+10% | 12.0 | 14.8 | 17.8 | 19.0 |

| 900万円超 ~ 1,800万円以下 | 33%+10% | 15.8 | 19.6 | 23.6 | 25.3 |

| 1,800万円超 ~ 4,000万円以下 | 40%+10% | 18.5 | 23.0 | 27.7 | 29.7 |

| 4,000万円超 | 45%+10% | 20.4 |

25.4 |

30.6 | 32.9 |

上の表は、1人あたりの節税額ですので、ご両親を扶養に入れた場合は2倍の効果があります。

税金を減らすデメリットはあまりありませんが、確定申告で遡って申告する際は「ふるさと納税」の上限が下がってしまいます。

また、2023年以前に配当控除を受け、住民税の申告不要制度を利用している場合は住民税が5%増加してしまいます。

・所得税:累進課税の税率

・住民税:5%

■確定申告の遡及申告

・所得税:累進課税の税率

・住民税:10%

※税制改定により異なる課税方式の選択ができなくなりました。

2023年分の確定申告時には、税制改定の前でしたので、申告不要制度を利用できていました。

しかし、今現在は選択できなくなったため、住民税が5%増加してしまいます。

・所得税分:38万円/人×10%(税率)※

・住民税分:33万円/人×10%(税率)

・合計:3.8万円+3.3万円=7.1万円

※所得額で変わります

【住民税の増税分】

・住民税分:150万円(配当金)×5%

・合計=7.5万円

このケースでは増税額の方が大きい

遡って申告する際は、年間の配当金が120万円を超えている場合であれば、一度計算してから申告することを強くオススメします。

まとめ

税の扶養については、一見「デメリットがない」と言われています。

しかし、被扶養者となる世帯の給付金が受けられなくなるというデメリットが、物価高騰による給付金が行われてから顕在化しました。

この給付金はこれからも数年間つづくと考えるのがベターです。

給付額は物価支援で2~3万円程度なので、扶養による節税の方が効果が高いです。

| 課税所得額 |

所得税+住民税率 (抜 復興税)※ |

控除額 |

|||

| 一般 38万円 |

老人 48万円 |

同居老人 58万円 |

特定 |

||

| 195万円以下 | 5%+10% | 5.2 万円 |

6.2 万円 |

7.4 万円 |

7.6 万円 |

| 195万円超 ~ 330万円以下 | 10%+10% | 7.1 | 8.6 | 10.3 | 10.8 |

| 330万円超 ~ 695万円以下 | 20%+10% | 10.9 | 13.4 | 16.1 | 17.1 |

| 695万円超 ~ 900万円以下 | 23%+10% | 12.0 | 14.8 | 17.8 | 19.0 |

| 900万円超 ~ 1,800万円以下 | 33%+10% | 15.8 | 19.6 | 23.6 | 25.3 |

| 1,800万円超 ~ 4,000万円以下 | 40%+10% | 18.5 | 23.0 | 27.7 | 29.7 |

| 4,000万円超 | 45%+10% | 20.4 |

25.4 |

30.6 | 32.9 |

ただし、非課税世帯となっていた被扶養者が貰えるはずの給付金がなくなるのは事実です。

また、扶養控除の増加に伴う「ふるさと納税」上限額の縮小も考慮すると扶養控除で失敗することはなくなるでしょう。

もし、参考になったと思われたら、友人や親戚に “SNS” や “リンク” で紹介して頂けると今後の励みになります。

関連記事

所得税の計算方法を詳しく知ることで、メリットが大きい控除について知ることができます。こちらの記事で所得税が決まるまでの計算方法を丁寧に解説しています。>>所得税の計算手法

手取りを大きくするためには「節税」が必要です。こちらの記事ではサラリーマンでもできる節税術について解説しています。>>サラリーマンの節税

サラリーマンの2大控除の一角「ふるさと納税」(寄付控除)は配当金や株式の売買で上限額を増やすことができます。>>ふるさと納税の上限

ふるさと納税の限度額と関係性が強い「配当金」の総合課税の選択は所得695万円以下となります。その理由についてはこちらの記事で詳しく記載しています。>>配当金控除について

コメント