税金っていくら払うの?

住民税はどうやって決まるの?

所得税を小さくしたいときには、所得税の算出方法を知る必要があります。

難しそう…

実は単純計算です!

所得税の計算方法は「足し算」「引き算」と「掛け算」しか使いません。

この記事を読めば、所得税の計算が誰でも理解できます。

もし、参考になったと思われたら、友人や親戚に “SNS” や “リンク” で紹介して頂けると今後の励みになります。

所得税の算出方法

所得税は全ての収入を合算してから計算されます。

- Step1総収入金額の算出

年間の収入全てを合算します。

- Step2課税所得金額の算出

経費や控除を収入から引いて、所得を算出します。

課税所得の算出所得=総収入-控除

※控除には経費や給与所得控除、保険控除などがあります。 - Step3税額の決定

所得毎のレイヤーに対する税率をかけて、税額を決定します。

税額の決定税額=所得×税率課税所得額 税率(抜 復興税)※ 控除額 195万円以下 5% 0円 195万円超 ~ 330万円以下 10% 97,500円 330万円超 ~ 695万円以下 20% 427,500円 695万円超 ~ 900万円以下 23% 636,000円 900万円超 ~ 1,800万円以下 33% 1,536,000円 1,800万円超 ~ 4,000万円以下 40% 2,796,000円 4,000万円超 45% 4,796,000円 - Step4所得税額の決定

算出された税額から税額控除を引きます。

所得税の算出所得税=税額-税額控除

※控除には住宅ローン控除や寄付金控除などがあります。 - Step5復興特別税を加算する

2037年までについて、2.1%を加算します。

復興特別所得税の計算所得税額×復興税=復興特別所得税額

12万円×0.021=2520円

行程が多くて頭が…

ステップ2に着目すれば良いです

所得税は「課税所得」×「税率」で決定します。

つまり、所得税を減らす時には、課税所得を減らすしかありません。

課税所得を減らす手段は、経費などの「控除」の金額を増やすことで課税所得を減らすことが可能となります。

所得税の種類

所得の種類は全部で10種類あり、これを合算しないと総収入が確定しません。

不動産所得、事業所得

給与所得、退職所得

山林所得、譲渡所得

一時所得、雑所得

サラリーマンに身近な所得は「給与所得」で、これに株式売買による「譲渡所得」や配当金の「配当所得」があります。

仮に、副業として自営業を行えば「事業所得」の項目が適用されます。

銀行の利子は合算してないよ?

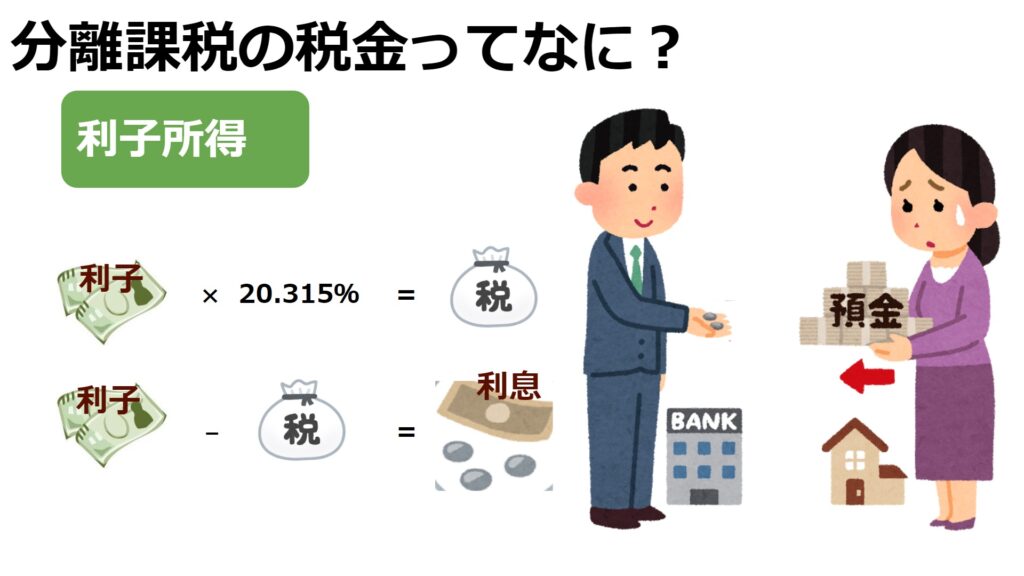

分離で課税できるものもあります

分離課税の典型である「利子所得」は、預金者に対して利子を払うときに、あらかじめ銀行が国税と地方税を支払った後の残りを利子として預金に上乗せしています。

配当金も同様に分離で課税されています。

先取りされる所得税の疑問

前述の通り、所得税は一年間の収入が確定してから決まります。

じゃあ給与明細にある所得税ってなに?

概算で多めに納めています

月給にある所得税は、未確定となる当該年の年収を想定した金額で決定されます。

そのため、後から支払う手間を考慮して、月給では想定以上となる多めに税金を納めています。

余計に納めた所得税は、「年末調整」で労働者へ税金の還付が行われます。

2025年税制の主な改正点

2025年に政権与党が過半数を割る大敗を喫しました。

その一方、所得向上を政策に掲げた国民民主党が多くの議席を獲得しました。

所得を向上させたい世論の声を背景として、2025年に税制の大幅改定がありました。

| 合計所得金額の範囲 | 現在の控除額 | 令和9年分以後 | 改正前 |

|---|---|---|---|

| 132万円以下 | 95万円 | 95万円(変更なし) | 48万円 |

| 132万円超~336万円以下 | 88万円 | 58万円 | 48万円 |

| 336万円超~489万円以下 | 68万円 | 58万円 | 48万円 |

| 489万円超~655万円以下 | 63万円 | 58万円 | 48万円 |

| 655万円超~2,350万円以下 | 58万円 | 58万円(変更なし) | 48万円 |

改正による変化

2025年の改定による働き方の変化は、起きないと考えられています。

その理由は、社会保険の壁(130万円の壁)に対する変化がないことや住民税の基本控除額が変わらなかったことが大きな要因となります。

じゃあ意味がないの?

扶養対象が増えています

所得税の基礎控除が10万円上がりましたので、被扶養となる方が増えました。

年金受給者の非課税枠が上昇すると、被扶養者が増えます。

・118万円=58万円+60万円

■65歳以上

・168万円=58万円+110万円

「公的年金等控除額」が下がる可能性があります。

65歳以上の方を月額に直すと、約17万円以下の所得であれば税法上の被扶養となることができます。

例えば、両親を扶養に入れると、一人あたり38万円の控除が受けられます。

この控除の恩恵は、所得税だけで15.2万円の節税に繋がります。

月1万強はデカい!!

・両親を扶養

・76万円×20%=15.2万円

「未成年者」や「FIRE達成者」で収入がある場合も非課税枠が58万円へ上昇しています。

しかし、これには注意が必要です。

それは、住民税の非課税枠は2024年と変わらないという所です。

※東京都23区(一級地)の場合

今後のインフレ推移と政局によって期待できます。

所得と住民税の関係

所得税を納めたら安心だね!

翌年に「住民税」が課されます

実は、初めて働いた方は1年目に住民税を支払っていません。

住民税は課税所得が決定した翌年に一律で約10%発生します。

これを知らなければ大変なことに繋がります。

| 年収 | 住民税 |

| 300万円 | 約11万円 |

| 500万円 | 約24万円 |

| 700万円 | 約37万円 |

例えば、定年退職した翌年に、税金が大きく減ると思っていたけど、住民税の負担が大きく、老後の計画に支障が出てしまいかねません。

プロスポーツ選手が引退したときに資金不足に陥りやすいです。

つまり、収入が多かった翌年に住民税を払える分の現金が必要になります。

| 課税所得額 | 所得税 (抜 復興税) |

住民税 |

| 195万円以下 | 5% | 10%※ |

| 195万円超 ~ 330万円以下 | 10% | 10% |

| 330万円超 ~ 695万円以下 | 20% | 10% |

| 695万円超 ~ 900万円以下 | 23% | 10% |

| 900万円超 ~ 1,800万円以下 | 33% | 10% |

| 1,800万円超 ~ 4,000万円以下 | 40% | 10% |

| 4,000万円超 | 45% | 10% |

・均等割が課せられる所得以下であれば完全非課税

住民税を考慮した場合、4,000万円を超える所得があると半分以上(55%)を税金で持ってかれることになります。

この税率が、富裕層の忌避に繋がり、タックスヘブンとなる国への移動を促しています。

まとめ

所得税の計算は単純で、小学校までの知識で計算ができます。

所得税や住民税は課税所得の額で決定し、課税所得を減らすには、控除額を大きくすることで税金が減ります。

所得税は課税所得の金額毎に税率が決定し、住民税は一律で約10%となります。

所得税は年収が確定する前に収め、住民税は課税所得が確定した翌年に収めることになるため、住民税を支払うための現金を確保する必要があります。

もし、参考になったと思われたら、友人や親戚に “SNS” や “リンク” で紹介して頂けると今後の励みになります。

関連記事

サラリーマンの2大控除の一角「ふるさと納税」(寄付控除)は配当金や株式の売買で上限額を増やすことができます。>>ふるさと納税の上限

実は、税金の負担より、社会保険料の方が大きくなります。

そのため、手取りを増やすためには、社会保険料の算出方法も考慮する必要があります。こちらの記事で算出方法を解説しています>>手取りを増やす方法

ふるさと納税の限度額と関係性が強い「配当金」の総合課税の選択は所得695万円以下となります。その理由についてはこちらの記事で詳しく記載しています。>>配当金控除について

コメント