債券ってどうやって買うの?

ゼロクーポンってなに?

この疑問を解決する記事を書きました。

あなたは債券ETF以外の債券投資を検討したことはありますか?

安全な国の国債を購入すれば、不況になろうと”元本と利子”が約束されています。

しかし、海外の債券をいざ購入する時に、「ストリップス債」「ゼロクーポン債」など聞きなれない商品があり、購入をためらってしまいます。

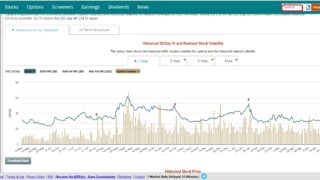

2022年の10月から、債券が歴史的に安くなるチャンスが訪れています。

…でも、わからないからな

大丈夫です

この記事では「債券の種類」と「購入方法」についてキャプチャを多数用いて初心者でもわかるように解説します。

これから、債券の下落が予想されていますので、いつでも買えるように、是非記事を読んでください。

もし、参考になったと思われたら、友人や親戚に “SNS” や “リンク” で紹介して頂けると今後の励みになります。

外国債の種類

米国の国債は、日本の国債と異なり満期を迎える前に、一定の期間毎に「クーポン」と呼ばれる一定の”利子”が支払われます。

債券の種類はこちらになります。

| 種類 | 特徴 |

| 固定利付債 | 発行時点で満期までの利息が決まっている |

| 変動利付債 | 満期までに利息が変動する |

| ゼロクーポン債 | 利息の支払いがなく、額面金額より低い価格で購入できる債券 |

| ディスカウント債 | 利率が低い代わりに、額面が低い価格で発行される (満期日に額面金額が得られるため、差額分得します) |

| ストリップス債 | 利付債の『元本』と『利子』を切り離して、それぞれゼロクーポン債として販売される債券 |

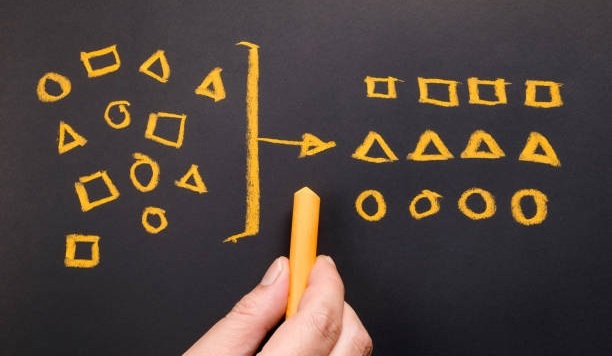

クーポンと呼ばれる利子部分と額面となる元本部分をわけて販売されるため、様々な種類があります。

利付債

先述した、「クーポン」と「元本」がセットで販売されている債券を利付債と呼ばれています。

利付債は2種類あり、利率が固定されている『固定利付債』と変動する『変動利付債』があります。

ゼロクーポン債

クーポンが無い代わりに債券の『額面分』を安く購入することができます。そのため、割引債と呼ばれることもあります。

ゼロクーポン債は満期日となった時に額面の100%償還されるため、差額分を償還差益として得られます。

ディスカウント債

“利付債”と”ゼロクーポン債”の両方の特徴を持った債券のことです。

通常では利付債よりも利率が低くなりますが、購入価格が額面より低く設定しているので、満期時に差額で利益を得る事ができます。

ストリップス債

“利付債”の『額面部分』と『利子部分』を切り離し、“額面部分”は償還日を”利子部分”は支払期日を満期として販売されます。

それぞれ、割引されたゼロクーポン債として販売されます。

米国債独自の読み方

米国債とは米国財務省が発行する国債のことで、世界一信用が高い債券と言われています。

債券購入=米国債

しかし、米国の国債は「Bills、Note、Bonds」と期間やその種類により呼び方も様々です。

・ストリップス債:元本、利子が切り離されそれぞれが割引債とし販売

米国債の入札はこちらの外部サイトで確認できます。>>Treasury Direct

外国債の購入方法

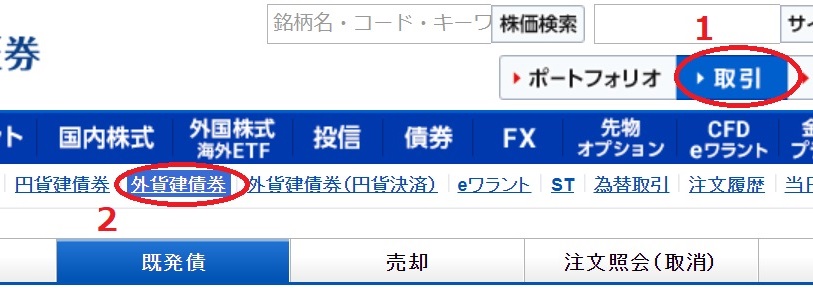

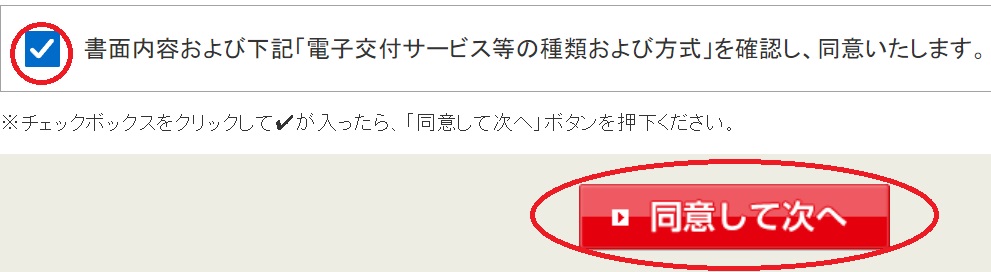

- STEP1SBI証券へアクセス

- STEP2

- STEP3既発債

- STEP4

- STEP5

- STEP6

新発債について

新発債は、申し込み期間が定められています。

そのため、タイミングが合わないと、既発債のように「取引」をタップして、商品を選ぶことが出来ません。

こちらでは、販売予定の新発債を調べる方法を解説します。

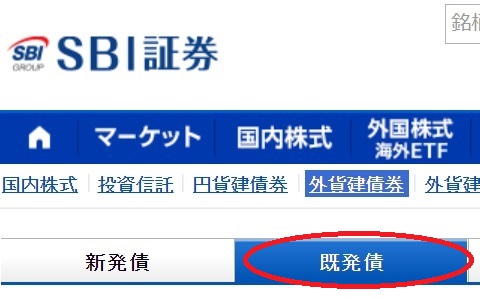

- STEP1SBI証券へアクセス

- STEP2

- STEP3

サムライ債とは

「サムライ債」ってなに?

サムライ債とは、「海外の発行体による円建債券」を通称して用いられる言葉のことで、サムライボンドとも言われます。

…

わかりやすく解説します。

発行体とは国や政府、そして企業のことで、国が発行する物を「国債」といいます。

対して、企業が発行する債券を「社債」といいます。

・国債:国

・地方債:地方公共団体

・政府債:公社、政府、政府の関係機関

【民間債:企業が発行体】

・社債:民間企業

この発行体が海外にあり、海外から見て国外となる日本で、「円」による出資を募る目的の債券のことです。

サムライ債のメリット・デメリット

どんなメリットがあるの?

為替リスクが無いところですね!

通常、海外の債券を購入するときには、現地通貨へ両替する必要がありますが、サムライ債はその必要がありません。

つまり、サムライ債は購入時から満期までの、円高による損失を心配せずに、予定していた利益を受け取ることができます。

デメリットはないの?

あります

サムライ債のデメリットは、外貨建ての利子と比べて利率が小さい事とその希少性です。

サムライ債はマイナーなのか、証券サイトの既発債で表示されません。

また、長期低金利を続ける日本の金利がベースとなり利率が決定されるため、利率も小さいのがデメリットとなります。

海外の債券投資のリスク

この他に、海外の金融商品へ投資する上におけるリスクとして、5つあります。そのリスクについてはこちらで解説しています。

サムライ債の購入方法

- STEP1SBI証券へアクセス

- STEP2

- STEP3発行体の確認

発行体が海外の債券の事を通称『サムライ債』と呼ばれています。

注意発行体が日本の債券はサムライ債ではありません。

あれ?債券がない??

サムライ債はあまりありません

先述したようにサムライ債はあまり見たことがありませんが、これから円安が傾向が顕著になれば、海外から見て円による利払いが小さくなります。

これが海外企業の円建債券の動機となり、サムライ債が増える可能性も十分に考えられますので、

今後の事を考慮して、購入する方法を確認しておくとよいでしょう。

まとめ

債券投資を行っている方は少なく、更に海外の債券となると、極めて少数です。

この債券投資を投資の選択肢に加えると、より安定した資産形成ができます。

例えば、満期保有の目的で、債券を購入した場合は、いずれ不景気が起きたとしても、優れた利率が約束されています。

この記事が、あなたの資産形成の一助となれば幸いです。

記事が、タメになったと思われたら、“SNS” や “リンク” で紹介して頂けると今後の励みになります。

関連記事

債券投資の一助となるように、米国債券ETFを11個紹介しています。

下の記事は債券についてのまとめのサイトマップです。「個別債券」「債券ETF」「社債」などなど各種説明の総合リンクページです。

外国債券5つのリスクと市場規模について記事を書きました。こちらをご覧いただけると、投資適格となる国がわかり、また、自分で選ぶことが出来るようになります。

債券を自分の資産の50%とすることで、初心者でも簡単に管理する事ができます。運用方法と、考え方についてこの記事で解説しています。

世界の市場規模を図解しています。

中国のカントリーリスクについて解説しています。