どんな市場でも効果的なポートフォリオが知りたい!

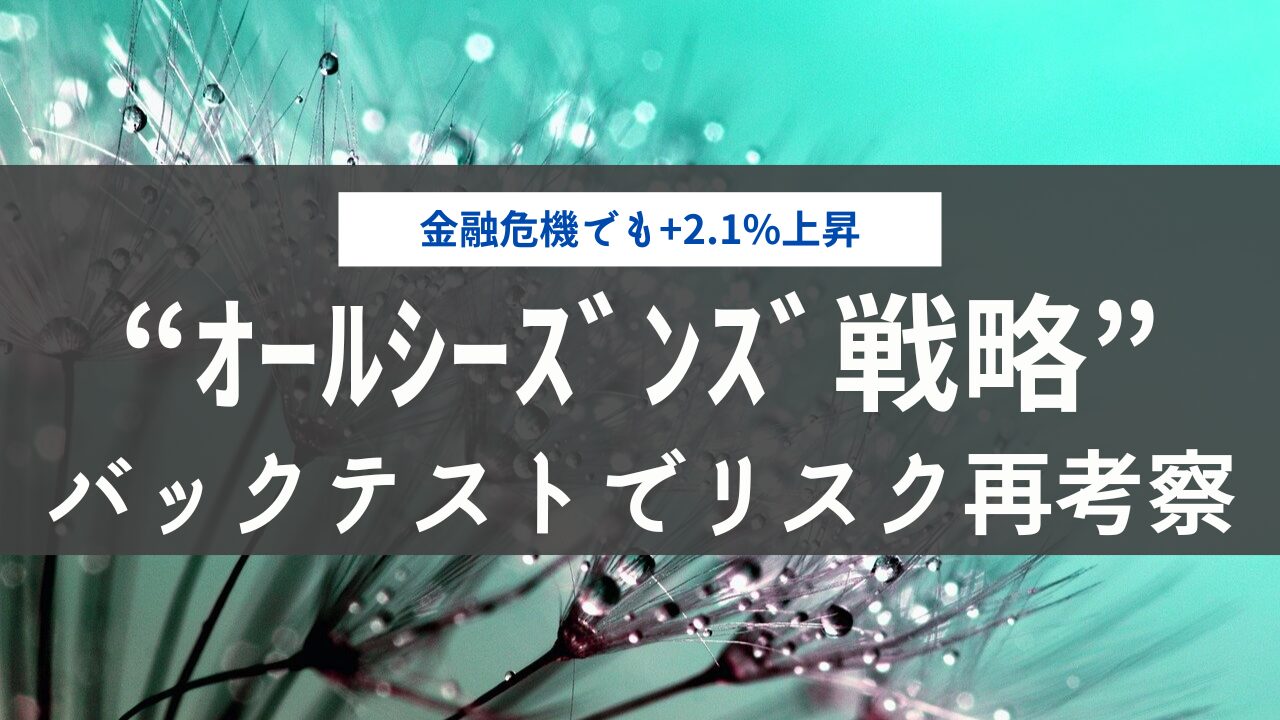

オールシーズンズ戦略の検証結果が知りたい!

実は、投資信託や株を最初に買った時が一番含み損が発生しやすくなります。

でも、この「含み損」

いくらまで耐えられますでしょうか?

30%?それとも50%?ちなみに50%であれば、1,000万円の資産で500万円に減ってしまいます。

えっ!そんなに減るの⁉

この含み損がたった3%(年換算)で収まると聞いたらどうでしょうか?

投資を続けられそう!

金融崩壊時でもプラスとなったポートフォリオがあります

この記事ではリーマンショック時でさえも2.1%のリターンを叩き出したオールシーズンズ戦略とは何か、そのメリット、そして具体的な銘柄を上げたバックテスト結果を解説します。

もし、参考になったと思われたら、友人や親戚に “SNS” や “リンク” で紹介して頂けると今後の励みになります。

オールシーズンズ戦略とは?

オールシーズン戦略とは、様々な市場環境や経済状況に対応できるよう、複数の資産クラスに分散投資を行う投資手法です。

この戦略はレイダリオ氏が個人投資家に向けて改良したもので、こちらの書籍から黄金のポートフォリオとも呼ばれています。

何が期待できるの?

この戦略は、市場の変動に関わらず安定したリターンを得ることに期待できます。

オールシーズンズ戦略の概要

この戦略の最大の特徴は、インフレーションやデフレーション、成長期や不況期など、あらゆる経済環境に強い点です。

この資産クラスへの分散により、経済のどんなフェーズにおいても、ポートフォリオ全体のリスクを低下させ、安定的なリターンを狙うことができます。

マーケットの上昇局面では株式やコモディティが力を発揮し、下降局面では債券や金がポートフォリオを守る役割を果たすため、長期的な視点で安定性が高いと言われています。

次に、この戦略が実際にどのように機能するのかを確認するため、過去の市場データを使ったバックテストの結果を見ていきます。

バックテストの目的と重要性

オールシーズンズ戦略は超長期的な視点でかつ、どのような環境下においても、安定性の高いポートフォリオとされています。

そのため、実際の過去データを基にポートフォリオの有効性を確認するのは重要となります。

バックテストとは?

バックテストは、過去の市場データを使用して、特定の投資戦略がどのように機能したかをシミュレーションする手法です。

このシミュレーションにより、実際の運用を始める前に戦略の強みや弱点を見つけ出し、期待されるリターンやリスクを把握することができます。

信頼できる投資戦略を選ぶためには、バックテストは非常に重要です。

なぜなら、理論的には効果的に思える戦略でも、実際の市場では期待通りの結果が得られないことがあるからです。

バックテストにより、戦略が長期的に安定したリターンをもたらすか、リスクが適切に管理されているかを検証できます。

オールシーズンズ戦略をバックテストする理由

オールシーズンズ戦略は、市場の変動や異なる経済環境に対応するために設計されていますが、その有効性を確認するためには、実際のデータを基にした検証が欠かせません。

特に、この戦略は長期的なリターンの安定性を重視しているため、過去の数十年にわたる市場のさまざまな局面において、どのように機能したかを確認することが重要です。

バックテストの設定と条件

バックテストには、ポートフォリオビジュアライザーというサイトを使用します。

サイトはこちらです。>>Portfolio Visualizer

使用データと期間

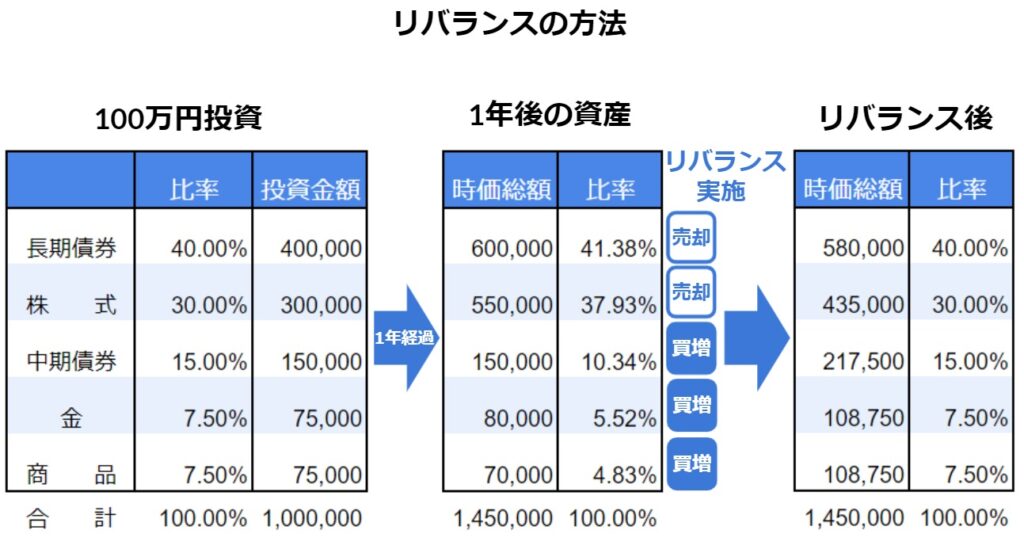

・リバランス:年に1度

・配当金:再投資

・投資方法:一括

今回のバックテストには、コモディティのETFであるGSGが存在した、2006年から現在までの市場データを使用します。

この期間には、リーマンショック(2008年)やコロナショック(2020年)など、経済的に大きな変動があったため、オールシーズンズ戦略のリスク分散効果を確認するのに適した時期です。

特に、金融危機におけるパフォーマンスを評価することで、オールシーズンズ戦戦略がどれだけ市場の逆風に強いかを見極めることができます。

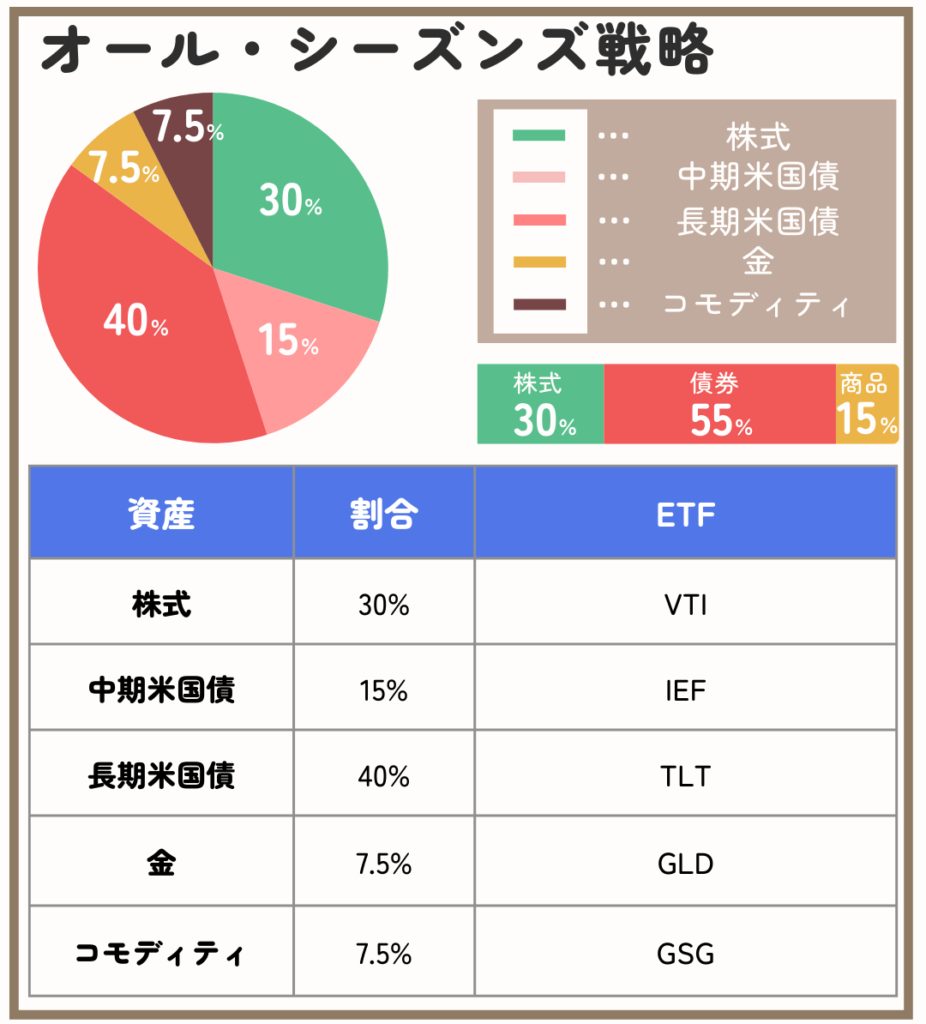

資産配分

オールシーズンズ戦略における典型的な資産配分は、以下のように構成されています

| 対象商品 | ETF |

概要 | 割合 |

| 株式 | VTI | 米国株式 | 30% |

| 中期米国債 | IEF | 7年から10年の米国債 | 15% |

| 長期米国債 | TLT | 20年から25年の米国債 | 40% |

| ゴールド | GLD | 現物の金 | 7.5% |

| 商品 | GSG | 原油や穀物 | 7.5% |

長期債券はEDV(0.07%)金はGLDM(0.18%)という経費率が抑えられたETFも存在しますが、古くから存在していないため、別のETFを使用してバックテストを行います。

長期国債:(景気後退時やデフレのリスク緩和)

中期国債:(リスクとリターンのバランス)

金:(インフレや通貨リスクの保護)

商品:(インフレヘッジ)

繰り返しになりますが、この配分は、経済の変動に強いバランスを意識して設計されています。

それぞれの資産クラスが異なる経済局面で異なる役割を果たし、全体のリスクを低減しながらもリターンを最大化することを目指しています。

次に、バックテスト結果を具体的に見ていき、実際のパフォーマンスを分析します。

バックテスト結果

| オールシーズンズ戦略 | S&P500 | |

| 開始残高 | $1,000 | $1,000 |

| 終了残高 | $3,000 | $5,680 |

| 年率収益率 (CAGR) |

6.39% | 10.28% |

| 標準偏差(年換算) | 8.45% | 15.66% |

| 標準偏差(月次) | 2.44% | 4.52% |

| 最高の年 | 18.56% | 32.31% |

| 最悪の年 | -18.88% | -36.81% |

| 最大ドローダウン | -21.03% | -50.80% |

| シャープレシオ | 0.62 | 0.62 |

| ソルティーノ比率 | 0.93 | 0.92 |

| ベンチマーク相関 | 0.57 | 1 |

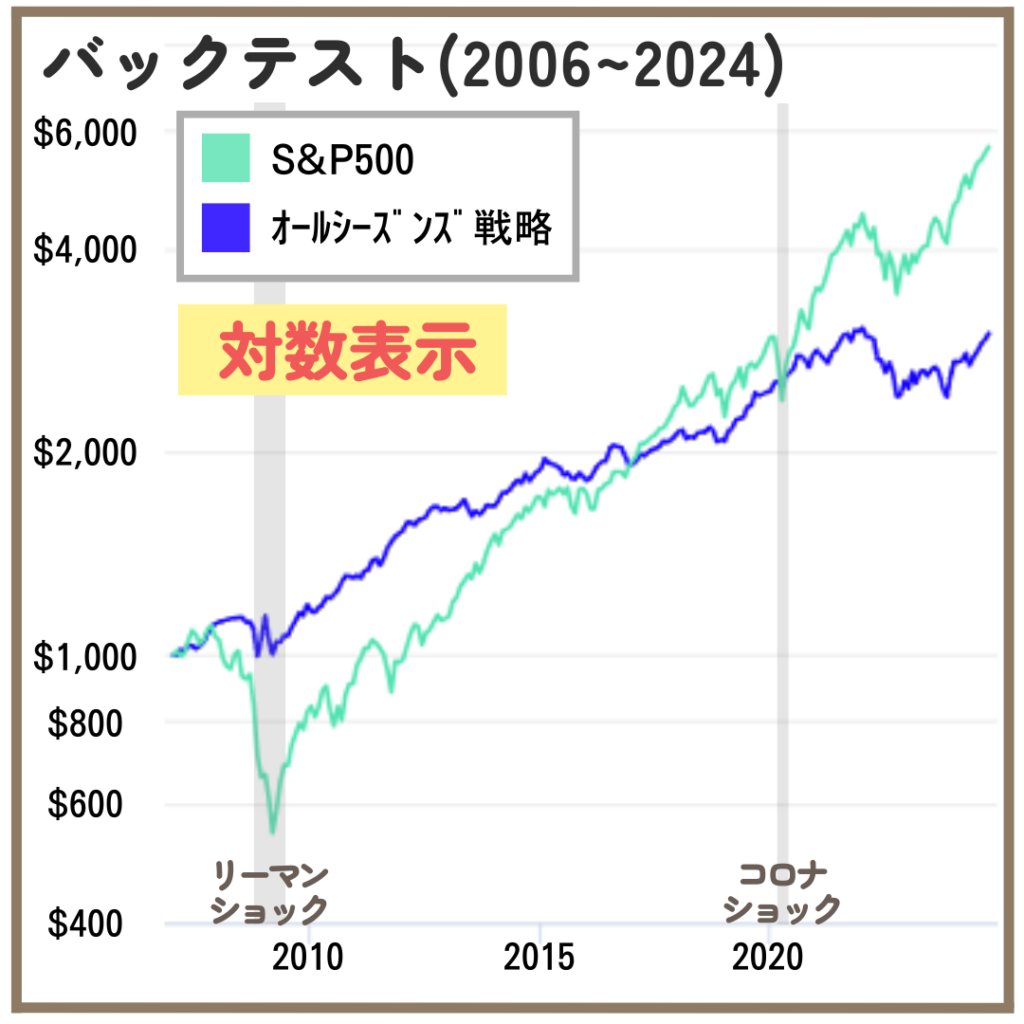

リターンの比較

バックテストの結果、リターンについてS&P500に比べオールシーズンズ戦略は劣っていました。

しかし、「長期的に安定したリターン」という視点ではオールシーズンズ戦略が勝っていました。

・シャープレシオ GP-0.62:SP500-0.62

・ソルティノレシオ GP-0.93:SP500-0.92

2006年からのテスト期間で、オールシーズンズ戦略の終値は$1,000の初期投資が$3,000に成長し、年率(CAGR)は6.39%を記録しました。

一方、S&P500(SPY)は同じ初期投資額が$5,680に増え、年率は10.28%となりました。

リターンに関しては、S&P500がオールシーズンズ戦略を上回っていますが、重要なのはリスク調整後のパフォーマンスです。

リスクを反映した指標であるシャープレシオは、オールシーズンズ戦略が0.62であり、S&P500も同様に0.62となっています。

<特徴>

・値が大きいほど、リスクが低く収益が高いことを意味します。

・マイナスの場合リスクが大きいほどシャープレシオが大きくなる。

つまり、リスクを調整した後のリターン効率では両者はほぼ同じ結果となっています。

投資効率が一緒ならS&P500で良いのでは?

下落を考慮したソルティノレシオで効果が見えます

また、リスクの低減を重視した投資家にとって、ソルティノレシオが指標として重要です。

オールシーズンズ戦略は0.93、S&P500は0.92で、オールシーズンズ戦略の方がわずかに安定してリスクに対応していることが分かります。

<特徴>

・損失リスクの適切な評価ができる。

・シャープレシオよりも現実的なリスク評価が可能。

…ほぼ同じ

変動率や下落率を見ると効果が明らかになります!

リスクの比較

リスク管理の面で、オールシーズンズ戦略は非常に優れた結果を示しています。

・ドローダウン GP-21.03%:SP500-50.80%

まず、標準偏差(ボラティリティ)はオールシーズンズ戦略が8.45%、S&P 500は15.66%で、S&P 500に比べてオールシーズンズ戦略は市場の変動に対して半分程度のリスクしか抱えていないことが分かります。

これは、投資家が市場の大きな変動から資産を守りたい場合に特に魅力的な点です。

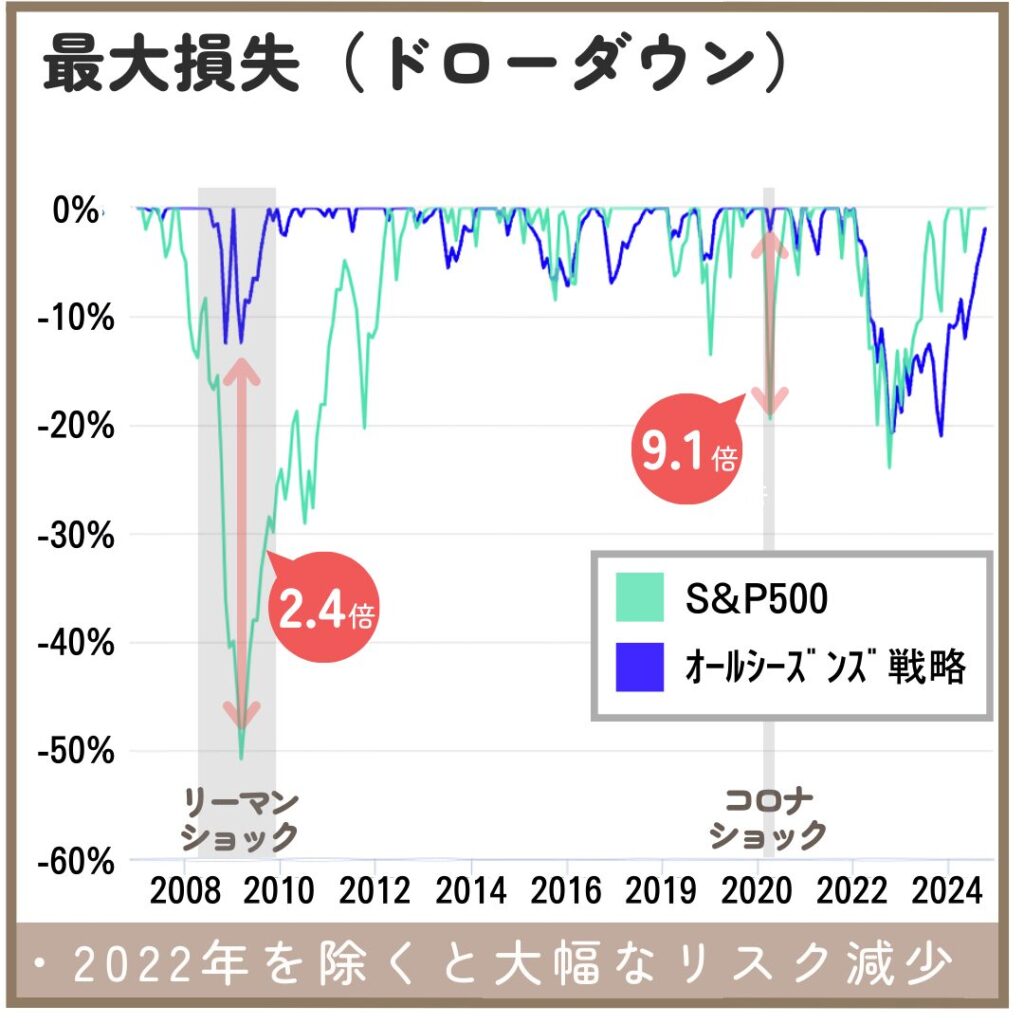

下図は2006年から2024年の最大損失(ドローダウン)です。

最も重要なリスク指標の一つである最大損失は、オールシーズンズ戦略が-21.03%に対して、S&P500は-50.80%と、S&P500が大きな損失を被る局面でも、オールシーズンズ戦略は損失を大幅に抑えることができています。

・オールシーズンズ戦略:2022年1月~2023年10月(債券の暴落)

※後者はリーマンショックを+2.1%で乗り切っている

オールシーズンズ戦略は安定感抜群!

マーケットショック時のパフォーマンス

オールシーズンズ戦略は、マーケットショック時にもその安定性を発揮しました。

たとえば、2008年のリーマンショックや2020年のコロナショックなど、極端な市場変動が発生した際にも、オールシーズンズ戦略は比較的緩やかなドローダウンにとどまりました。

最悪の年のパフォーマンスとして、オールシーズンズ戦略は-18.88%の損失でしたが、S&P500は-36.81%の損失を記録しており、半分以下の損失で済んでいることが分かります。

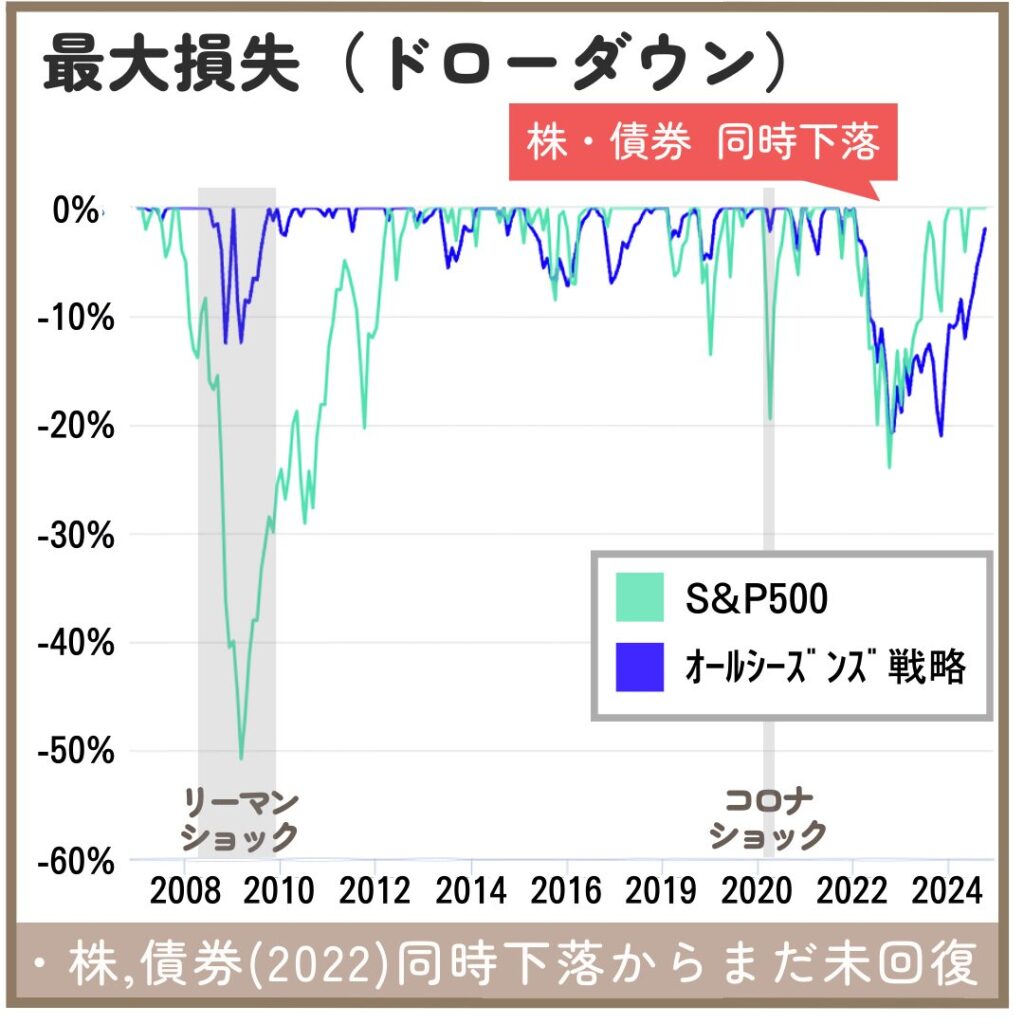

ところが、2022年に株式と債券の同時下落が起きました。

2022年は最悪な年ですね…

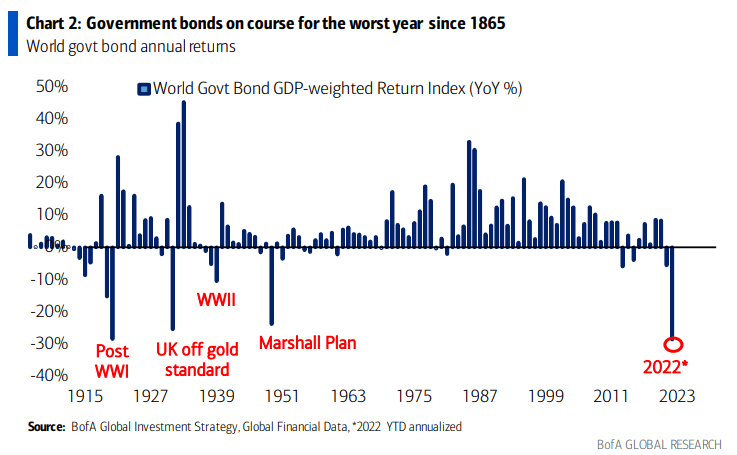

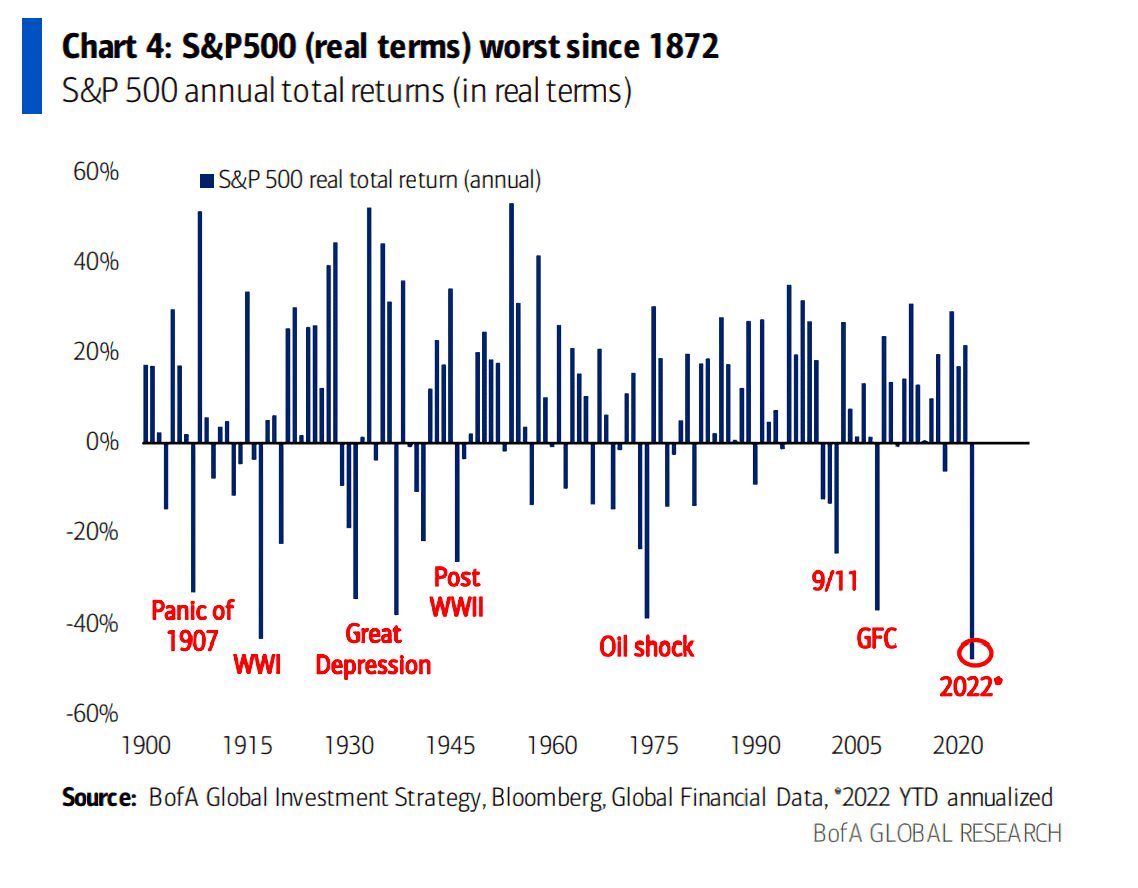

債券が暴落したときには大きな影響がありますが、2022年のような株式と債券が同時に下落した事象は史上初めてのことでした。

下図を見てわかるように、債券は1865年以来、株式は実質で1872年以来の最悪なパフォーマンスとなりました。

オールシーズンズ戦略では、債券の下落時に株式の上昇でリターンをカバーすることができていましたが、債券と株式が同時に下落した時には大きな下落となっています。

しかし、見方を変えると、戦略の弱点を突いても、株式と比較して劣後しない結果となります。

最大下落でも株よりアンダーパフォームしない

このように、マーケットショック時に資産を守りながら、長期的な成長を目指すオールシーズンズ戦略は、リスクを抑えたい投資家にとって非常に有効な選択肢となります。

次に、オールシーズンズ戦略のメリットとデメリットについてさらに深掘りし、どのような投資家に向いているかを解説します。

オールシーズンズ戦略のメリットとデメリット

オールシーズンズ戦略のメリットとデメリットをまとめると下に記載しているようになります。

次に、メリット・デメリットについて詳しく解説します。

オールシーズンズ戦略のメリット

オールシーズンズ戦略の最大の強みは、異なる経済環境に対応できる点です。

株式、債券、コモディティ、金など、異なる資産クラスをリスクに応じた割合で所有することで、特定の経済変動に対して各々の資産クラスがカバーしあいながら、リスクを軽減しつつも長期的な成長を狙うことを実現しています。

特に、リーマンショックやコロナショックのような大規模な市場崩壊時でも、他の戦略に比べて損失を抑えられるため、リスクを嫌う投資家には魅力的な選択肢です。

オールシーズンズ戦略のデメリット

オールシーズンズ戦略はリスクの低減に重きを置いているため、強気相場のように市場が急激に成長している時期には、他のリスクを取る戦略と比較してリターンが劣る場合があります。

その理由は株式比率が30%に限定されているため、大きな利益を享受しにくい傾向があります。

コロナショック後の大規模金融緩和から強気相場が続いていることで、リターンの劣後は資産形成期の方にとって痛手となります。

リターンが劣っていることがわかるなぁ

オールシーズンズ戦略では債券の比率が高いため、特に金利が上昇する局面では債券価格が下落し、2022年にあったようにパフォーマンスに悪影響を与える可能性があります。

金利の上昇局面は、インフレーションが急上昇する局面にFRBにより行われます。

金融政策の引き締めは株式に悪影響を及ぼし、エネルギーや原材料となるコモディティは製造と輸送に密接に関わるため、インフレの影響を直接受けます。

実際の運用にあたってのポイント

オールシーズンズ戦略は一般的にバランスの取れた資産配分を基に設計されていますが、投資家自身のリスク許容度や投資目標に応じて配分を微調整することが重要です。

たとえば、リスクをさらに抑えたい場合は債券の比率を増やし、逆にもう少しリスクを取ってリターンを狙いたい場合は株式の割合を増やすなど、個々の投資スタイルに合わせたカスタマイズが必要です。

リバランスの重要性

市場は常に変動しているため、オールシーズンズ戦略の効果を最大化するためには、定期的な資産リバランスが欠かせません。

年に1回や四半期ごとに、資産クラスの比率が当初の配分から外れていないか確認し、必要に応じて元の比率に戻すことで、戦略のリスク管理効果を維持することができます。

バックテストと同じようにリスクを制限したい場合は最低でも年に1回のリバランスが必要です。

リバランスのタイミングは、マーケット状況や投資家の方針に合わせて調整するのが良いでしょう。

収入がある人はノーセルリバランスも可能です

まとめと結論

オールシーズンズ戦略のバックテストを行うと、このポートフォリオに適している投資家が見えてきます。

引退後の資産運用や子供の教育資金など、数十年のスパンで安全に増やしたい資金を運用するのに向いています。

・タイパ重視な投資家

経済サイクルを測らず投資することができるため、市場動向を細かく把握することなく投資ができます。

・長期的に資産を守りたい投資家

リーマンショックやコロナショックなどの経済危機において、損失を小さく抑えており、これからも大きな損失を避ける可能性が高いです。

オールシーズンズ戦略は全ての投資家に対して最適なポートフォリオではありません。

あなた自身のリスク許容度に応じて、適切な投資戦略を選ぶことが重要です。

オールシーズンズ戦略は積極的なリターンより、安定したリターンを狙いたい投資家にとって最適な投資手法です。

その効果を維持するには、定期的なリバランスが必要不可欠となります。

記事が、タメになったと思われたら、“SNS” や “リンク” で紹介して頂けると今後の励みになります。

関連記事

こちらでは、オールシーズンズ戦略のような複雑なポートフォリオでなく、50:50の簡単なカウチポテトポートフォリオについて解説しています。初心者にもできる手法で大きい効果が期待できます。>>カウチポテトポートフォリオ

オールシーズンズ戦略について、もっと詳しい解説が必要であれば、こちらの記事が役に立ちます。>>どこよりも詳しいオールシーズンズ戦略の解説

資産運用を行うためには自身のリスク許容度を正しく把握する必要があります。このリスク許容度5つのチェック項目について解説しました。>>リスク許容度

レイ・ダリオ氏の書籍です。株式投資をする以前に、ダリオ氏の人生と仕事の原則が多く記されています。株式の前に、時間を多くかけている仕事について考えさせられました。

投資は例え暴落が起きても冷静にするのが成功の秘訣です。精神を保ち、”攻め”の投資を行なうためにも「生活防衛資金」は必要です。>>生活防衛資産

コメント