長期投資って何が難しいの?

「狼狽売り」って自分に関係あるの?

超長期投資で資産を増やすには、100%の株式投資が数学的には正しくなります。これは50年前から周知されている事実です。

この知見がありながら、現実に長期保有を決めて実際に投資を行い、それを愚直に実行している方はどのくらいいるのかをご存じでしょうか??

実は、長期投資型ファンドの保有期間は3.5年と短く推定されています。

今回は、いくつかのエビデンスを元に「どのくらいの個人投資家が投資を始めた頃の考えを実行できるのか」の推察を行います。

あなたの投資に役立ててください

記事が、タメになったと思われたら、“SNS” や “リンク” で紹介して頂けると今後の励みになります。

超長期投資とアセットアロケーション

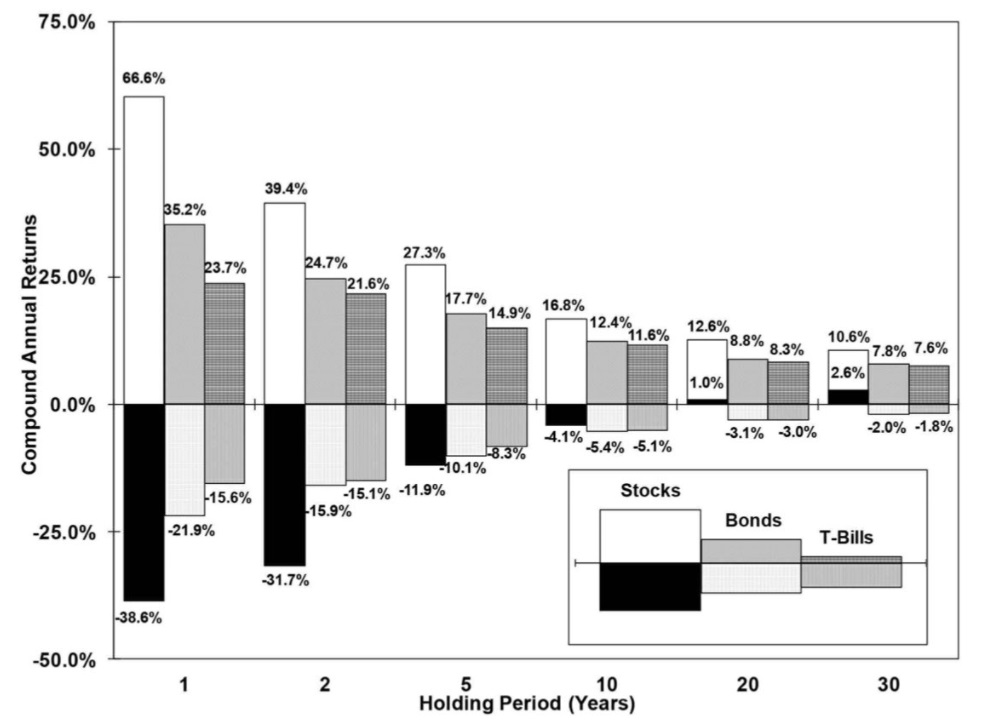

過去に発表された、超長期におけるリスクとリターンはこちらになります。

・灰、薄灰(Bonds):債券

・濃灰、灰(T-Bills):短期米債〔1〕

〔1〕:Treasury Discount Billsの略で、米国政府が発行する米国債の一種で、1年以下の短期国債。償還に伴う借り換えのために発行される割引債。2009年にFB(政府短期証券)とTB(短期国債)が統合されて『T-Bill』となった。

この棒グラフを見ると、10年以上になれば株式は債券より、リターンとリスク共に優れていることを表しています。

・現在(2023年)で米国株式が過去最高水準であるため、どの時点を切り取ったとしても10以上の長期となれば株式が一番リターンが高くなります。

右肩上がりの米国株市場で10年以上の時間軸を切り取りすると、必ずプラス方向と出るのは割り引いて考える必要があります。

しかし、別の市場においても超長期投資がプラスとなること判明しております。

投資信託の平均保有期間

保有期間を推定するには、2つの方法があります。

2.購入口数と解約靴数の関係を追跡して表す。

一般的に平均保有期間を導き出すのに使われているのは1つ目の手法です。1つ目の手法は解約額が残高の割合を示す「解約率」の逆数となります。

解約率から算出した保有期間

解約率の逆算における問題点は以下の2点です。

2.平均保有期間とあるが平均でない。

1つ目は理解できますが、2つ目の「平均ではない」というのを簡単に解説します。

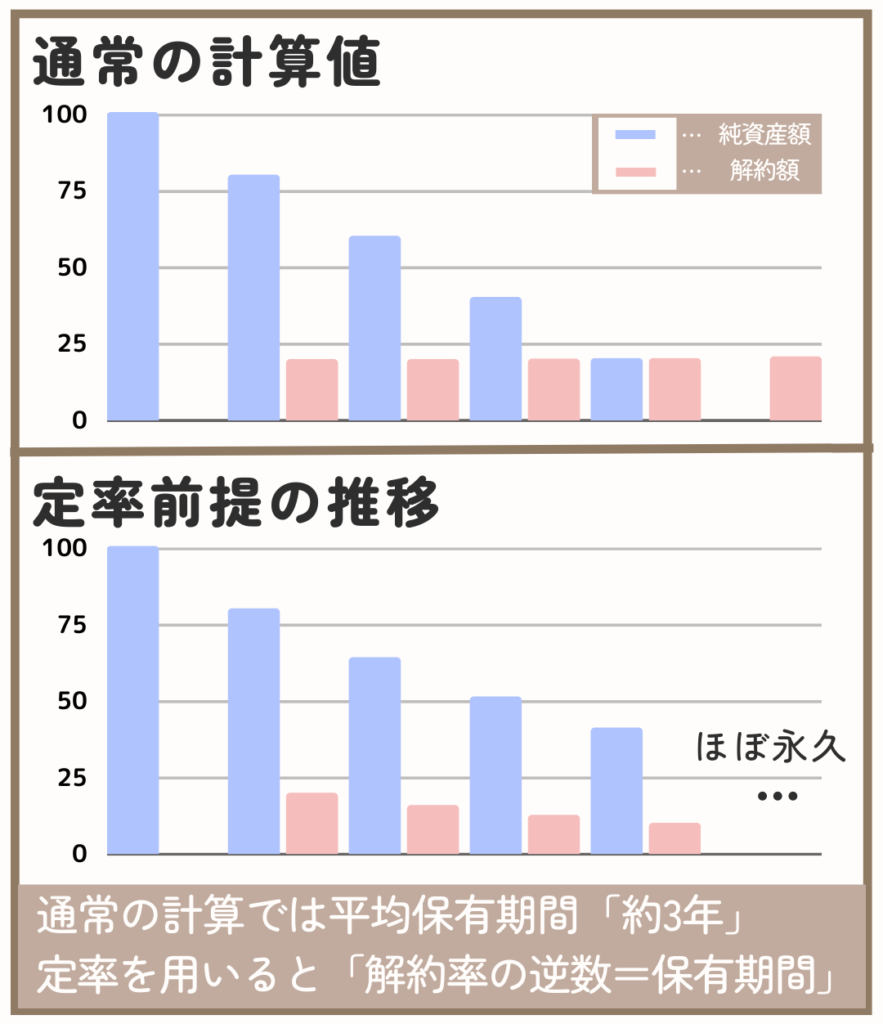

例えば、当初の資産額をベースに定率20%で解約すると、5年で0%となるから、平均は「約3年」のはずです。

しかし、期間毎に解約率20%で考えると、2年目からベースの資産額における解約割合が減少します。純資産が0になるまでに、数十年必要となります。

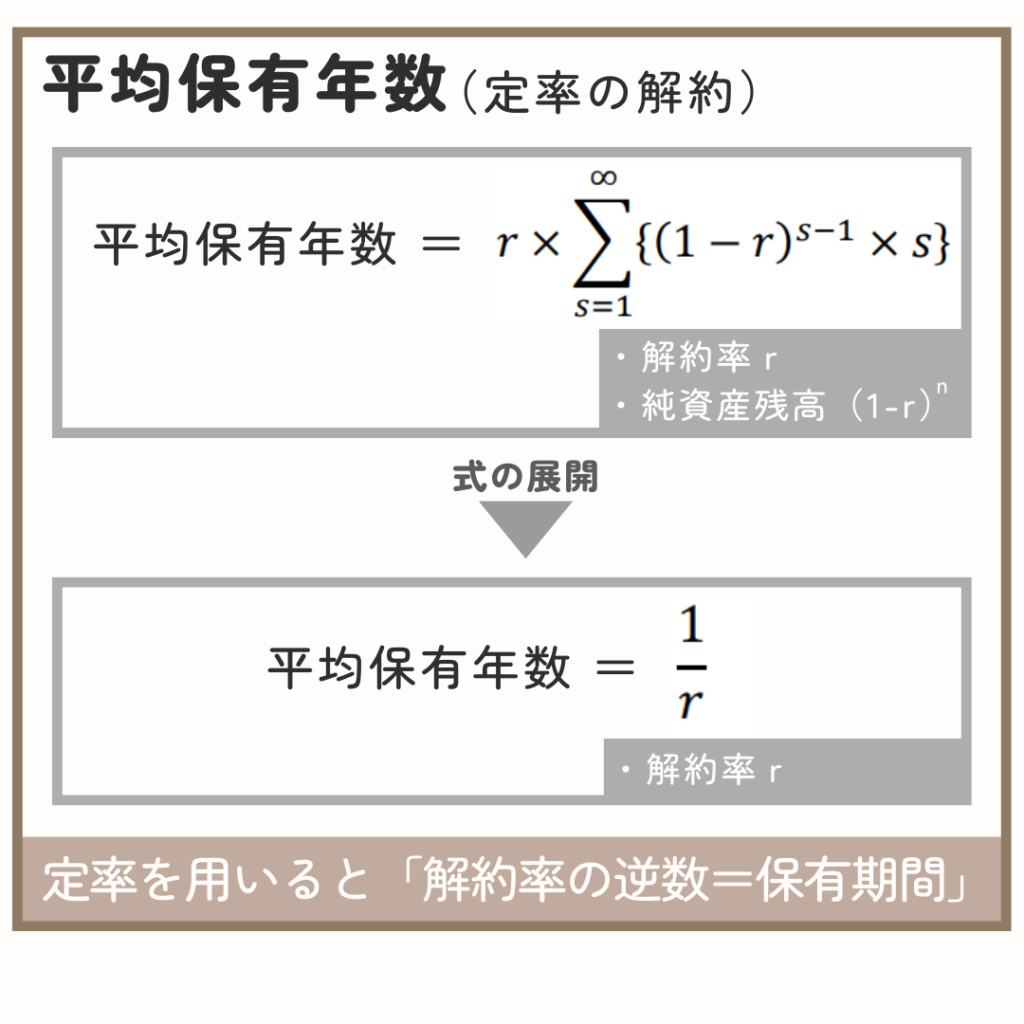

定率の平均保有年数の算出方法はこちらです

つまり、解約率の逆数によって算出される平均保有率は「保有期間」を表していると理解できます。

本当に解約率の逆数で良いの?

推定値を使うに注意があります

保有期間が長く出ます

詳しい解説は外部リンクであるこちらを参照ください>>>平均保有年数はなぜ解約率の逆数なのか

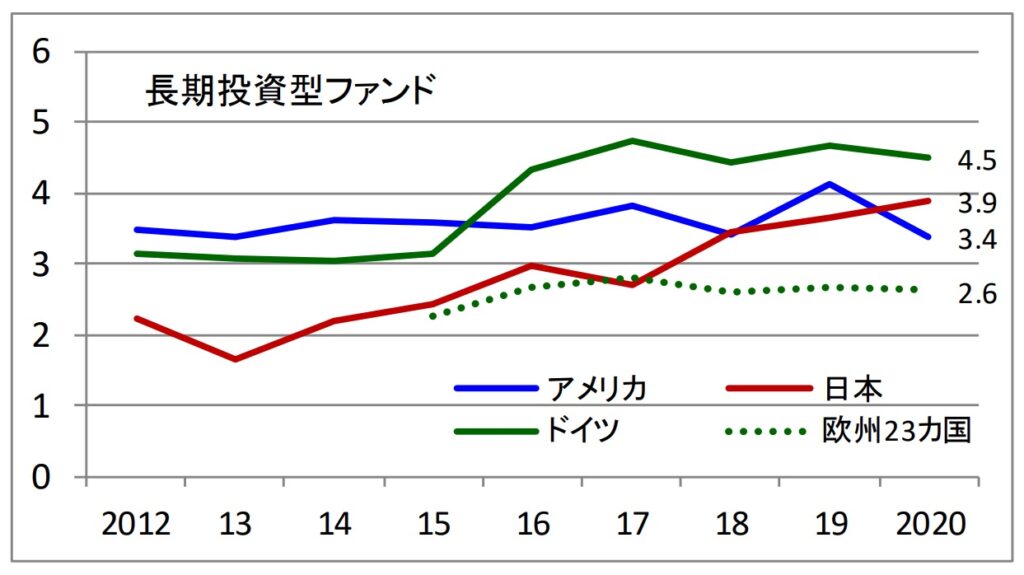

日米欧のファンド保有年数

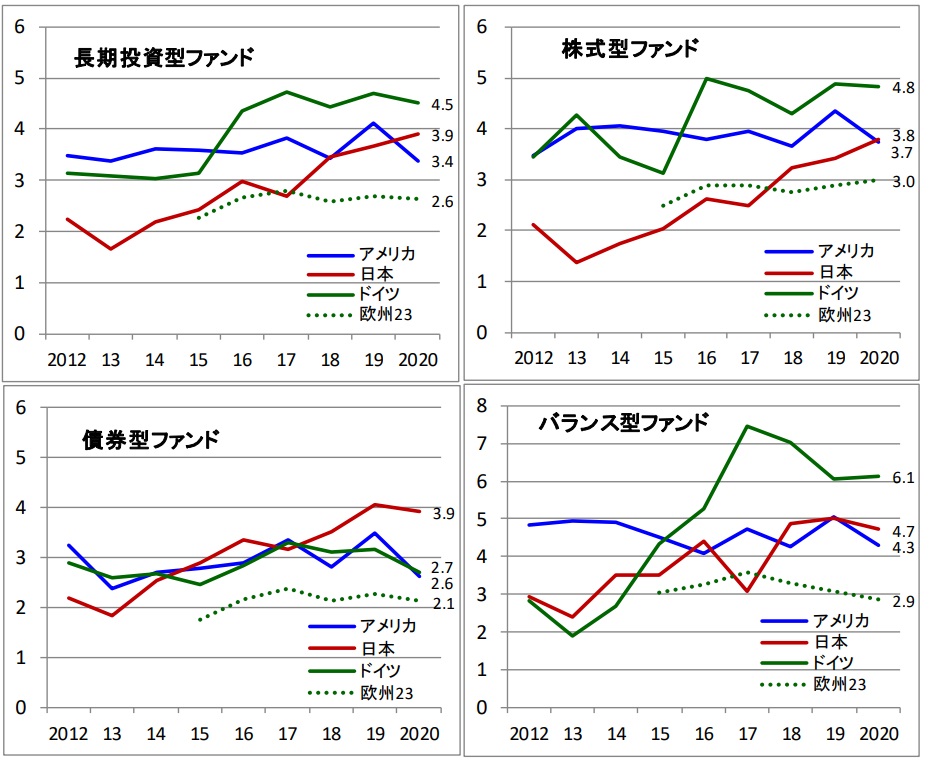

こちらの折れ線グラフは株式だけでなく、債券やバランス型を含んでいます。

2020年に各国で下落が多いのは「コロナショック」があり、それによる投資家の反応の違いを表しています。

日本は2019年3月から4月にかけて4.09年から3.67年へ減少しましたが、米欧と比べ影響が表れるのが遅い事もあり、年ベースで見ると3.67年から3.91年に上昇しました。

他国を見てみましょう

ここ十年右肩上がりの米国でさえ、投信保有年数が3年程度です。投資信託を解約せず保有する難しさは国民性に依存しないことが認識できます。

アセットによるファンド保有年数の違い(日米欧)

下の折れ線グラフで株式の保有期間を確認すると、日本はアメリカに拮抗するようになりました。

全体的に保有期間が長くなる傾向があるのが、「バランス型」ファンドです。

前述したように理論的には株式100%であれば、資産を効率的に増やすことが可能です。しかし、現実的にはバランス型の方が保有期間が長くなるようです。

このことから、アセットアロケーションを組むことが、保有期間の長期化へ繋がることが客観的に理解できます。

口数から保有期間を算出できないの?

次に口数による推定結果を紹介します

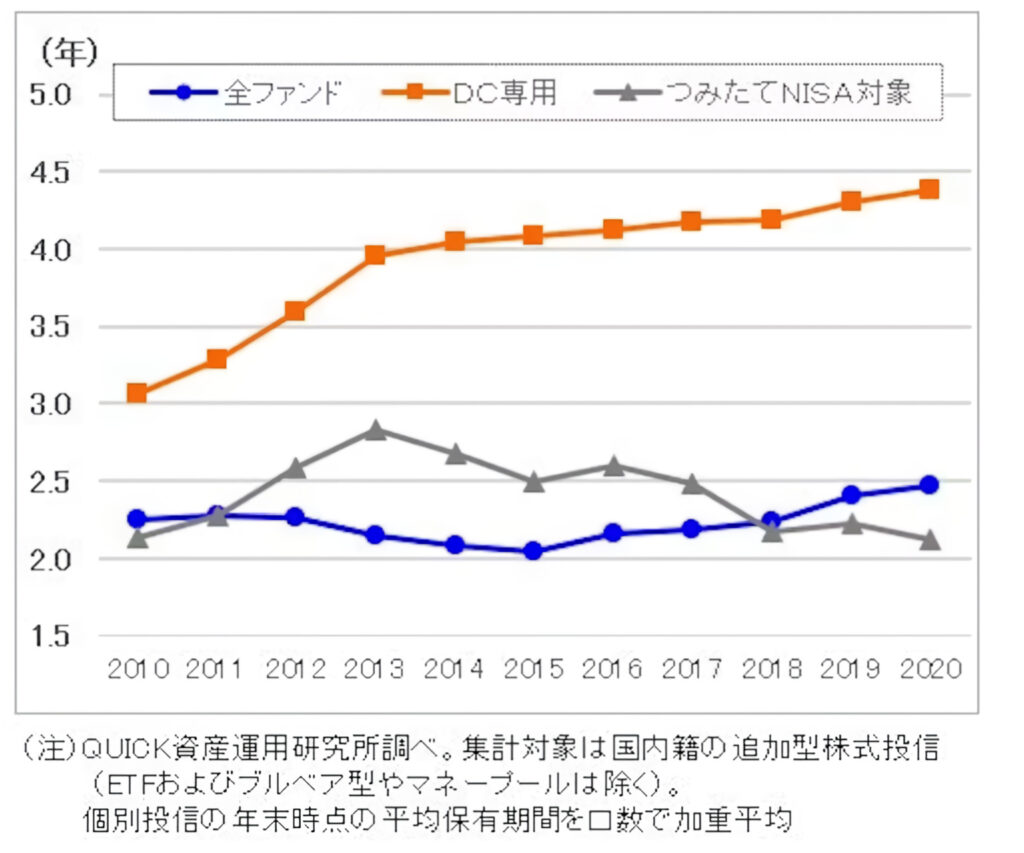

口数から算出した保有期間

解約率の逆数による算出は、本来の保有期間と直接的な関係がありません。

そのため、QUICK資産運用研究所では、投資信託の購入口数と解約口数の関係を追跡し、より実態に近い平均保有年数を推定する手法を用いています。

口数による推定結果がこちらです

解約率の逆数より短いですね…

インデックスだけを見るとこの数値より上昇します

| 投資先 | 平均保有期間 |

| 日本株アクティブ | 2.6年 |

| 日本株インデックス | 3.2年 |

| 海外株アクティブ | 2.1年 |

| 海外株インデックス | 1.9年 |

| バランス型アクティブ | 2.9年 |

| バランス型インデックス | 4.8年 |

投資先を細分化すると、投資先が海外であると平均保有期間が減少しています。

個人的な推測となりますが、海外株では為替変動の影響が追加され、更に、情報が日本企業に比べ入手しずらいことが精神的な影響を与えるように感じます。

口数算出もデータによる推定となります

投資方針の”想定”と”現実”

う~ん。長期投資したくないのでは?

投資家の投資方針を見てみましょう

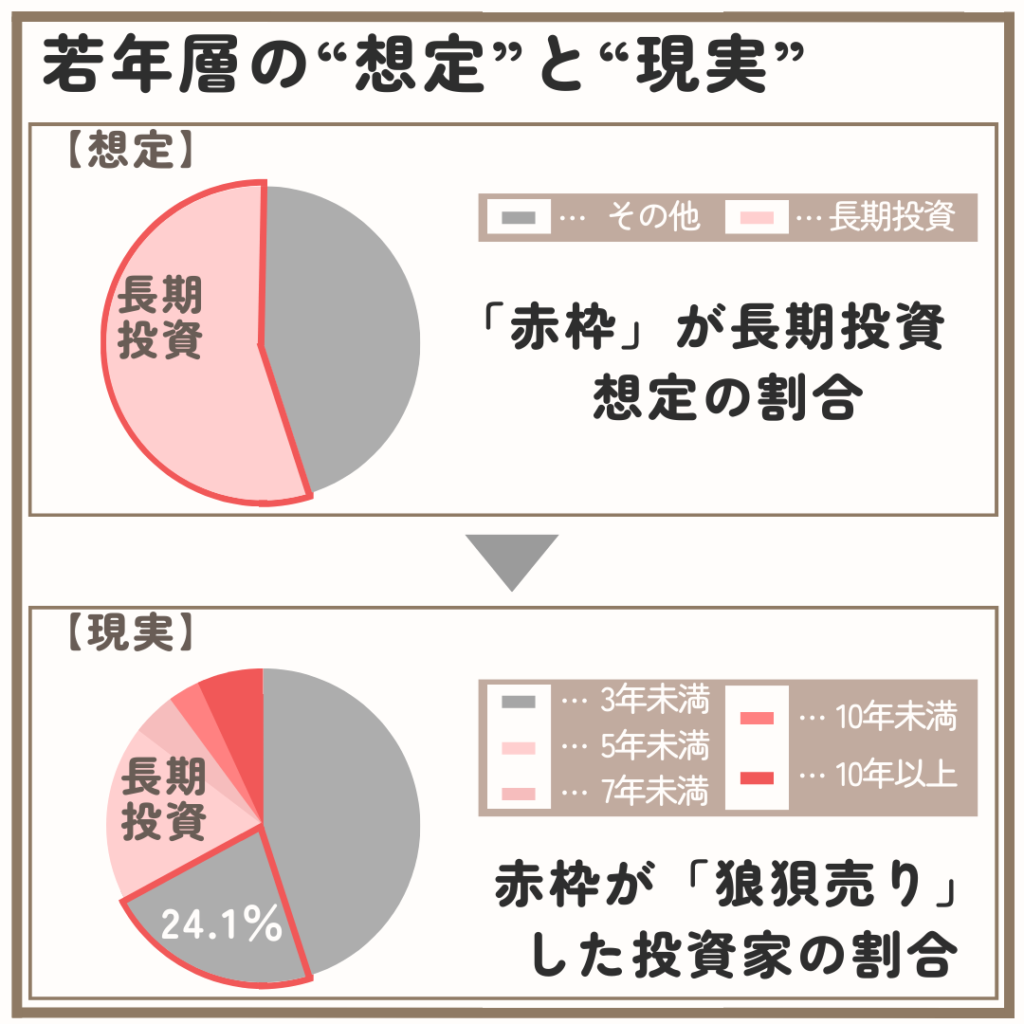

長期ファンドを購入時に超長期投資を想定している投資家の割合を表し、実際に10年以上ファンドを所有している割合から「狼狽売り」がどれくらい生じたか解説します。

「当初の想定」と「実際の保有率」の乖離から、『投資家の心理』が透けて見えます。

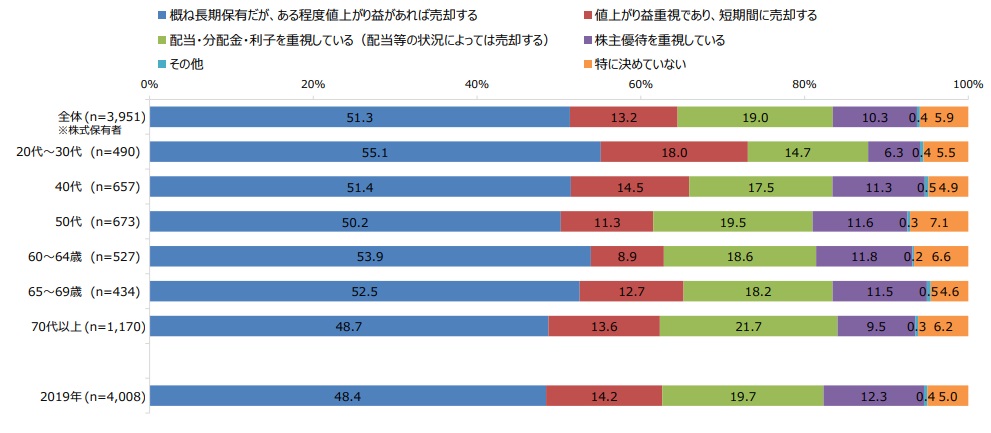

ファンド購入時の投資方針(日本人)

青色が、日本人投資家における長期保有を決めて投資している方の割合となります。

70代以上は、長期保有を想定した投資が50%を下回っておりますが、それ以外の世代では50%を上回っております。全体平均でも51.3%と半数以上の方が長期保有を考えています。

とりわけ、20~30代と60~64歳が約54~55%の割合で長期保有を投資方針としています。

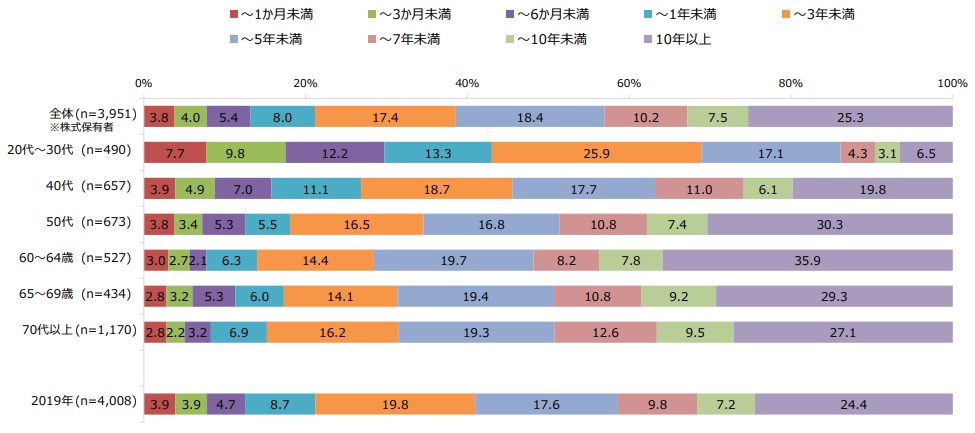

実際の平均保有期間

右端にある紫色が、日本人投資家における10年以上投資している方の割合となります。

全世代の平均保有期間で10年以上が25.3%となります。この内、60~64歳が10年以上保有率が一番長くなります。

60代で10年だと50代からの投資ですね

高齢者が保有期間の長期化できた背景には、三大支出の内「教育費」「住宅費」にある程度の目途がついていることが影響しています。

想定と現実の乖離(投資継続率)

この2つのデータから長期投資の継続率がわかります。

投資年数が少ない20~30代を除外した平均値は27.95%となります。つまり、長期保有を想定している方の約2人に1人が想定より早く株式を売却していることが推定できます。

ポイントは40代です

40代で保有期間が10年であると、30代からの保有となります。19.8%が30代から10年以上投資を継続できたと理解できます。

データを取った2020年から過去10年を振り返ると、「日銀の買い支え」と「アベノミクス」で右肩上がりの市場で株式を保有しやすい環境でした。

投資環境が良好な期間たっだのに保有が短いため、「東北大震災」「コロナショック」による狼狽売りが幾分か影響していると推測できます。データから約2人に1人が狼狽売りしたと推定できます。

若年層の低継続率

上の2つのキャプチャーで、特に注目したいのが、20~30代の投資継続率の低さです。

当初の投資方針では55.1%の割合で長期投資の想定をしていましたが、3年以上保有を継続した方が31%です。

更に、40代の10年保有率が19.8%ということから、20~30代では約3人に2人(64%)の方が長期投資継続をあきらめたことがわかります。

20~30代はライフスタイルの変更が大きい

20代と30代は所帯を持つなど、ライフスタイルが大きく変化するため、想定外の支出が多いのか?はたまた投資経験が少なく、狼狽売りしてしまったのかは定かではありません。

しかし、後者の場合はリスク許容度を甘く見過ぎていたと言えます。

これから家庭を築いていく世代はライフスタイルの変化も加味して、リスク許容度を想定しているより低く見積もると、保有の継続に繋がります。

投資信託の保有期間(まとめ)

解約額や口数の変化から導き出される「平均保有期間」は2.5~3.5年となります。この年数は、前述した超長期投資においては短すぎます。

投資家が当初想定した通り、超長期で資産を保有するには3つのポイントがあります。

株式以外の資産を保有して変動を緩和させる。

・2,30代は生活変化を考慮する

リスク許容度に生活環境変化を含める。

・「狼狽売り」の発生率を知り気を引き締める

狼狽売りは長期投資を目指す投資家の50%の割合で発生する。

関連記事

個人投資家が最も重要で、安易に考えがちな「リスク許容度」について解説しました。リスク許容度からアセットアロケーションを作成する外部リンクもあります。>>>リスク許容度について

バランス型最強のポートフォリオとして、カウチポテトポートフォリオが有名です。この投資法は、ほとんどの方がストレスなく投資が続けらる手法となります。>>>カウチポテトポートフォリオについて

個人投資家にとって投資信託を上手く活用することが可能となります。投資信託の使い方について詳しくはこちら>>投資信託の使い方

コメント