そろそろ

投資しよう~と!

お!どの証券会社で投資をするんですか?

とりあえず、

銀行へ行こうと…

…(ヤバイ…ボッタクられる)

あなたは投資を行おうと思った時はどういった状態でしょうか?

「お金ができて、預金じゃ物足りないから」

「みんなが資産運用していて焦って始めようと…」

投資についての最低限の知識が無く、銀行へ行くのはカモネギです。

勧められるがまま決めてしまうと、あなたが汗水流して得たお金がジワリジワリと減少していきます。

「銀行」や「証券会社」あるいは「保険会社」にとって都合の良い商品を進められる可能性があります。

誠実な姉さん

だったけどなぁ

実際に、今まで数十年も働いて得た退職金が証券会社の執拗な勧誘で退職金を10分の1まで減らした方もいます。

大丈夫!

僕はリスク取らないから!

それならいいんですが…

どんな投資をする予定ですか?

「日本株」へ全額

…(本当にわかってるのかな?)

実は、よく見る事のあるリスク図は、誤解が多いってご存知でしょうか?

レベル3では資産運用の「本当のリスク」についてと「詐欺商品」を掴まないために必要な知識について解説します。

※この記事では「元本割れの確率」をリスクとして記載します。

この記事を最後まで読むと、投資だけでなく今後の人生における資産運用について、注意すべき点がわかりますので最後までご覧ください。

レベル2を見てからこの記事を見ると理解しやすいです。まだの方はご覧ください。>>『資産運用の始め方』

もしタメになりましたら、“SNS” や “リンク” で”家族” や “友人” へ紹介して頂けると今後の励みになります。

投資先毎の本当のリスク

投資初心者が窓口でまずオススメされるのが「投資信託」で、説明されるのが下のようなリスク説明です。

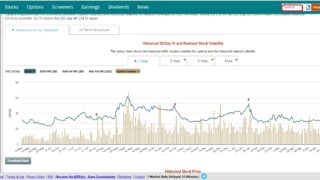

実は、このイメージ図は運用期間が1年~3年程度のイメージ図です。

あなたが考えている投資は老後の備えになる資産運用つまり超長期投資であれば、このイメージ図は適していません。

一つツッコミする所は、収益のマイナスが表示されていない点です。

投資って減るリスクもあるからね!

日本株は「マイナー」である現実

こちらは全世界株へ投資するETFである”VT”の国別構成比率です。日本は大健闘の2位ですが、その比率は約6%にとどまります。

更に、IMF(世界通貨機関)の通貨比率では一時18%もあった比率が徐々にさがり、現在は約8%と日本のプレゼンスは年々下がっています。

つまり、「日本が身近だから安心だ」と考えるのは危険ということです。

超長期でのイメージ図(15年以上)

次に超長期運用のイメージ図を載せます

・バランス型や債券型は収益がマイナスになる可能性がある

【リターン大】

・株式の超長期運用(積立)であればマイナスにならない

※過去の価格により算定

全体的にリスクが減っている!

バランスファンドのリターンが低くなるのは、手数料が一番高いためその分コストが増加するからです。

このイメージ図で特に注目したいのが、安全資産と言われる債券がマイナスになっている点と海外株式と債券のリスクが同じとなる点です。

株式って元本割れしないの?

過去200年の歴史があります

次に、このイメージ図の根拠となる過去200年のチャートを紹介します。

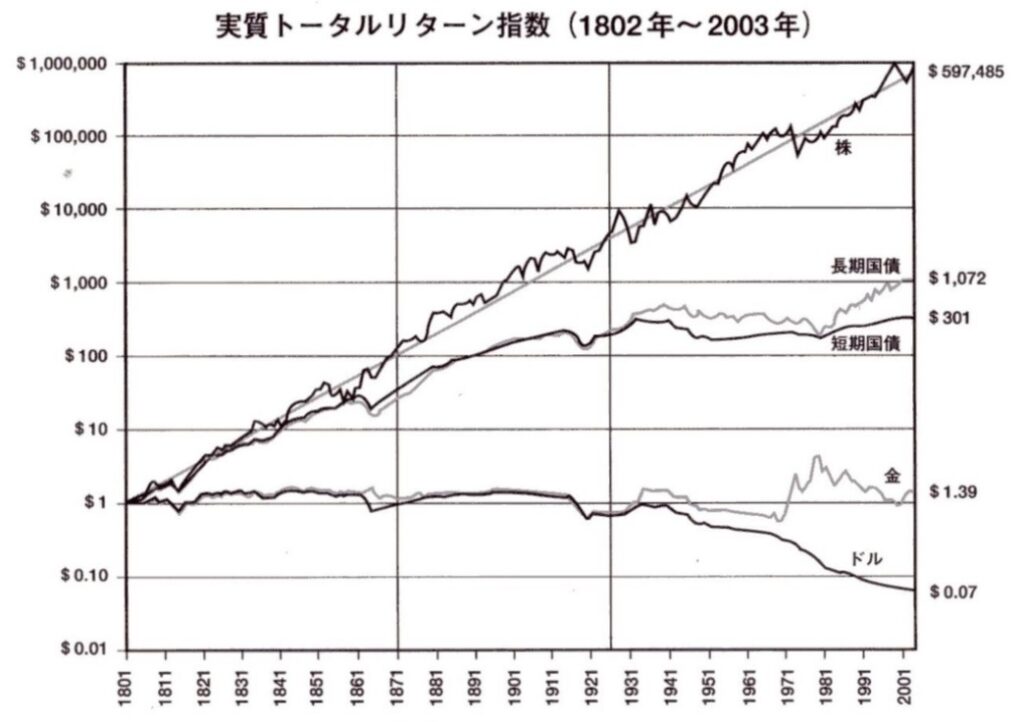

「宝の地図」過去200年の資産別推移

こちらのチャートは金融資産別の価格推移です。誰から聞いたか忘れましたが、現実に存在する「宝の地図」となります。

上図の株式はS&P500の価格となります。縦軸が対数スケールとなりますので、株式の上昇は他の資産と比較にならないほど大きくなります。

S&P500とは:米国の主要500社からなる指数で、米国市場を現した指数として使われています。

投資期間によりますが、15年以上株式へ投資した場合、引退後の取崩し時に、大きな下落が生じても元本割れとなる可能性は「0%」でした。

株式のリスクを再評価

1~3年のイメージ図ですと、株式は元本割れとなるリスクが大きいと思ってしまいますが、超長期投資であると見える景色が変わります。

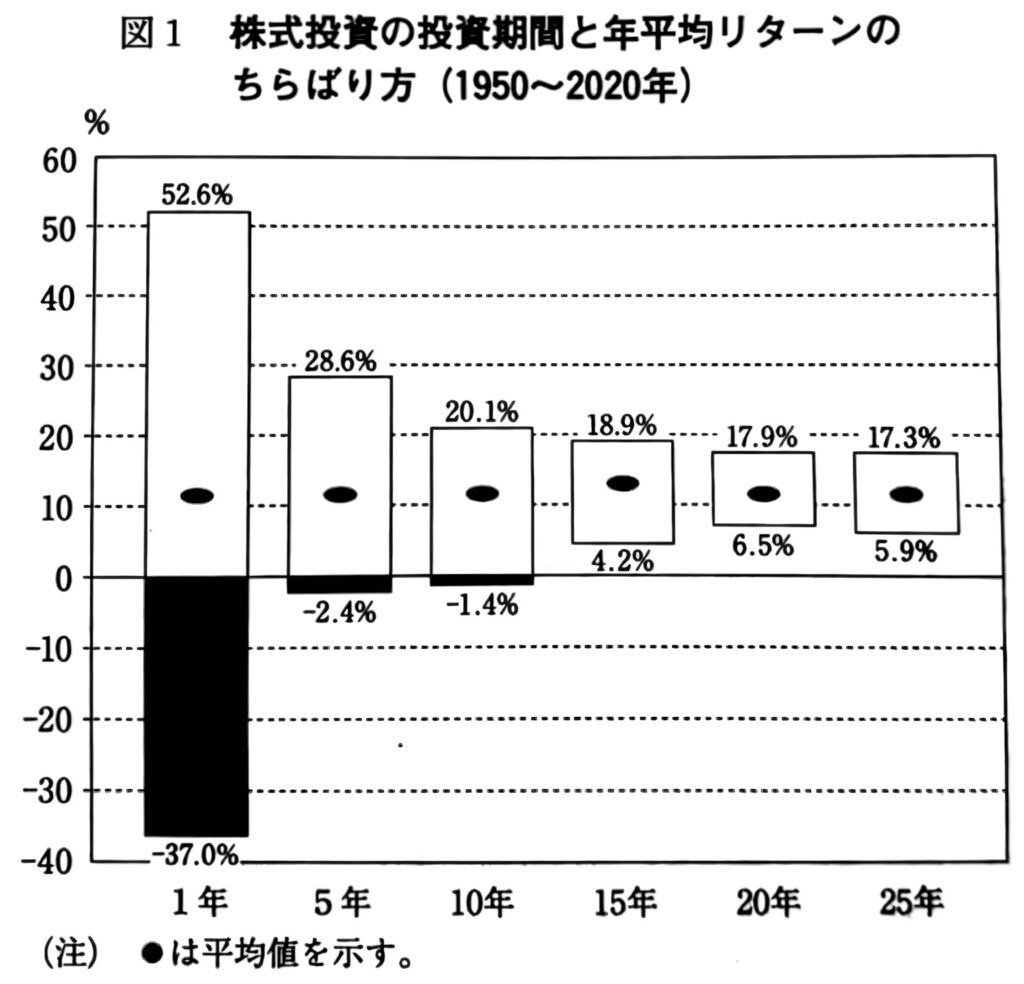

・期間:1950~2020年

米国株であれば、70年の期間でどこを切り取っても15年保有でプラスとなった。

15年間保有するとプラスになるんだ!

米国株指数への投資であれば、過去70年間でマイナスとなる期間は有りませんでした。

実は、積立投資であれば期間が5年程度に短縮することができます。詳しくはこちらで解説しています>>積立投資について

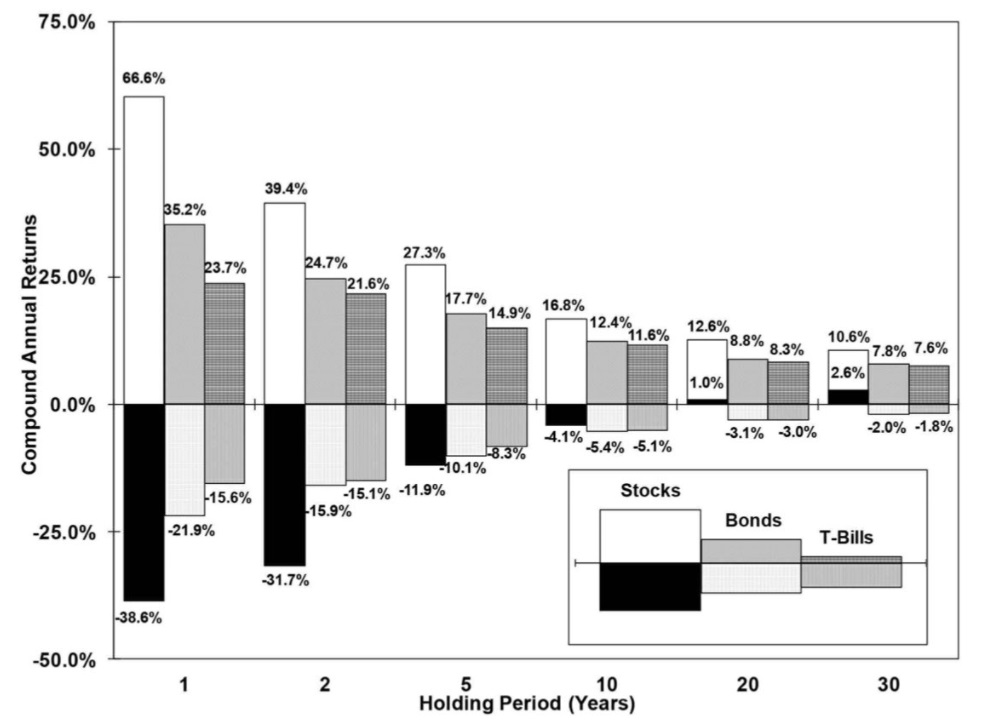

株と債券の比較

ポイントは30年です

債券(Bonds) :灰、薄灰

割引債(T-Bills)〔1〕:濃灰、灰

〔1〕:Treasury Discount Billsの略で、米国政府が発行する米国債の一種で、1年以下の短期国債。償還に伴う借り換えのために発行される割引債。2009年にFB(政府短期証券)とTB(短期国債)が統合されて『T-Bill』となった。

債券に30年間投資をつづけたのに、実質でマイナスになる可能性があります。

つまり、15年以上の投資をする場合、債券より株式の方が高リターンで元本割れするリスクが少ないことを表しています。

現実な利回りの認識

この表から、目標利回りを決めてから投資を行なうことで、不必要なリスクテイクを防げます。

| 利回り | リスク | 資産 |

| 0.001%~0.1% | 小 |

預金・国債(日本)

|

| 1%~2% | 小 |

国債(米国債)

|

| 5%~6% | 中 |

全世界ETF(投資信託)

|

| 5%~10% | 中 |

米国ETF(投資信託)

|

| 0円~300%(数倍) | 大 | 個別株 |

| △数%~数倍 | 大 | デリバティブ |

この表と、資産形成の手法で解説した「築きたい資産額」から自分が購入すべき資産が認識できます。

運用利回りから投資方法を判断するための詳しい解説はこちらです>>逆算で決める投資手法

デリバティブってなに?

デリバティブは「金融派生商品」と呼ばれる投資商品で様々なものがあります。

語弊をおそれず具体例をあげると、「借金して投資を行なう手法」と言えば、そのリスクが認識できるはずです…

世界一の投資家

世界一の投資家のリターンをご存じでしょうか?

ウォーレンバフェットは50年以上に渡り投資を続ける投資家で、世界一の投資家です。

世界一の投資家でさえ運用利回りは20%です。

たった20%かぁ

20%は小さい数字に見えますが、複利で考えるとかなり大きい数字であることがわかります。

→約10年で2倍

運用利回り12%

→約6年で2倍

運用利回り20%

→約3年8ヶ月で2倍

20%の利回りを3年8ヶ月続けると、2倍になります。つまり、たった数%の利回りでも”持続性”がある運用であることが大切です。

詐欺商材に引っかかる理由

投資商材の詐欺に引っ掛かる人が後を絶たない理由の一つに、ビジネス経験で培ったノウハウがそのまま活かせない点があります。

ビジネスでは公開されていない情報や口コミ、コネなどが大きな利益を生みます。この要素を投資商品に転用すると、大きな落とし穴にハマってしまいます。

株式上場されている企業の情報は必ず公開されます。そのため、投資商品はメジャーな投資先がリスクを抑えて手堅く利益がでる投資手法となります。

世界一有名な詐欺スキーム

19世紀初頭から21世紀に渡り、品を変え行われる投資詐欺の一種に「ポンジ・スキーム」と呼ばれる詐欺があります。

(名称は詐欺師の名前「チャールズ・ポンジ」が由来)

- Step1出資を募る

架空の資産運用を唄い出資を募る。

(高配当、暗号資産など) - Step2偽りの還元

配当、分配金などと称して、出資したお金の一部を還元し、まともな投資先であると装う。

- Step3出資者の増加

高還元から口コミで出資者が増加する。出資金の大部分を運営側の懐に入る。

- Step4出資者の鈍化

システム全体の負債が増加し、出資者の増加が鈍化してキャッシュフローが破綻。

- Step5計画的な破綻

出資金の払い出しが遅延し、配当金の支払いが停滞する。運用に失敗したと偽りクローズする。

世界一の投資家でさえ20%の利回りが限界ですので、それに近いもしくはそれを超える商材は持続性がない投資商品です。

預託商法系の詐欺(1万人から2,100憶円)

・かぼちゃの馬車

不動産系の詐欺(700人から1,000憶円)

・ジュビリーエース

暗号通貨系の詐欺(数万人から650憶円の被害)

「NASDAQ事件」をご存じでしょうか?

ナスダック事件は富裕層をターゲットとして、ナスダック元会長が行ったポンジスキームでその被害額は約6兆円($650憶)となります。

被害者には、著名人や野村證券などの企業も被害に遭いました。

窓口系の会社が勧める商品

銀行や証券会社などの店頭がある所では、その商品の説明をするコスト(人件費)を回収する必要があるため、企業側が儲かる商品を紹介する傾向が強いです。

最近では、販売手数料や信託報酬額が高い商品を斡旋されることが少なくなりました。しかし、「ロボアドバイザー」という多大なコスト(1%)を支払う商品の説明が多くなりました。

ロボアドバイザーは投資初心者の「狼狽売りを防ぐ」商品として利点がありますが、投資について学んだ20代~40代の人にとっては不要となります。

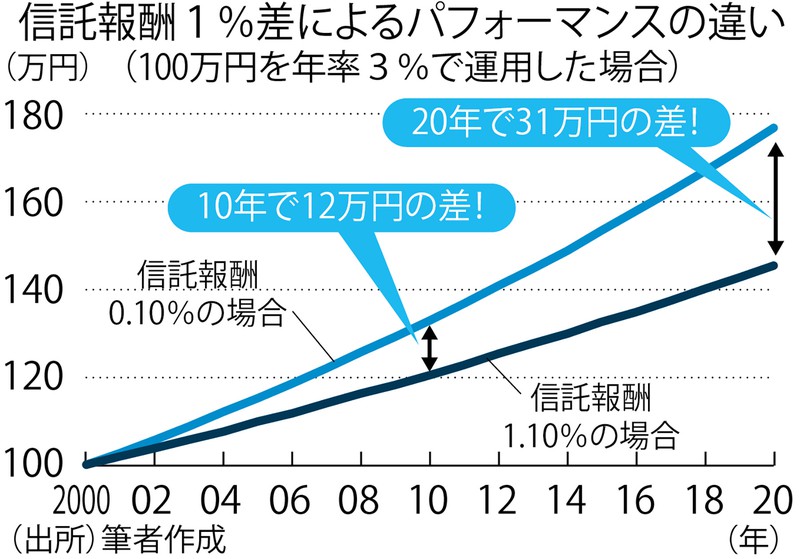

たった1%が与える影響

この図は利回りが3%の画像となりますが、これが7%になると10年で約17.5万円、20年で約66万円の差となります。

オススメの良い商品とは?

【売り手にオススメな商品】

・手数料が高い商品

(保証、安心など)

販売会社が嬉しい商品は利益率が高い商品です。「販売手数料」が発生する商品や「信託報酬」が高い商品で、ロボットアドバイザーは信託報酬が高い部類に入ります。

【買い手にオススメな商品】

・手数料が低い商品

(自責、カスタマイズ商品)

私達、個人投資家にとってオススメな商品は手数料が低い商品です。投資信託であれば、純資産額など最低限抑えたいポイントがいくつかあります。

更に、iDeCoやNISAを使えば節税効果も生じ、余計なコストを省くことができます。iDeCoとNISAについてはこちらの記事で解説しています。>>iDeCoとNISAの比較

まとめ

資産運用の中で債券はリスクが小さい部類に入っていますが、超長期で考えると、株式投資の方が元本割れする確率が小さくなります。

その株式投資で世界一と言われる投資家でさえ年利20%の利回りです。

この数値を知っておけば、それ以上の利回りを唄う投資商材は、お金を失う可能性が高いです。仮に、運よく儲けることができても持続性がないため、直ぐに逃げる必要があります。

心がけることは年利20%を超える甘い儲け話には近づかないことです。

NEXT >> レベル4 投資の失敗を回避する方法

関連記事

レベル2 投資手法について解説しています。>> 投資の手法

コメント