こんな疑問がある方のために、記事を書きました。

地域分散したいけど具体的にどうすれば…?という方へ向けて記事を書きました。

アメリカが今後も伸びていくので、アメリカ一本へ投資する!!と考えている方もいらっしゃると思います。私もアメリカが今後も成長していくと考えております。

しかし、前回の記事で、アメリカ以外へも資産の一部を振り変えることで、アメリカのみへの投資より、リターンが高くなる事について記事を書きました。

今回の記事は、ETFを活用して、カスタマイズで全世界投資がする方法について紹介します。

記事が、タメになったと思われたら、SNSやリンクで紹介して頂けると今後の励みになります。

自己流全世界投資のメリット、デメリット

メリット

- リスク軽減効果

株式投資のみの場合、リスクが大きくなりがちです。リスク許容度内の運用をするために、『債権』を組み入れて、リスクを低減することも可能です。

また、VT比率は年々米国株の割合が大きくなっております。リバランスを行い米国株の比率を縮小することも可能です。 - 現代ポートフォリオ理論に基づく運用可能

同一リスクで最大リターンを目指すポートフォリオを組み込むことも可能です。 - 経費率の減少

VTの経費率0.08%を下回るETFを組み入れることにより、経費率が下がる事が見込めます。

デメリット

- 投資について考える必要がある

これは、考え方によってはメリットとなりますが、年に1回リバランスをする際に、自分の資産額について確認する機会があります。

その際に、どのアセットを売却し、買い増しをするか考える必要が生じます。 - 管理の手間

様々なETFを組み入れることにより、これまで1つの銘柄からの配当金だったものが、複数の銘柄からの配当へ分かれるため、配当金の管理が増えます。 - リバランスの手間が増える

リバランスを自分でする必要があります。

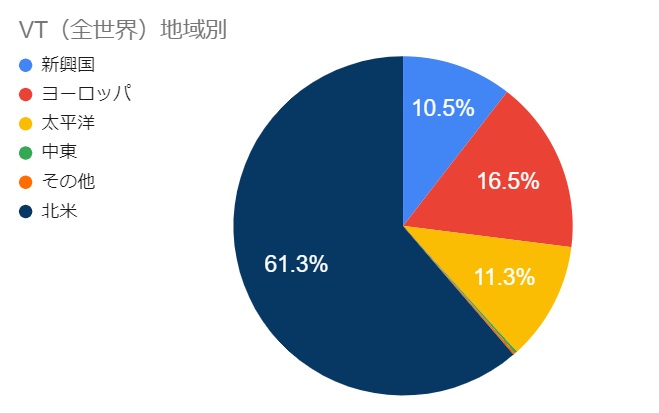

『VT』で地域分布を確認

アメリカ株へ全資産の投資はリターンに対して、リスクが大きくなりすぎます。(※前回の記事参照 関連記事へ)

参考に全世界へ投資しているVTを参考に載せます。

(2021.9.30時点)

VTは時価総額加重平均法で銘柄比率を調整するため、”地域の比率” は変動します。

この比率で、アセットアロケーションを作成すると理論的〔1〕にVTと同じリターンを生んでくれます。

〔1〕:トラッキングエラーがETFにより異なることから、実際にはズレが生じます。

ETFでオリジナル全世界を作成

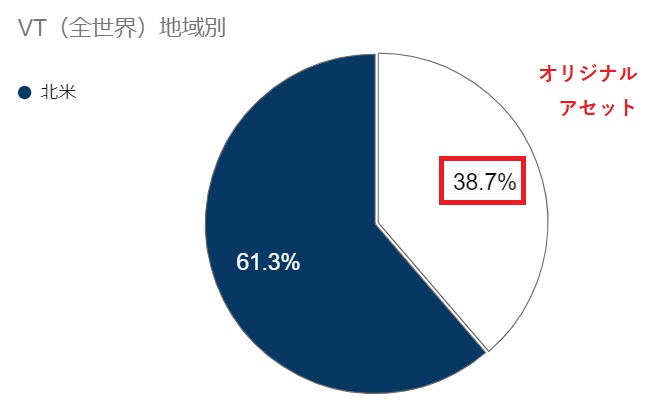

皆さんがご存じのように、VTの株価を牽引しているのは米国株です。そのため、オリジナルの全世界投資方法は、米国株を主軸にして後は自分の好きなように資産の組み入れすると良いでしょう。

全世界にトッピング

全世界株をポートフォリオのコアに置き、米国比率を上げたい場合は、米国高配当ETFや米国増配ETFを追加したり、債権やコモディティを加えたりできます。

| 米国株 | ティッカー | 経費率 |

| 米国株全体 | VTI | 0.03 |

| 米国の大企業500社 | VOO | 0.03 |

| 米国小型 | VB | 0.05 |

| 米国増配株 | VIG | 0.06 |

| 米国高配当 | VYM | 0.06 |

| 地域 | ティッカー | 経費率 |

| 新興国 | VWO | 0.1 |

| 太平洋諸国 (日本、オーストラリア、韓国、香港など) |

VPL | 0.12 |

| ヨーロッパ | VGK | 0.08 |

| 債権・コモディティ | ティッカー | 経費率 |

| 総合債券(米国) | BND | 0.04 |

| 国際債権 | BNDX | 0.08 |

| 新興国債権 | VWOB | 0.25 |

| 金 | GLDM | 0.18 |

| エネルギー | XLE | 0.12 |

| 農業 | DBA | 0.85 |

米国株を主軸にオリジナル作成

米国株はVTと同じ比率で、保有して他は自分の好きな資産をポートフォリオへ組み込む方法です。注意点は「オリジナルアセット」の部分で米国増配銘柄等を入れると米国株と重複する所です。

また、米国株ETFをVTと別に持つことで、過去と比べて膨れ上がったVTの米国比率を売却するリバランスも可能です。

(2012年9月末 北米:51.3%)

VTの経費率が0.08%で、北米のアセットに “VTI” “VOO”を組み入れることで、経費率の軽減が図れます。例えば、現在のVTポートフォリオに合わせて、北米を “VTI” とすると経費率0.056%となります。

| 米国株 | ティッカー | 経費率 |

| 米国株全体 | VTI | 0.03 |

| 米国の大企業500社 | VOO | 0.03 |

| 米国小型 | VB | 0.05 |

| 米国増配株 | VIG | 0.06 |

| 米国高配当 | VYM | 0.06 |

| 地域 | ティッカー | 経費率 |

| 新興国 | VWO | 0.1 |

| 太平洋諸国 (日本、オーストラリア、韓国、香港など) |

VPL | 0.12 |

| ヨーロッパ | VGK | 0.08 |

| 債権・コモディティ | ティッカー | 経費率 |

| 総合債券 | BND | 0.04 |

| 国際債権 | BNDX | 0.08 |

| 新興国債権 | VWOB | 0.25 |

| 金 | GLDM | 0.18 |

| エネルギー | XLE | 0.12 |

| 農業 | DBA | 0.85 |

まとめ

共に学んでいきましょう!それでは、また!!

関連記事

全世界へ投資する投資信託を比較しました。

4つの分散投資について、徹底解説しました。

関連の無い資産をポートフォリオに組み入れることで、運用成績が上がる事をバックテストで検証しました。

コメント