こんな悩みがある方のために、記事を書きました。

資産を高効率で増やしたい。

資産形成に余計な時間を使いたくない。

手間をかけずに理想的なPFにしたい。

こんな要望を解決する手法を紹介します。

『ノーベル経済学賞』を受賞した”現代ポートフォリオ理論”についてご存じでしょうか?

この理論を端的に言うと、必要となるリターンを決めると、必然的にリスクが定まる。というものです。

もっと簡単に教えて!

もっと簡単に言い換えると、『最小リスクで求めるリターンを実現する』という事になります。

この『最小のリスク』を実現するためには、様々な金融資産を組み入れること、そして、定期的なリバランス(売り買い)が必要となります。

つまり、理想的な資産運用するためには、様々な金融資産を購入し、定期的にリバランスというメンテナンスが必要になります。

今回の記事は、現代ポートフォリオ理論の概要と最後にはこの理論を“安く実現”する方法について紹介します。

今回の記事が、「面白かった」「タメになった」と感じた方は、ご紹介やSNSにアップしていただけたら励みになります。

ぜひ、ご紹介おねがいします

現代ポートフォリオのざっくり解説

なぜ、現代ポートフォリオ理論が理想的な資産形成となるのか?というと、この考え方が理論的で万人に理解できるからです。この理論はノーベル賞を受賞しています。

ノーベル賞と聞いたら身構えてしまいますが、あまり難しくならないように、要点の説明のみに留めて解説します。

現代ポートフォリオの凄い所

この理論が発表されたのは1990年と古く、それまでリスクの考え方が『概念』に留まっていました。

しかし、この理論のポイントはリスクを数値化した所です。

どうやって数値化したの?

リスク = 変動率

としました。

数値化を実現することにより、様々な金融資産を数値化して比較、組み合わせる事が可能となりました。

【金融資産A】

リターン:100万円 一年後に130万円

変動:最高150万円、最低30万円

【金融資産B】

リターン:100万円 一年後に130万円

変動:最高140万円、最低90万円

※Aの方がリスクが大きい

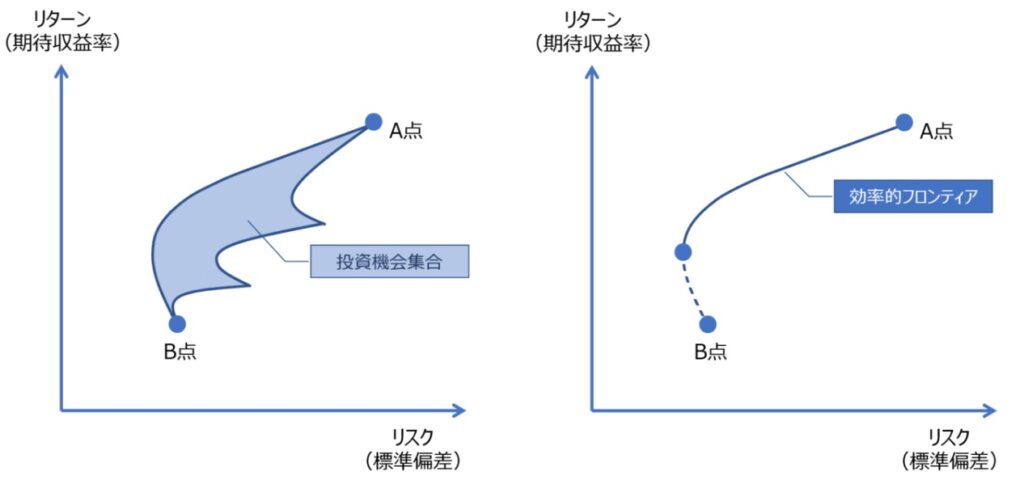

効率的フロンティア

数値化されたことで、資産を同じ『ものさし』でいくつもの資産を組合せ、“リスクの大きさ”と“リターン”を調整する事が可能となりました。

当然、同じリターンであると、リスクは小さい方が好ましいため、リターンを決めるとおのずと、保有すべき金融商品とその保有量が決まります。

この最小リスクを結んだ線を『効率的フロンティア』と呼ばれています。

この効率的フロンティアの線上が最もリスクが小さい資産配分となります。

現代ポートフォリオ理論の再現

リターンを決めると、資産配分が求まる事が理解していただけたと思います。

しかしながら、効率的フロンティア曲線上に保つためには、1年に度々資産配分を変更させる必要があります。

つまり、現代ポートフォリオ理論を忠実に再現するためには、常に最適な資産配分を観察して、それに合わせてリバランス(資産配分の変更)という手間が必要となります。

それって、結構大変では?

…ご想像通り、大変な作業が求められます。

なにより、市場をウォッチするという事は、投資経験が少ないほど、市場暴落によって感情のブレが生じやすくなり、そんな時に取る衝動は資産の減少を招きます。

ロボットアドバイザーの活用

繰り返しとなりますが、常に現代ポートフォリオ理論を観察したり、リバランスには『手間』と『手数料』が発生します。

資産運用…難しそう

投資の勉強の時間が無い

それを解決するために、ロボットアドバイザー(以下ロボアド)が一つの解となります。

次に、『現代ポートフォリオ理論』に沿った運用をするロボアドについて紹介します。

ロボアドを取り扱う数社

あなたの貴重な時間を手数料を支払うことで買う事が出来ます。

- ウェルスナビ

預かり資産7,000憶円 - THEO

dポイントが貯まる - FOLIO ROBO PRO

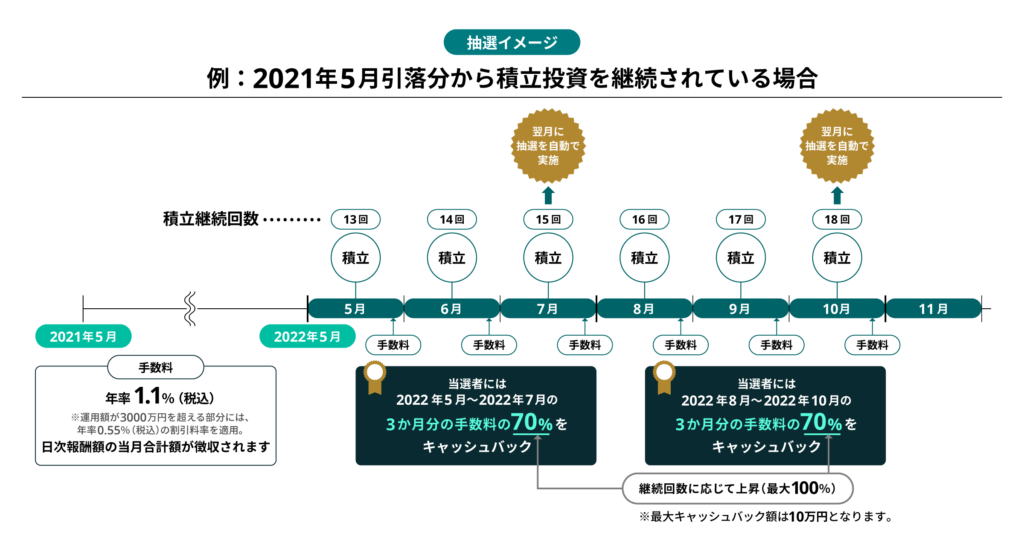

手数料のキャッシュバック

紹介する3社はいずれも1.1%の手数料が発生します。

しかし、FOLIO ROBO PROは抽選〔1〕となりますが、手数料の全額キャッシュバックが期待できます。

つまり、お得に『ロボットアドバイザー』を始めたいという方はFOLIO ROBO PROとなります。

〔1〕:当選確率は2%

手数料のキャッシュバック

先述した解説で、1.1%の手数料は妥当な水準だと理解できたと思います。

この手数料が無料になったら?

めちゃくちゃ『お得』ですね!!

ロボアドが登場してから数年が経過し、手数料がキャッシュバックされるというサービスがついに現れました。

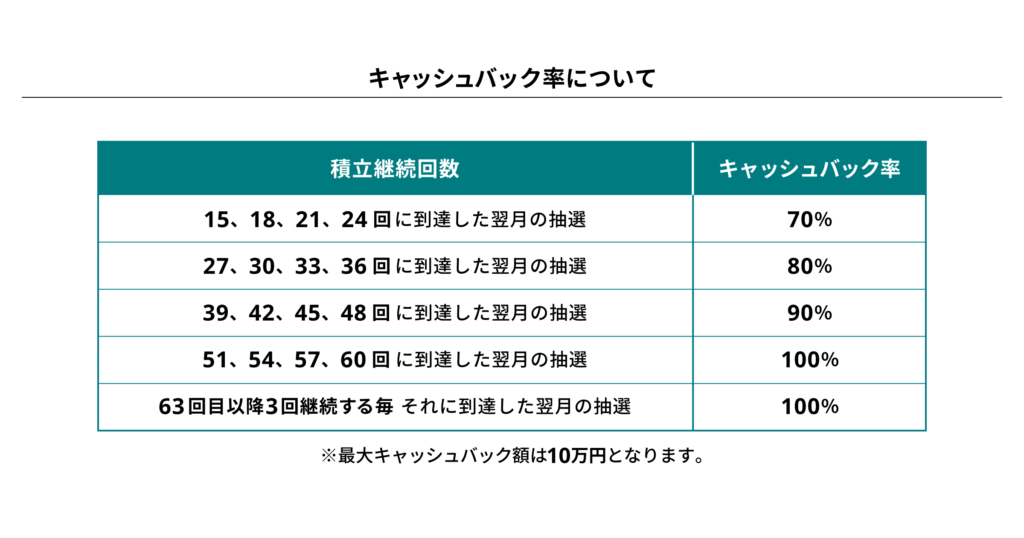

キャッシュバック額は70%~100%で、積立を継続する期間の長さが長期間であるほど、キャッシュバックされる割合が大きくなります。

【長期運用プログラム】

積立投資の継続回数が一定回数(15回)を超えると3ヶ月に一度手数料のキャッシュバックの抽選を自動で受ける事ができる。

しかもキャッシュバックは最低でも70%で積立回数が増えれば増える程、キャッシュバック率が増えて、51回以降は100%に達し、それ以降も100%となります。

必ずキャッシュバックを受けるわけではありませんが、自動で抽選してくれる手間の軽減を考えると、他社のポイント付与より優れていると考えています。

手数料1.1%の評価

手数料が1.1%と聞くと、手数料が大きく感じます。そこで、実際にリバランスを行った回数で、負担する手数料を確認してみます。

こちらのキャプチャーはFOLIOのキャプチャーとなります。2020年1月15日のリリースから2020年12月末までのリバランスの回数とその手数料です。

VTIの手数料は0%で、その他ETFの手数料は0.45%で計算

この手数料を基に計算すると、1.87%(0.17%✖11ヶ月)となり、年間1.1%の手数料を上回ります。

実際には、最適なポートフォリオをウォッチする時間、リバランスする量を計算する手間が必要となります。

ロボアドは人間の感情に合う

人には『損をしたくない!!』というプロスペクト理論が働いています。

ロボットアドバイザーによる投資は、人間の心理にマッチしており、精神的負担が少なく、資産を増やすことが期待できます。

暴落とロボアド投資

今回紹介するROBO PROであれば、積立を止めるとキャッシュバックに抽選できません。

そのため、暴落による不安が過ったとしても、『損したくない!!』という思いから、積立が続きやすくなっています。

また、大きくなった資産を“売却”して、小さくなった資産を“買付”するリバランスを暴落時に淡々と行ってくれるロボアドは合理的に資産形成してくれます。

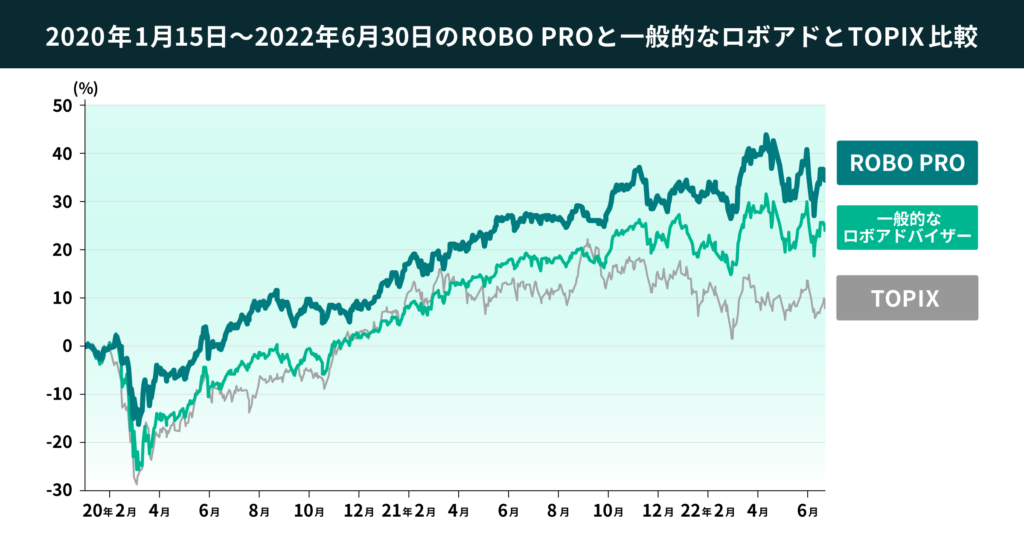

ロボアド『ROBO PRO』の成績

心理的に暴落しても保有しやすい仕組みなのは、おわかり頂けたかと思います。

しかし、いくら暴落に保有しやすいからと言って、他のロボットアドバイザーに比べて劣っていたら、元も子もありません。

こちらのキャプチャーは『ROBO PRO』が他のロボアドに比べて優れている事を直観的に把握できます。

ROBO PROの2022年6月までの2年5ヶ月パフォーマンスは+34.56%となります。

このパフォーマンスは、S&P500の+14.31%の2倍以上となります。

ロボアド唯一の欠点である手数料がキャッシュバックされるROBO PROはこちらから申し込みできます。

まとめ

たら、“SNS” や “リンク” で紹介して頂けると今後の励みになります。

共に学んで豊かになりましょう

関連記事

現代ポートフォリオについて解説しました。

シーゲル氏による過去200年間にわたる各資産のリターンと超長期投資が出来ていない現実について解説しました。

現代ポートフォリオと過去200年の米国株価について解説しました

カウチポテト ポートフォリオについて解説しました。

コメント