こんな悩みがある方のために、記事を書きました。

ダリオ氏の「黄金のポートフォリオ」を今から作ろうと考えている方のために、現代版の「黄金のポートフォリオ」について考察しました。

世界一有名なヘッジファンドを創設したレイダリオの「黄金のポートフォリオ」にやや疑問を抱いた”ぜんきち”です。

前回の記事で、リーマンショック時でさえも+3.2%も上昇したポートフォリオとして、ダリオ氏の黄金のポートフォリオを紹介しました。

オール・シーズンズ戦略

「レイ・ダリオの黄金のポートフォリオ」について

こちらのPFは、株式比率が低く(30%)、債券比率が高い(55%)。そして、最大の特徴があるのがリスクの最小化を図るために、コモディティ(15%)として金・商品を含んでいます。

現代版PFについて

タイトルにある“現代版オールシーズンズ戦略”ですが、先に結論を申し上げると、現時点ではレイ・ダリオ氏の黄金のポートフォリオは破綻しています。

これはレイ・ダリオ氏の言葉から読み取ることができます。

投資家がいま国債を保有するのは「正気の沙汰でない」と述べた。

出典:Bloomberg-2020.4.16-国債、今の時期に保有するのは「正気の沙汰でない」-ダリオ氏

この記事は

1.『黄金のポートフォリオ』の問題点

2. 債券とゴールドの比較

3.今なら具体的にどうPFを組むのか?

について解説します。

『黄金のポートフォリオ』の問題点

ダリオ氏の紹介したポートフォリオは債券比率が一番大きいのが特徴的です。

債券について

“黄金のポートフォリオ”において、債券比率は長期債券40%、中期債券15%の合計55%も占めています。 “黄金のポートフォリオ” を考える上で債券は外せません。

冒頭にも記載したように、ダリオ氏の言葉を引用すると「今、債券の購入するのは正気の沙汰でない」という事から、 “黄金のポートフォリオ” を紹介した本人も債券の購入を否定しているため、少なくとも2020.4月付近の債券価格では購入出来ないというのが答えです。

| 米債券の種類 | ティッカー | 2020.4 |

| 1~3年債 | SHY | 86.49 ~ 86.80 |

| 7~10年債 | IEF | 120.27 ~ 122.69 |

| 20年~債 | TLT | 163.88 ~ 172.15 |

| 総合債券 | AGG | 114.28 ~ 117.62 |

| 総合債券 | BND | 85.55 ~ 87.86 |

コモディティについて

では、”ゴールド”や”商品”は現在割高でしょうか?

私は現在割安と判断しています。

そして、これからのFRBのテーパリングにより、米ドル価格が上がると予想できますので、価格が漸減すると思っております。

テーパリングが発表されてから、DXY(ドルインデックス)が上がってくことを確認しながら積立で購入可能だと思います。

株について

次に株への投資を考えます。

ここで、重要なのは『黄金のポートフォリオ』はどういった思想から生まれたのかが、重要になります。ダリオ氏の言う4つのシーズンに全てにおいて、リターンを目指すポートフォリオが「黄金のポートフォリオ」です。

この思想を踏まえると、『株』を購入すると、何かで必ずヘッジをする必要があります。債券を購入できないとすると、『ゴールド』でヘッジをする必要があります。

では、『ゴールド』でヘッジできるのでしょうか?

コロナ時のチャート

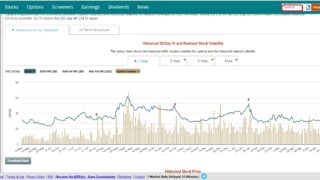

今回、”債券”と”ゴールド”のコロナ時の動きで、バックテストを行います。

その理由は、コロナ時だけをバックテストするのはFRBの金融政策が過去の動きと比べて素早くなったからです。(過去のデータはノイズとなります)

青色:TLT(20年超の債券)、黄色:GLDM(ゴールド)

3月から4月においては、”ゴールド”と”債券”どちらも同じ下落幅。

そこから、どちらも同じ動きを示し、

8月からは”ゴールド”は”債券”をアウトパフォームしています。

この動きを整理すると、

“ゴールド”は株の下落ヘッジとして有効。

“債券”をアウトパフォームする。

という結論が導き出されました。

債券とゴールドの比較

“債券”と”ゴールド”を比べると、ゴールドは金利が付きません。しかし、債券は購入額に比例して利子が貰えます。

つまり、”ゴールド”は所有をしていても『お金を運んでくるわけではありません』売買することでしか利益が生まれません。一方、債券は所有をしているだけで利益が生まれます。

“債券”と”ゴールド”のパフォーマンスを比較します。

2007年から2021.8月までの資産増加額を確認すると、TLT:+64.22%(配当含めず)、 GLD:+151.93%と株式のインデックス投資並みのパフォーマンスとなりますので、”ゴールド”に投資するメリットはあると認識しています。

今なら具体的にどうポートフォリオを組むのか?

今までの解説をまとめると、下の表になります。

| 対象商品 | ETF<例> | 2021.8購入判断 |

| 株式 | VOO、VTI | 〇(ゴールドとセット) |

| ゴールド | GLDM | 〇(株式ヘッジ分、比率大) |

| 商品 |

DBC、GSG

|

〇

|

| 長期債券(20年以上) | TLT、EDV | × |

| 中期債券(7~10年) | IEF、VGIT※ | × |

| 総合債券(短中期債券) | AGG、BND | × |

バックテスト<例>

PF1は”黄金のポートフォリオ”

PF2は株式(30%)、商品(7.5%)、ゴールド(15%)、現金(48%)

2020年始から2021.8月までのバックテストがこちらです。

年平均成長率、シャープレシオともに”黄金のポートフォリオ”の方が優れています。

ただし、期間が2020.1月から行っており、3月に実施されたFRBの金利引き下げによる債券価格上昇がバックテストに反映されているからです。

今後、テーパリング➡量的緩和終了➡金利引き上げ が行われると債券は下がる観測があるため、PF2でも遜色ないパフォーマンスがあると考えております。

まとめ

- 2020.4月水準の債券価格は高すぎる。

- 債券の代替資産として”ゴールド”を充てることが可能

- ゴールド、現金比率を上げても”黄金のポートフォリオ”と遜色ない

それでは、また!!

関連記事

マネーサプライ(マネーストック)について解説しています。

ダリオ氏の創設したブリッジウォーターアソシエーツについて解説しました。

コメント