こんな疑問がある方のために、記事を書きました。

為替ってどんな要因で変動するの?

為替変動は予測できないの?

と言う疑問がある方のために記事を書きました。

為替はたった1ヶ月で10円上昇するなど、円安に大きく動きました。

米国株などの海外資産へ投資している方は、円安により、円換算での資産が増えています。しかし、いずれ円高になると為替差損が発生してしまいます。

この円安はずっと続くのでは?

確かに、円安は長期間続く見込みが大きいですが、個人投資家のように超長期で資産形成をしていく事を念頭に置くと、『円高』となるタイミングは必ずあります。

具体例をあげると、対米ドルにおける過去10年の平均為替レートは107.98円となります。

為替レートについても平均回帰するとした場合、現在(147円)から▲26.54%の為替差損が発生します。

この為替変動に対するリスクは米国株へ投資する中で大きなリスクとなります。

このリスクを具体的にあげると、

米国株が23%の下落と”同時”に円高が進み108円となった場合、資産は為替差損と株式資産の含み損が重なって、資産額が50%減となります。

つまり、為替は米国株投資をしていく中で決して無視できない事項となります。

今回は、為替がどう動くのかご自身で確認できるようにツールを使って推測方法について解説します。

記事が、タメになったと思われたら、“SNS” や “リンク” で紹介して頂けると今後の励みになります。

為替動向を見抜く材料

為替の動向は“実需” “投機”にわけて考える事ができます。

実需の方は前回の記事の“経常取引”や“資本取引”の一部がこれにあたります。

しかし、”実需”と”投機”の見極めは非常に難しいです。

難しい”実需”と”投機”をある程度分けてみることが出来るツールがあります。それが『tradingstar』のCOTレポートです。

COTレポートを参照すれば、投機筋のポジションから短期的な為替の動向を判断する材料に出来ます。

COTレポート確認手順

- STEP1サイトを開く

URLはこちら

※PCの方が確認しやすいです - STEP2『COT Legacy』表示

“Japanese Yen”のレポート選択

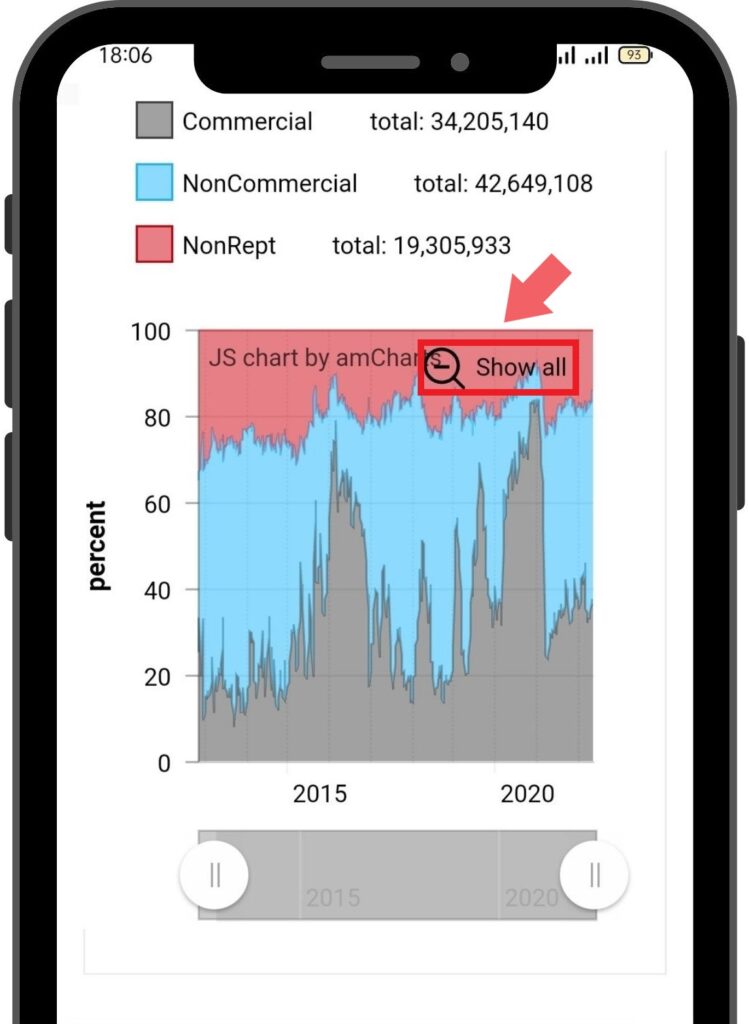

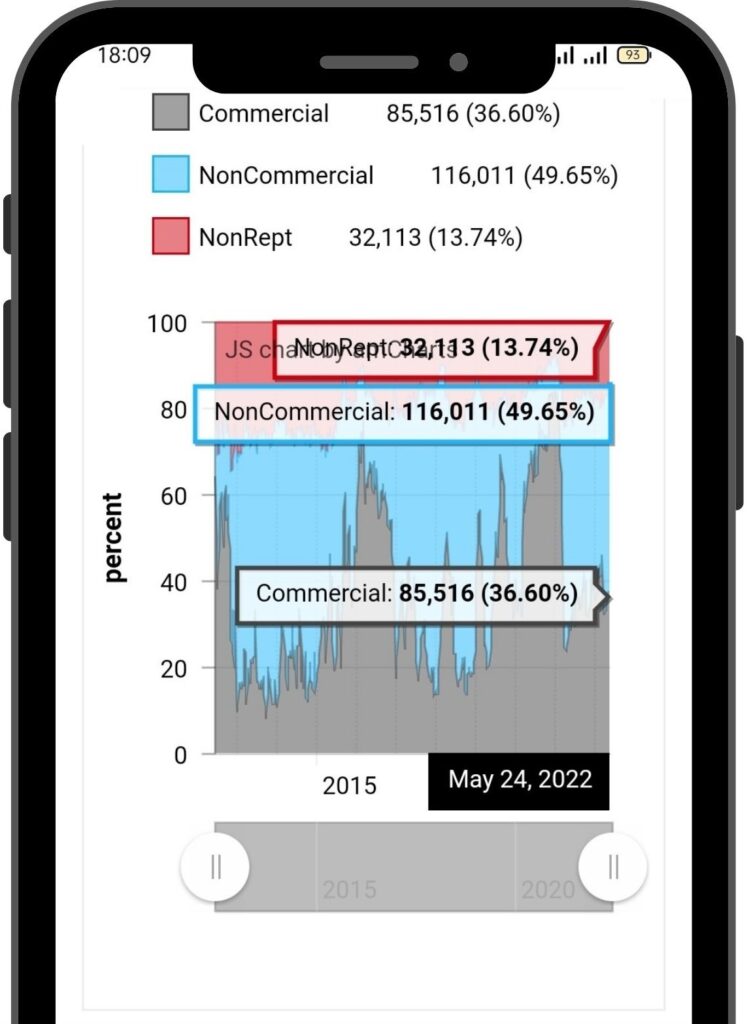

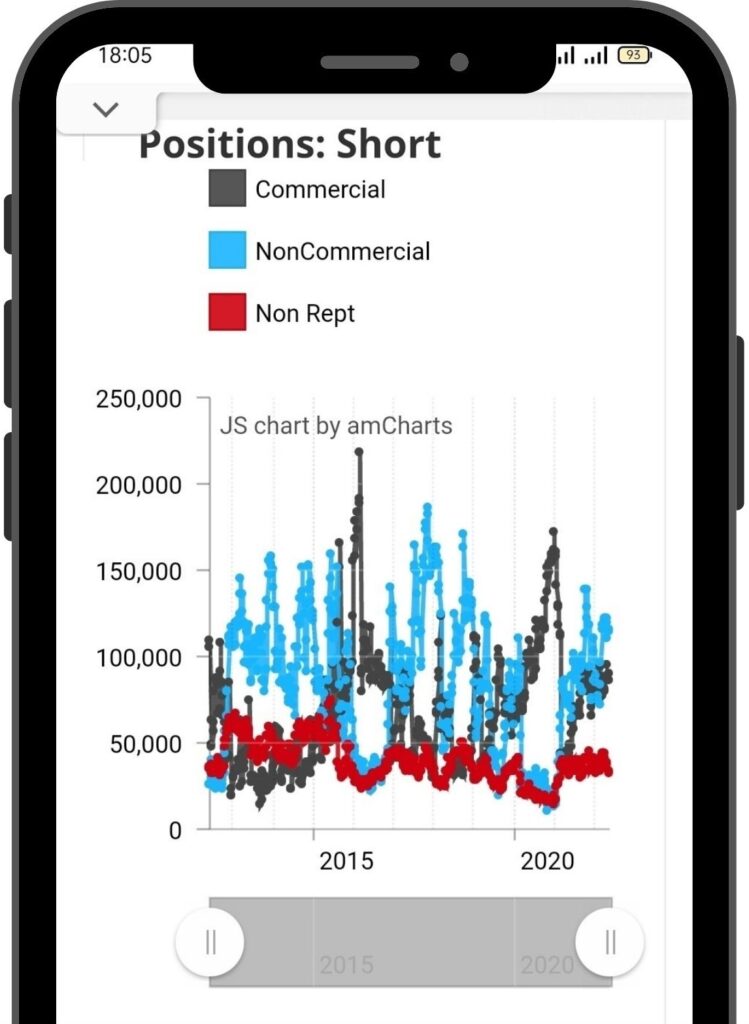

- STEP3全体のトレンドを抑える

longとshortのボリューム確認

- STEP4投機筋のチャート確認

Non-Commercial(非商業筋)のみの表示に切り替え

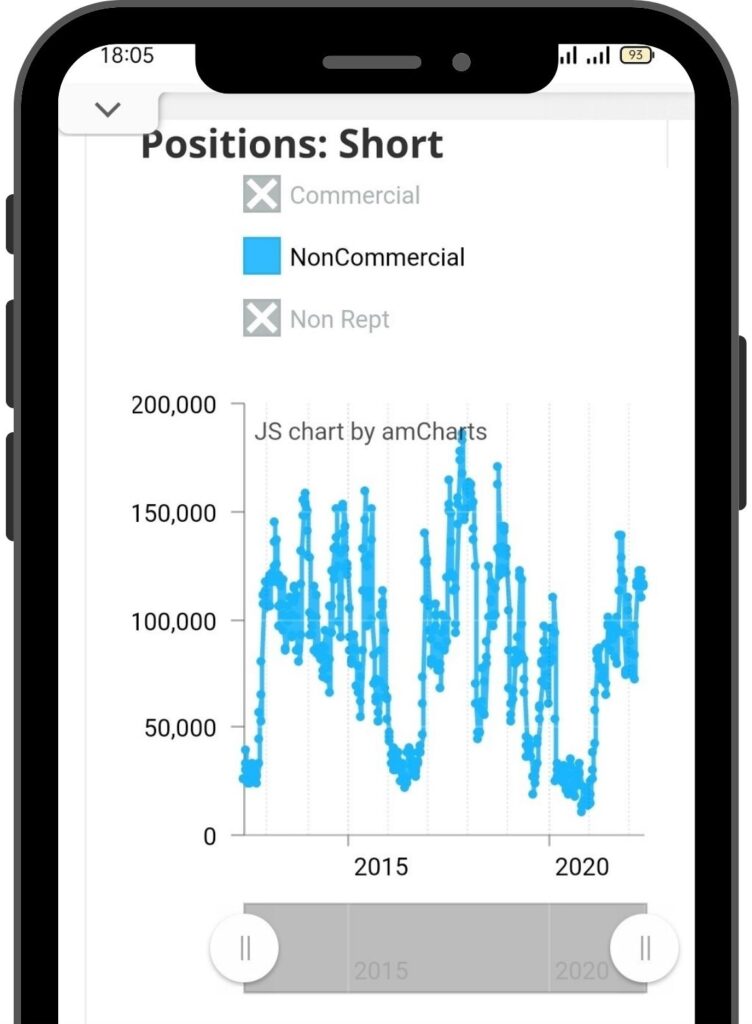

COTレポート(スマホ画面)

サイトリンクはこちら

- 商業筋(Commercial)

実需に基づいた取引を行う企業(ヘッジ目的)

(生産者、グローバル企業) - 投機筋(Non-Commercial)

値動きを分析し利益を追求するプロ投機家

(大口機関投機家) - その他(Non-Reportable)

報告義務が無い

(小口投機家、個人投機家)

その他、詳しくは別の記事で解説しています。

”円安”と”円高”の予想

チャートで過去の推移と比較できるので、ポジションが偏りが把握できます。

ポジションが偏り過ぎるとポジションの解消圧力が高まり、価格がポジションと逆方向に変動します。

・投機筋(非商業筋)の円”売り”ポジション

・平均と比べ極端に高い(多い)

➡円買いに動く可能性が高い

※ポジションはいずれ、利益を確定する時に”円買い”となるため

ドルのポジションの重要性

円高や円安を確認する時は、必ずドルのポジションも確認する必要があります。

上のキャプチャーは国際決済銀行(BIS)が3年毎に調査している為替取引量を元にブライト・アセット(株)が作成したグラフとなります。

2019年の1営業日あたりの取引高が約6.6兆ドルあり、その内約9割が米ドルが絡んでいる取引となります。

円の強弱より、米ドルが大きく変動すると、その影響は『円安』や『円高』になって表れます。

予想手順

- STEP1サイトを開く

URLはこちら

※PCの方が確認しやすいです - STEP2『COT Legacy』表示

“U.S. Dollar Index”のレポート選択

- STEP3ポジションの『偏り』把握

“long vs short”からポジションの偏り把握

- STEP4ポジションの『量』を把握

“Prices & Net Positions”のNet Positionsを確認

Non-Commercial(非商業筋)のみの表示に切り替え - STEP5“Japanese Yen”の確認

『円』につてもSTEP3,4を実施

先述しましたが、”円”のポジションより”ドル”のポジションを重視する方が、より高い精度で予想できます。

注意事項

為替の動向は“実需”が大きなポジションをもっているため、投機筋のみの影響が大きく出るタイミングでは実需による取引が小さい時または、一定の時に推測しやすくなりそうです。

また、スマホで使い方を解説しましたが、期間を表示させる『下のバー』を動かすのが難しいため、PCでの閲覧を推奨します。

PCによる使い方の解説は別の記事に記載しました。

通貨先物取引

先物取引には限月と呼ばれる、ポジションの満期日が決められています。

この満期日が来る数日前から取引が活発に行われます。

通貨においても先物取引がありますので、市場のポジションが多い状態でこの満期日に近づくとポジションの整理が急に行われることがありますので、為替の急変動に注意が必要です。

まとめ

記事が、タメになったと思われたら、“SNS” や “リンク” で紹介して頂けると今後の励みになります。

共に学んで豊かになりましょう!それでは、また!!

関連記事

為替変動の要因と長期的な動きについて解説しました。

2022年の3月にたった2、3週間で円安が急伸した時の記事になります。

為替変動の要因にもなる物価について解説しました。

為替ヘッジと円安と円高について解説しました。

バリューとグロースの株式推移を分析しました。

バリュー投資、グロース投資、それぞれの投資スタイルについて解説しました。

ベア相場について解説しています。

コメント