全世界株投資より米国株の方がリターンが高いのがこれまでの常識でした。しかし、それは本当なんでしょうか?

米国株の方が資産が増えるんだったよね?

最近はそうでもないです

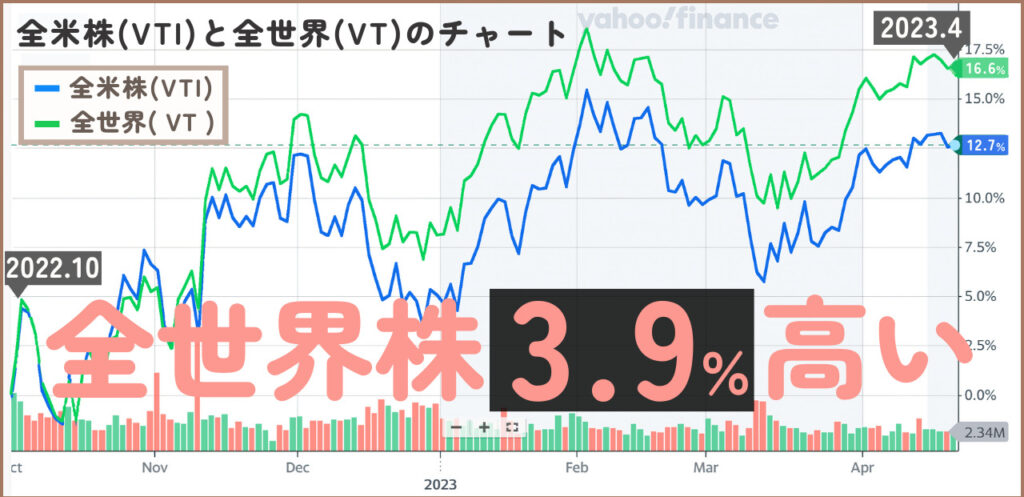

最近になって、全世界株が米国株よりリターンが劣るという通説が崩れました。

直近の底である2022年10月からのリターンは全世界株が16.6%に対し米国株は12.7%と全世界の方がリターンが大きいです。(期間:2022.10~2023.4)

え…じゃあ全世界株に乗り換えしようかな

全世界株へ”乗り換え”する前に、振り返っておきたい米国株投資のメリットについて解説します。

米国株投資のメリットを知らずに投資先を変えてしまうと、老後に後悔…となる可能性もあります。

そこで、これから投資を始める方や、既に投資をしている方へ向けて、知っておきたい米国の強みについて解説しています。ぜひ最後までご覧ください。

もし、参考になったと思われたら、友人や親戚に “SNS” や “リンク” で紹介して頂けると今後の励みになります。

米国は世界のエリート集団

米国には世界から優秀な人財が集まりやすく、その人財が米国企業で成功する事例が沢山あります。

世界一の経済大国となるには、優れた頭脳を生み出すための優れた教育現場を持っていることが条件の一つになります。

最高峰の教養と研究力

世界の大学ランキングから、米国の教育水準の高さと、優秀な人財が集まっていることが認識できます。

| 順位 | 大学名 | 国 |

| 1位 | オックスフォード大学 | イギリス |

| 2位 | ハーバード大学 | アメリカ |

| 3位 | ケンブリッジ大学 | イギリス |

| 4位 | スタンフォード大学 | アメリカ |

| 5位 | マサチューセッツ工科大学 | アメリカ |

| 6位 | カリフォルニア工科大学 | アメリカ |

| 7位 | プリンストン大学 | アメリカ |

| 8位 | カリフォルニア大学バークレー校 | アメリカ |

| 9位 | イェール大学 | アメリカ |

| 10位 | インペリアル・カレッジ・ロンドン | イギリス |

| 11位 | コロンビア大学 | アメリカ |

| 12位 | ETHチューリッヒ | スイス |

| 13位 | シカゴ大学 | アメリカ |

| 14位 | ペンシルバニア大学 | アメリカ |

| 15位 | ジョンズ・ホプキンス大学 | アメリカ |

| 16位 | 清華大学 | 中国 |

| 17位 | 北京大学 | 中国 |

| 18位 | トロント大学 | カナダ |

| 19位 | シンガポール国立大学 | シンガポール |

| 20位 | コーネル大学 | アメリカ |

| 21位 | カリフォルニア大学ロサンゼルス校 | アメリカ |

| 22位 | UCL | イギリス |

| 23位 | ミシガン大学アナーバー校 | アメリカ |

| 24位 | ニューヨーク大学 | アメリカ |

| 25位 | デューク大学 | アメリカ |

| 26位 | ノースウェスタン大学 | アメリカ |

| 27位 | ワシントン大学 | アメリカ |

| 28位 | カーネギーメロン大学 | アメリカ |

| 29位 | エディンバラ大学 | イギリス |

| 30位 | ミュンヘン工科大学 | ドイツ |

| 31位 | 香港大学 | 香港 |

| 32位 | カリフォルニア大学サンディエゴ校 | アメリカ |

| 33位 | LMUミュンヘン | ドイツ |

| 34位 | メルボルン大学 | オーストラリア |

| 35位 | キングス・カレッジ・ロンドン | イギリス |

| 36位 | シンガポール南洋工科大学 | シンガポール |

| 37位 | ロンドン・スクール・オブ・エコノミクス・ アンド・ポリティカル・サイエンス |

イギリス |

| 38位 | ジョージア工科大学 | アメリカ |

| 39位 | 東京大学 | 日本 |

| 40位 | ブリティッシュコロンビア大学 | カナダ |

| 41位 | ローザンヌ連邦工科大学高等専門学校 | スイス |

| 42位 | KUルーベン | ベルギー |

| 43位 | ハイデルベルク大学 | ドイツ |

| 44位 | モナッシュ大学 | オーストラリア |

| 45位 | 香港中文大学 | 香港 |

| 46位 | マギル大学 | カナダ |

| 47位 | Paris Sciences et Lettres PSL リサーチ大学パリ |

フランス |

| 48位 | イリノイ大学アーバナシャンペーン校 | アメリカ |

| 49位 | カロリンスカ研究所 | スウェーデン |

| 50位 | テキサス大学オースティン校 | アメリカ |

TOP20の内、米国の大学は12校。時点にイギリスの3校、中国2校となります。(日本の東京大学39位、京都大学68位)

ランキングの取り方は、スコアの重み付けによって、一概に日本が劣っているわけではありませんが、どんな統計をとっても上位には米国が占める。

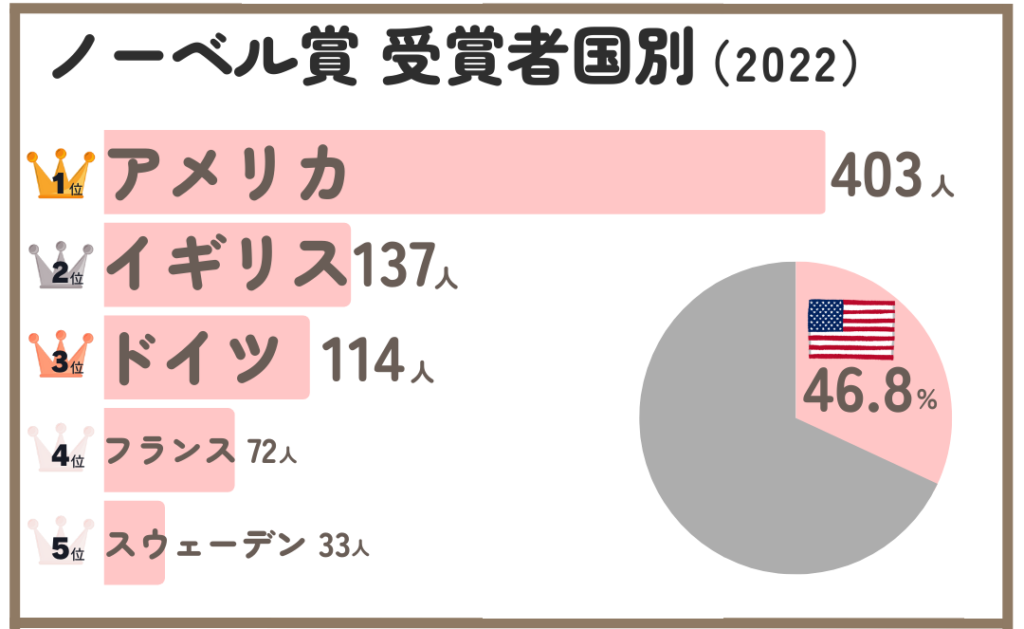

ノーベル賞の授賞者

米国での研究は世界随一で、ノーベル賞の授賞者数から見て最高峰の研究と優秀な人財が集まっていることを示しています。

| ランキング | 受賞国 | 受賞者人数 |

| 1位 | 米国 | 403人 |

| 2位 | イギリス | 137人 |

| 3位 | ドイツ | 114人 |

| 4位 | フランス | 72人 |

| 5位 | スウェーデン | 33人 |

| ランキング | 受賞者の大学 | 国 | 受賞者人数 |

| 1位 | ハーバード大学 | アメリカ | 160人 |

| 2位 | ケンブリッジ大学 | イギリス | 120人 |

| 3位 | カリフォルニア大学バークレー校 | アメリカ | 111人 |

| 4位 | シカゴ大学 | アメリカ | 100人 |

| 5位 | コロンビア大学 | アメリカ | 100人 |

| 6位 | マサチューセッツ工科大学 | アメリカ | 96人 |

| 7位 | スタンフォード大学 | アメリカ | 83人 |

| 8位 | カリフォルニア工科大学 | アメリカ | 74人 |

| 9位 | オックスフォード大学 | イギリス | 72人 |

| 10位 | プリンストン大学 | アメリカ | 68人 |

| 11位 | イェール大学 | アメリカ | 62人 |

| 12位 | コーネル大学 | アメリカ | 58人 |

| 13位 | フンボルト大学ベルリン | ドイツ | 55人 |

| 14位 | パリ大学 | フランス | 50人 |

| 15位 | ゲオルク・ アウグスト大学ゲッティンゲン |

ドイツ | 45人 |

| 16位 | ルートヴィヒ・ マクシミリアン大学ミュンヘン |

ドイツ | 42人 |

| 17位 | ジョンズ・ホプキンズ大学 | アメリカ | 39人 |

| 17位 | コペンハーゲン大学 | デンマーク | 39人 |

| 19位 | ニューヨーク大学 | アメリカ | 37人 |

| 20位 | ロックフェラー大学 | アメリカ | 36人 |

| 20位 | ペンシルベニア大学 | アメリカ | 36人 |

| 22位 | ロンドン大学 | イギリス | 33人 |

| 23位 | チューリッヒ工科大学 | スイス | 32人 |

| 24位 | イリノイ大学アーバナ・ シャンペーン校 |

アメリカ | 30人 |

| 24位 | ミネソタ大学ツインシティー校 | アメリカ | 30人 |

| 26位 | カリフォルニア大学サンディエゴ校 | アメリカ | 27人 |

| 26位 | ルプレヒト・ カール大学ハイデルベルク |

ドイツ | 27人 |

| 28位 | マンチェスター大学 | イギリス | 25人 |

| 28位 | ミシガン大学 | アメリカ | 25人 |

| 28位 | ウィスコンシン大学マディソン校 | アメリカ | 25人 |

ノーベル賞受賞者を国別で見ると米国は全世界で約46.8%を占めて、断トツです。

また、受賞者の出身大学を確認すると、米国は約63.3%で、2位のイギリス、ドイツの約10%と比べると、米国が突出して多いことがわかります。

これは、優秀な人財が次々に米国に来ていることの証左と言えます。

多様性が尊重される文化

米国の強みは、人種、文化、宗教、言語が異なっても良しとする文化があるところです。この文化によって、移民の力を遺憾なく発揮することができ、現在の経済大国を築いたものと考えています。

では、なぜこのような文化が根付いたのか、簡潔に解説します。

米国の強さの根幹は多様性です

米国は17世紀から20世紀にかけて、ヨーロッパ人やアフリカ人の奴隷、そしてアジアや中東からの移民を受け入れました。

そして、米国の憲法は、自由と平等そして民主主義を重んじており、憲法によって保障された権利を行使できるよう、様々な人々が共存する社会を目指しています。

・憲法によって、自由と平等が尊重される

米国の移民を受け入れ自由を尊重する環境があるお陰で、真に優秀な人財が社長に登用され、優秀な企業ができやすい。

米国経済の主要な企業の一部を例に上げると、GoogleやマイクロソフトのCEOはインド人です。

宗教に縛られない環境は、それ以外の国から見てとても魅力的に映ります。

例えば、インドのカースト制度などのような、生まれた環境によって職業が決められているような国から見ると最高の環境が整っています。

・集団の組織だけが残る

・親の属している集団によって職業が決まる

・職業別集団が土地持ち農民の入れ子構造となる

・ITのような新しい分野では支配が行き届かない

カースト制度:生まれる前から職業や地位が決められている社会制度のこと。

現在のインドの状態についてはこちらの本がとても参考になります。

この書籍は各章の終わりに親切な解説があり、数時間で読めてしまうような大変読みやすく「カースト制度」の根深さがわかる書籍です。

宗教によるしがらみのない環境がある米国で、成功しようとする若者達が集まりやすいです。

米国企業はグローバル企業

米国企業はグローバル企業が多く、売上の約40~50%が海外からの売り上げとなります。

米国市場を牽引するGAFAMはIT企業で国境に縛られないビジネスモデルです。

こうした実態があるので、米国企業に投資を行なうこと自体が間接的に世界に投資しているのと同じ意味合いとなります。

世界を株式の時価総額で見ると、米国は約60%を占めており、米国市場を牽引するGAFAMをはじめとする上位企業は利益率が高くキャッシュが多い。

このキャッシュで新興企業の成長を買収で取り組み、他企業の追随を許しません。この買収は新興国でも行われ新興国の成長を取りこぼしません。

・Microsoft:7社

・Google:2社

・Meta、Amazon:1社

最も有名な過去の買収案件では、Facebookの「インスタグラム」やGoogleの「You tube」があります。さらに、Googleはインドに100億円の出資を決めています。

米国株投資のリターンと安定性

世界の覇権国である米国に投資する妙味と言えば、リターンの高さです。

世界の投資マネーが投資家ファーストである米国に集中するため、初心者でも「買い」だけで利益が簡単に出せた過去があります。

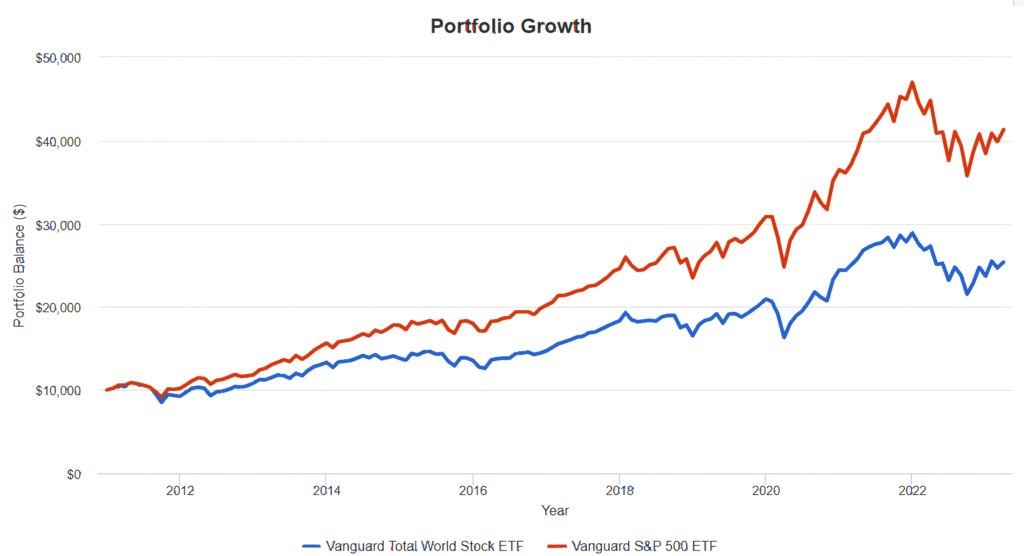

全世界株投資とのリターンの比較

過去のリターンが未来を約束しているわけではありませんが、未来を予想するうえで無視できません。

全世界株のETFである(VT)が設定された2007年から現在までのリターンを比較すると、米国の方が182.63%優れています。

全米国株(VTI)の収益は全世界の50倍のリターンとなります。結局、全世界への投資は、低成長の国を取り入れることに他ならないのです。

4%ルールが適用できない

4%ルールって何?

資産を減らさず取り崩すルールです

一時期、「FIRE」ブームがあり4%ルールが広まりました。

この4%ルール〔1〕は株式と債券の成長率は年利で平均7%となる成長率を利用して、毎年資産の4%を取り崩しても資産を減らさず過ごせるという内容です。

〔1〕トリニティ・スタディという研究で算出されたルールです。

4%ルールでは投資対象を「S&P500」という米国の主要500社が集まったインデックスを基に算出されています。

4%ルールについて詳しくはこちらの記事で解説しています>>2つの4%ルールについて徹底解説

このルールの投資先は米国株となっています。「これを全世界株へ変えても成功するのか?」というと、成功しません。

全世界株投資の場合は3%ルールとなります。詳しくはこちらの記事で解説しています。>>全世界株投資の取崩率

全世界株よりコストが小さい

| 投資商品 | 経費率(信託報酬) |

| VOO、VTI(ETF) | 0.03% |

| eMAXIS Slim 米国株式(S&P500) | 0.0924%(隠れコスト含む) |

| SBI・V・全米株式インデックス・ファンド (SBI VTI) |

0.064% 0.111%(隠れコスト含む) |

| 楽天・プラス・S&P500インデックス・ファンド (楽天S&P500) |

0.077% 0.101%(隠れコスト含む) |

| 投資商品 | 経費率(信託報酬) |

| VT(ETF) | 0.06% |

| eMAXIS Slim 全世界株式 (オール・カントリー) |

0.1128%(隠れコスト含む) |

| 楽天・プラス・オールカントリー (楽天オルカン) |

0.0561% 0.196%(隠れコスト含む) |

| SBI・全世界株式インデックス・ファンド(雪だるま) | 0.068% 0.111%(隠れコスト含む) |

| eMAXIS Slim 全世界株式(除く日本) | 0.1158%(隠れコスト含む) |

投資信託の隠れコストは直近の「運用報告書」を基に記載しています。※SBIの信託報酬は報酬の表示率より実績率の方が低い

個人投資家から人気な投資信託eMAXIS slim シリーズでは全世界株(実質0.17)と米国株(実質0.112)で、0.058%の差があります。

誤差では?

想像以上の差が出ます

S&P500における、超長期での経費率の影響を試算してみます。

運用期間:30年

| 西暦 | 年数 | 0.17% | 0.112% | 累積差額 |

| 1993 | 1年目 | ¥10,981,300 | ¥10,987,680 | ¥6,380 |

| 1994 | 2年目 | ¥11,105,146 | ¥11,118,054 | ¥12,908 |

| 1995 | 3年目 | ¥15,232,531 | ¥15,259,096 | ¥26,565 |

| 1996 | 4年目 | ¥18,719,369 | ¥18,762,910 | ¥43,541 |

| 1997 | 5年目 | ¥24,929,186 | ¥25,001,688 | ¥72,502 |

| 1998 | 6年目 | ¥32,004,433 | ¥32,116,161 | ¥111,727 |

| 1999 | 7年目 | ¥38,659,531 | ¥38,817,030 | ¥157,499 |

| 2000 | 8年目 | ¥35,081,773 | ¥35,245,162 | ¥163,389 |

| 2001 | 9年目 | ¥30,854,500 | ¥31,016,210 | ¥161,710 |

| 2002 | 10年目 | ¥23,994,795 | ¥24,134,567 | ¥139,772 |

| 2003 | 11年目 | ¥30,828,803 | ¥31,026,399 | ¥197,596 |

| 2004 | 12年目 | ¥34,131,021 | ¥34,369,739 | ¥238,718 |

| 2005 | 13年目 | ¥35,742,575 | ¥36,013,476 | ¥270,901 |

| 2006 | 14年目 | ¥41,319,539 | ¥41,656,897 | ¥337,358 |

| 2007 | 15年目 | ¥43,518,007 | ¥43,898,805 | ¥380,798 |

| 2008 | 16年目 | ¥27,369,737 | ¥27,625,272 | ¥255,535 |

| 2009 | 17年目 | ¥34,563,858 | ¥34,906,830 | ¥342,971 |

| 2010 | 18年目 | ¥39,715,370 | ¥40,132,762 | ¥417,392 |

| 2011 | 19年目 | ¥40,480,459 | ¥40,929,657 | ¥449,199 |

| 2012 | 20年目 | ¥46,877,505 | ¥47,425,227 | ¥547,722 |

| 2013 | 21年目 | ¥61,960,304 | ¥62,720,674 | ¥760,370 |

| 2014 | 22年目 | ¥70,329,103 | ¥71,233,536 | ¥904,433 |

| 2015 | 23年目 | ¥71,192,477 | ¥72,149,907 | ¥957,429 |

| 2016 | 24年目 | ¥79,600,024 | ¥80,717,391 | ¥1,117,367 |

| 2017 | 25年目 | ¥96,788,009 | ¥98,203,670 | ¥1,415,661 |

| 2018 | 26年目 | ¥92,372,037 | ¥93,777,560 | ¥1,405,523 |

| 2019 | 27年目 | ¥121,262,731 | ¥123,179,376 | ¥1,916,645 |

| 2020 | 28年目 | ¥143,330,996 | ¥145,681,036 | ¥2,350,040 |

| 2021 | 29年目 | ¥184,153,398 | ¥187,281,502 | ¥3,128,104 |

| 2022 | 30年目 | ¥149,829,875 | ¥152,463,474 | ¥2,633,599 |

たった、0.058%の経費が30年で約263万円の差に繋がります。しかも、資産額が多くなるほどこの差は広がります。

個人投資家から人気な投資信託eMAXIS slim シリーズでは、手数料の低い野村証券の「はじめてのNISA」が発表されたことを受けて、2023年9月に全世界株の信託報酬が0.05775%へ引き下げが行われました。

その2年後に米国株の信託報酬が下がりました

また、2025年1月に「eMAXIS slim(S&P500)」と「eMAXIS slim 全米株式」の信託報酬が0.0814%へ改定されました。

こうなると、隠れコストベースで全世界株と米国株式との手数料の差は0.02%もあります。

誤差では?

数十年単位でみると差は大きいです

投資先:S&P500

運用期間:30年

| 西暦 | 年数 | 0.0924% | 0.1128% | 差額 |

| 1995 | 1年目 | ¥13,727,304 | ¥13,724,501 | ¥2,803 |

| 1996 | 2年目 | ¥16,882,697 | ¥16,875,804 | ¥6,894 |

| 1997 | 3年目 | ¥22,500,709 | ¥22,486,928 | ¥13,780 |

| 1998 | 4年目 | ¥28,909,174 | ¥28,885,570 | ¥23,604 |

| 1999 | 5年目 | ¥34,947,779 | ¥34,912,114 | ¥35,665 |

| 2000 | 6年目 | ¥31,738,178 | ¥31,699,315 | ¥38,864 |

| 2001 | 7年目 | ¥27,935,499 | ¥27,895,594 | ¥39,904 |

| 2002 | 8年目 | ¥21,741,646 | ¥21,706,156 | ¥35,490 |

| 2003 | 9年目 | ¥27,955,643 | ¥27,904,311 | ¥51,332 |

| 2004 | 10年目 | ¥30,974,162 | ¥30,910,974 | ¥63,188 |

| 2005 | 11年目 | ¥32,461,873 | ¥32,389,036 | ¥72,837 |

| 2006 | 12年目 | ¥37,556,115 | ¥37,464,196 | ¥91,919 |

| 2007 | 13年目 | ¥39,585,091 | ¥39,480,143 | ¥104,948 |

| 2008 | 14年目 | ¥24,915,564 | ¥24,844,434 | ¥71,130 |

| 2009 | 15年目 | ¥31,489,066 | ¥31,392,758 | ¥96,308 |

| 2010 | 16年目 | ¥36,210,425 | ¥36,092,306 | ¥118,119 |

| 2011 | 17年目 | ¥36,936,683 | ¥36,808,677 | ¥128,006 |

| 2012 | 18年目 | ¥42,806,962 | ¥42,649,902 | ¥157,060 |

| 2013 | 19年目 | ¥56,624,049 | ¥56,404,774 | ¥219,275 |

| 2014 | 20年目 | ¥64,322,055 | ¥64,059,887 | ¥262,168 |

| 2015 | 21年目 | ¥65,162,298 | ¥64,883,454 | ¥278,844 |

| 2016 | 22年目 | ¥72,914,339 | ¥72,587,498 | ¥326,841 |

| 2017 | 23年目 | ¥88,727,604 | ¥88,311,844 | ¥415,760 |

| 2018 | 24年目 | ¥84,745,213 | ¥84,330,890 | ¥414,323 |

| 2019 | 25年目 | ¥111,336,984 | ¥110,770,031 | ¥566,953 |

| 2020 | 26年目 | ¥131,701,185 | ¥131,003,778 | ¥697,407 |

| 2021 | 27年目 | ¥169,342,808 | ¥168,411,679 | ¥931,129 |

| 2022 | 28年目 | ¥137,886,863 | ¥137,100,694 | ¥786,169 |

| 2023 | 29年目 | ¥171,235,003 | ¥170,223,933 | ¥1,011,070 |

| 2024 | 30年目 | ¥210,937,672 | ¥209,649,358 | ¥1,288,314 |

上の表は1,000万円を約0.02%のコスト差があるS&P500(配当込み)に投資していたと仮定した時のコスト差を表しました。

株式市場全体が好調な時期ということ、投資資産が大きいことから、30年で100万円以上の差が生じています。

コスト差が大きいね!

コストは毎年発生し、複利的な効果を生みますから資産が増えるに従い、大きな差となります。

我々、個人投資家にとって投資コストが安くなることが良いことですから、コスト値下げの競争があることは良いことです。

2023.11.8に楽天投資顧問より、「楽天S&P500」の更なる手数料の改定がありました。

信託報酬0.0937% → 0.077%の引き下げとなります。

(0.05775% → 0.0561%)

・米国株:楽天S&P500

(0.0937% → 0.077%)

※11.8 楽天投資顧問より

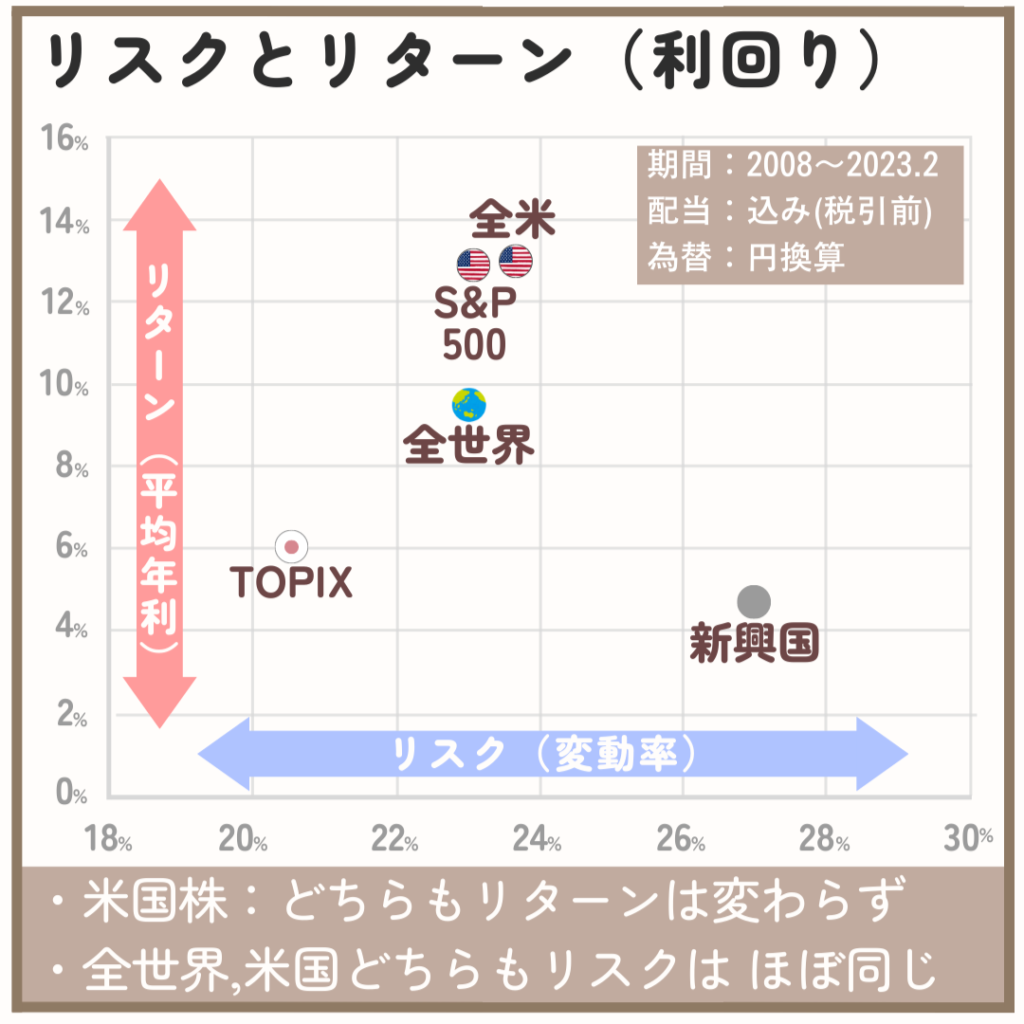

米国株と全世界株のリスク

リターンが高い米国が、リスク大きいんでしょ?

案外そうでもありません

まず、投資におけるリスクとは、価格の変動率のことを指しています。リスクが大きいということは資産額の増減が激しいということになります。

資産額の減少が激しいと、精神的に不安定になりますので、リスクが小さくてリターンが大きい方が良い投資先となります。

| 標準偏差 (リスク) |

利回り | 最悪年 | シャープ レシオ |

|

| 全世界株 (VT) |

14.83 | 7.9% | △18.01% | 0.54 |

| 米国株 (VOO) |

14.46 | 12.28% | △18.19% | 0.83 |

上の表を見ると、米国株の方が全世界株に比べ変動率が小さいです。

全世界のETFができた2007年からでは、米国株の方がリスクが小さくリターンが大きい結果となります。

・全世界株:S&P500(VOO)にリスクの差はほとんどない。

・新興国株はハイリスク,そして抽出期間で大きな差が生ずる。

(2003~2007年のBICsブーム期で平均37.8%の利回り)

上の画像は至近15年を抽出した分布図です。

この図から米国株は全世界株より低リスクであり、そして、リターンも優れており、米国株を選ぶのが合理的と言えます。

投資家ファーストの経済

米国市場へ世界の資金が集まるのは、人口増加と株主重視の環境が整っているからです。米国のように成長をし続ける先進国は他にありません。

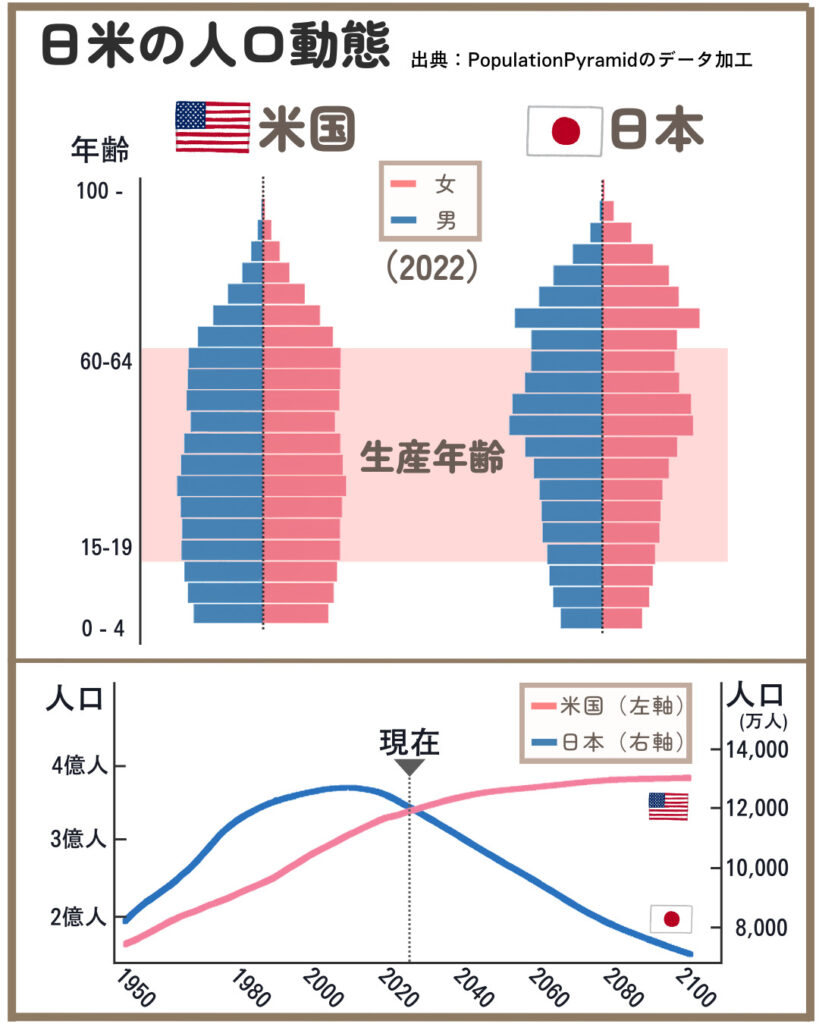

人口動態と人口推移

米国は先進国で唯一の人口増加国です。さらに、米国は「釣り鐘型」の人口動態で消費・生産が多い世代が多いです。

人口と経済成長は関係ないのでは?

米国の場合は関係が強いです

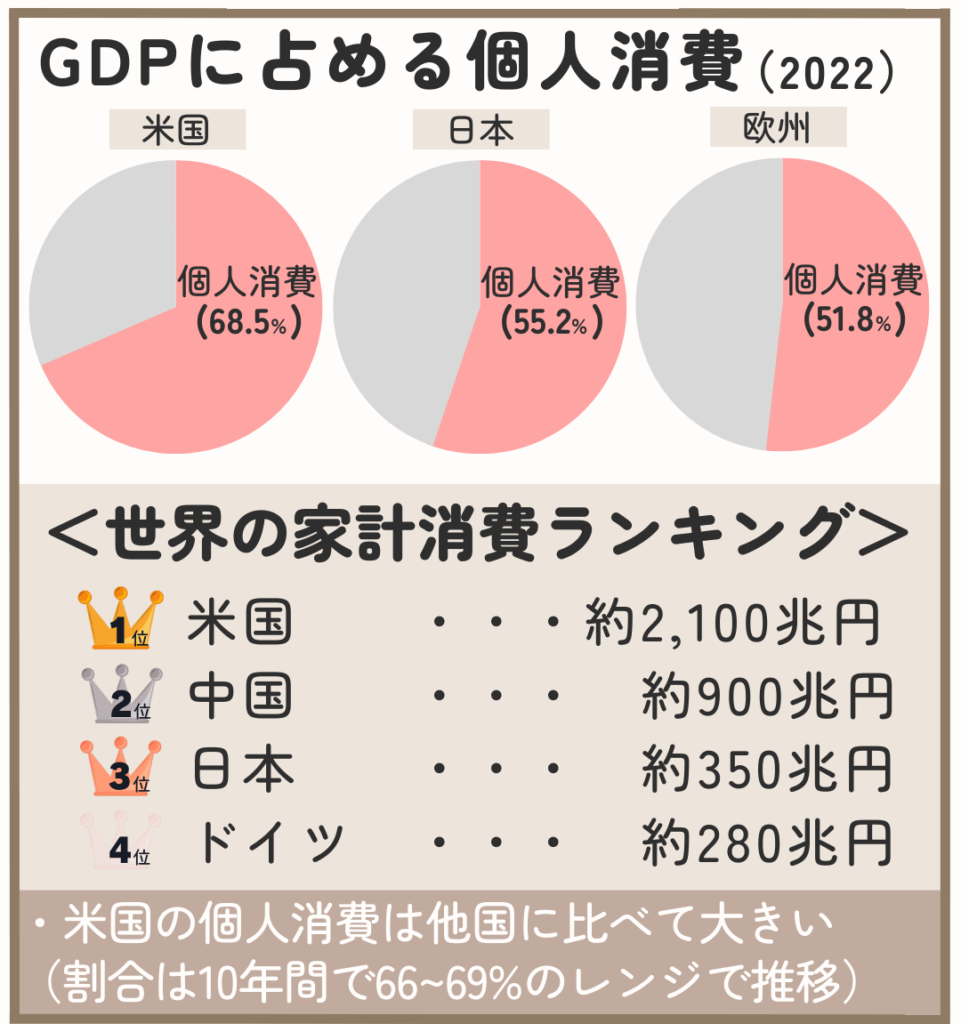

世界の家計消費順位では米国が断トツとなります。そのため、米国については人口増加が直接的に企業の業績に関係します。

米国では他国に比べ個人消費の割合が、GDPの約69%と大きく、人口増加がGDPの推進力となります。

この消費の割合は物価上昇の影響もありますが、高インフレが進む前(2014~2019年)でも約67%が個人消費となっています。

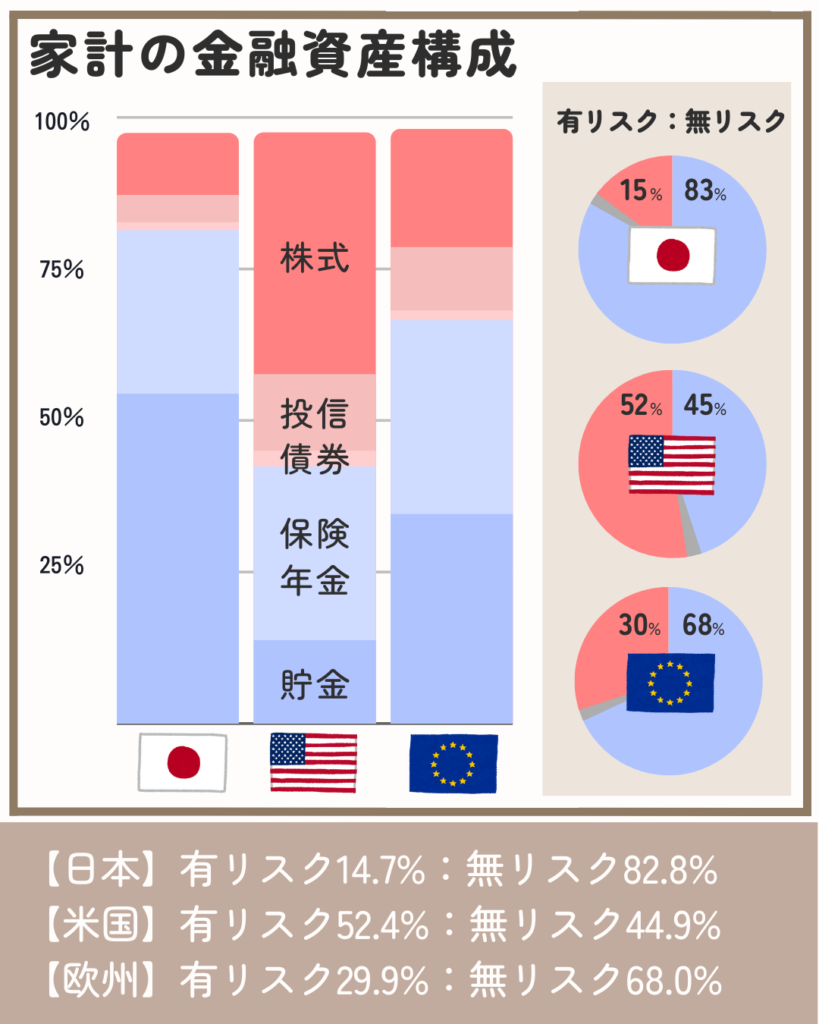

米国民の資産の約50%が市場に眠る

米国人は家計の約50%を資産運用にあてています。株価が上昇すると、国民の資産が増えますので、気を大きくした国民の消費活動が促されます。

つまり、株価が上がれば、消費が増えて企業業績が良くなり更に株価が上昇します。

逆に株価が減ると、消費が鈍化しますので、企業・国民が株価が上がることを期待しており、民意の総評である政治家も株価を上げる政策を行いやすい環境が整っています。

法整備が整っている

米国は世界一金融法制が進んでいます。

金融法制ってなに?

投資家が守られる仕組みです

米国は株式の歴史が長く、投資家を守るための規制を行う組織〔2〕があります。

〔2〕証券取引委員会(SEC)があり、財務諸表など定期的に企業をチェックしています。

・企業が資金流用などの不正を防ぐ

・インサイダー取引を禁止する

・相場操縦ができないような

・自社株買いしやすい仕組み

政治も”補助金”や”法人税の引き下げ”で、企業をバックアップしています。

投資家への還元率が高い

企業が投資家へ還元する方法は「配当の増額」「自社株買い」の大きく2つあります。

| 順位 | 企業名 | 増配年数 |

| 1位 | 花王 | 33年 |

| 2位 | SPK | 24年 |

| 3位 | 三菱HCキャピタル | 23年 |

| 3位 | 小林製薬 | 23年 |

| 順位 | 企業名 | 増配年数 |

| 1位 | アメリカン・ウォーター | 67年 |

| 2位 | ドーバー | 66年 |

| 3位 | ノースウェスト・ ナチュラル・ガス |

65年 |

| 3位 | ジェニュイン・バーツ | 65年 |

| 3位 | P&G | 65年 |

| 3位 | パーカー・ハネフィン | 65年 |

日本の1位は花王で、33年増配を行っています。一方、米国株はアメリカン・ウォーター社で67年の増配で日本と2倍以上の差となります。

また、自社株買い額もかなり大きい。投資家に還元しようとする姿勢の企業が多いことが伺えます。

| コード | 企業名 | 金額 |

| 9984 | ソフトバンクグループ | 1兆3,999億 |

| 9432 | 日本電信電話 | 3,602億7,177万 |

| 8306 | 三菱UFJ FG | 2,999億9,990万 |

| 7203 | トヨタ自動車 | 2,013億1,360万 |

| 6723 | ルネサスエレクトロニクス | 2,000億2万 |

| 8750 | 第一生命 HD | 1,999億9,983万 |

| 6501 | 日立製作所 | 1,999億9,972万 |

| 6178 | 日本郵政 | 1,358億9,903万 |

| 9433 | KDDI | 1,342億3,045万 |

| 1605 | INPEX | 1,024億6,574万 |

出典:IR BANKのデータ加工

| ティッカー | 企業名 | 金額 |

| AAPL | アップル | 12兆2,265億 |

| GOOGL | アルファベット | 7兆7,084.8億 |

| META | メタ | 4兆1,016.3億 |

| MSFT | マイクロソフト | 3兆7,194.3億 |

| XOM | エクソンモービル | 1兆9,701.5億 |

| LMT | ロッキード・マーティン | 1兆270億 |

| CMCSA | コムキャスト | 1兆7,326.4億 |

| CVX | シェブロン | 1兆1,443.9億 |

出典:S&P500 Globalのデータ加工

上の表は2022年の日米自社株買い額になります。2022年の自社株買い額は2021年の総額約8,800憶ドルより5,200億ドル多く、1兆ドルとなる。>>ロイターより

近年では自社株買いが流行しています

米国株投資のデメリット

過去10年に渡り米国株が最も良いリターンとなっていましたが、この先も続いていくかは誰にもわかりません。

しかし、世界の覇権国が変わる時期やその国がどこかは、予想はできでも結果は誰にもわかりません。

全世界株派の主張

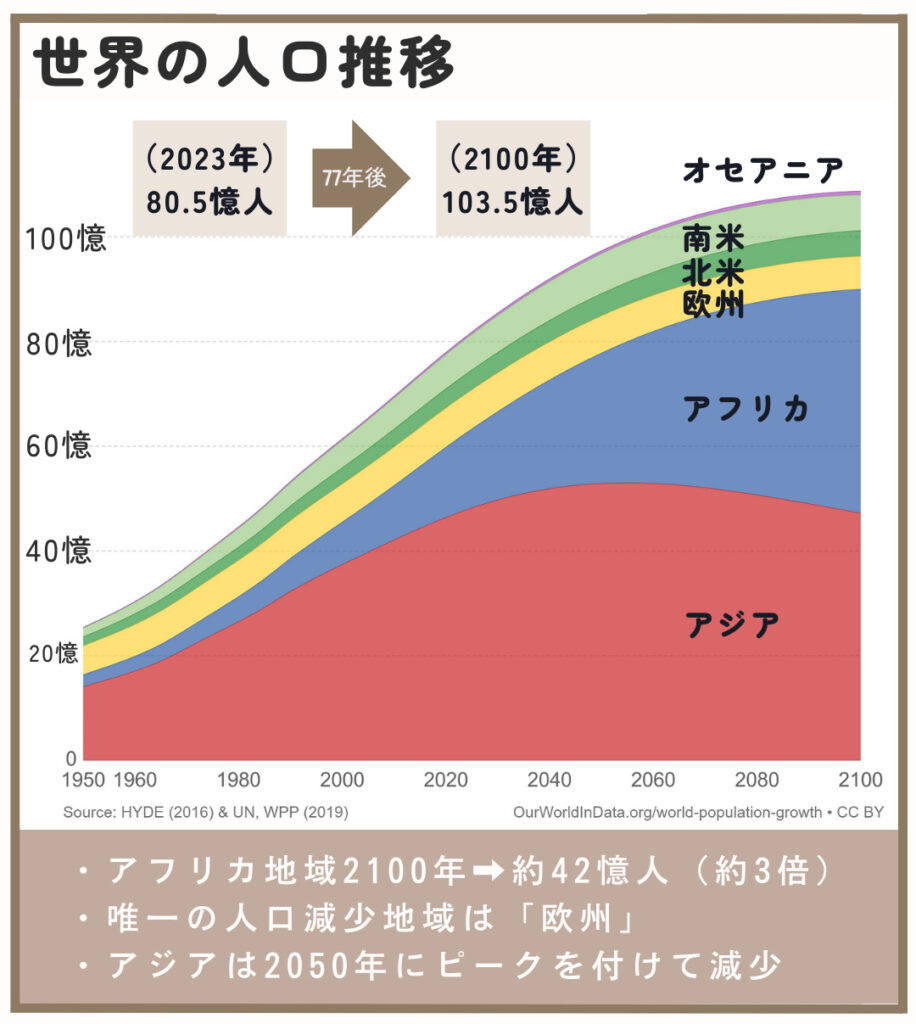

全世界株派の主張で代表的なものは、「ほぼ正確に予想される経済成長に投資ができる」という一点に集約されます。

・2100年までに109億人のピークへ

・米全域、オセアニアでは人口増加

・欧州は人口減少が進む

(2100年までに1憶人減少)

・アフリカ人口は激増

「全世界に投資=右肩上がりが約束された経済に投資する」を意味しますので、暴落時に手放す可能性が低い所が全世界株投資の大きな魅力です。

詳しくはこちらの記事で解説しています。>>全世界株投資が優れている理由

米国株投資についての心構え

今後、資産運用し続ける数十年で「米国の終わりだ」とか「米株オワコン」などとメディアが報じている中でも買い続ける精神力が必要となります。

また、世界の覇権国が移るリスクがあることを認識して投資することが必要です。

この記事が、あなたの資産形成を築く小さな一歩に繋がれば大変うれしく思います。

タメになったと思われたら、“SNS” や “リンク” で紹介して頂けると今後の励みになります。

金融法制ってなに?

関連記事

投資先を全世界株と米国株で迷った時に、合理的には米国株となります。こちらの記事で詳細を解説しています。>>合理的な選択

全世界株投資と米国株投資どっちがいいのだろう?と誰しも一度は疑問に思います。全世界株と米国株の比較と、初心者が選ぶべき投資について1つの解を解説しています。>>全世界vs米国株

世界全ての金融資産規模を見ると、より大きい資産規模へ飛び込んだ方が資産を増やす可能性があります。資産規模についてはこちらを参照ください。>>世界の市場規模【図解】

インデックスの出口戦略は全ての投資家が考えるべきな案件です。こちらの記事でオーソドックスな取崩方法である4%ルールについて徹底解説しています。>>4%ルールについて

全世界株投資の定額法での取崩率について解説しています。結果は3%が適切となります。詳しくはこちらの記事で確認ください>>全世界株投資の取崩率