個別債券って何?

債券の種類は?

この疑問を解決する記事を書きました。

お金持ちがこぞって購入する債券は『個別債券』となります。

その理由は、株式よりリスクを抑えて株式並みのリターンを受けることが出来るからです。

この記事では、個別債券の種類から購入する際の確認するポイントについて詳しく解説します。

個別債券ってなに?

個別債券?

個別株やETFと比べるとわかりやすいです

| 比較 | 個別債券 | 個別株 | 投信(ETF) |

| 元本 | 満期で全額返金 | 元本割れの可能性あり |

元本割れの可能性あり

|

| インカム | 利金〔1〕 | 配当金 | 分配金 |

| 手数料 | 売買 | 売買 | 売買+信託報酬 |

| コスト | 1~5% | 0~1%〔2〕 | 0~1%〔3〕 |

| 購入単位 | 数十万~ | 数十万~ | 100円から |

| 分散性 | 低い | 低い | 高い |

| 売買のしやすさ | 低い | 低い | 高い |

ETFも上場された投資信託なので右側にあてはまります。

〔1〕債券で享受できるインカムを「利金」といわれます。(株式では配当金)この記事ではわかりやすく、利息としています。

〔2〕売買手数料は約定金額により異なります。(日本株の場合100万円まで無料が主流)

〔3〕ノーロードと言われる買付手数料無料の信託もあり

ちなみに、お金持ちは個別債券への投資でポートフォリオを組みます。

その理由は、利息が約束され、満期時に元本が返金される安心感があるからです。

個別債券、ETFのメリット

・半期に一度の利息が入って来る

(満期時:償還という)

(債券の利息:利金という)

・少額から購入ができる

・分散が容易に出来る

・流動性が高い(売買が容易)

個別債券のデメリットである、購入単価が高く分散がしにくい点は潤沢な資金の面でカバーできるため、デメリットとなりません。

後述しますが、富裕層向けの債券は、リスクを小さくして、ミドルリターンを得ることが出来ます。

個別債券の確認ポイント

『7つ』ありますが、次に解説する確認方法を見ると、決して難しくないので、購入時に役立ててください。

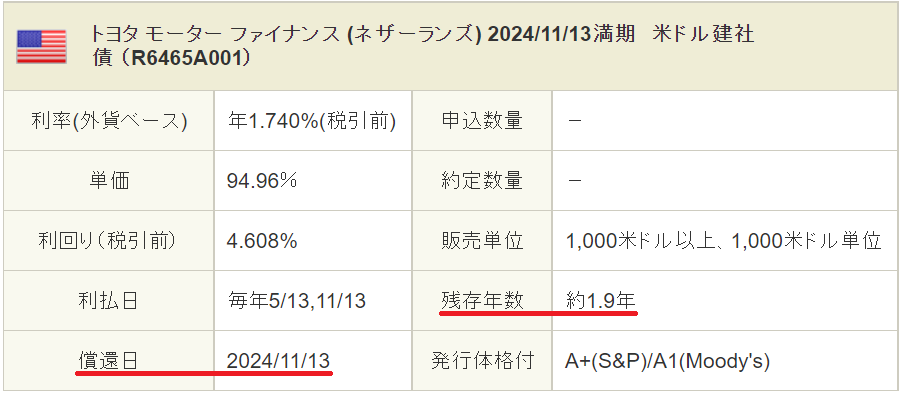

購入画面

- Point 1

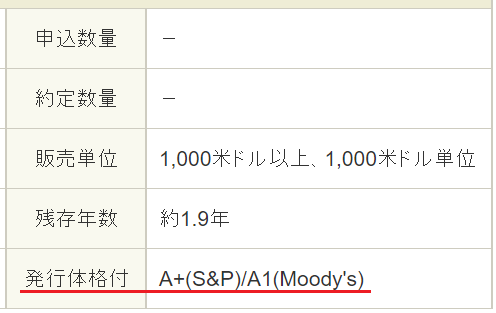

- Point 2格付け

発行体について知らない場合でも、格付けを見ることである程度、安全性を確認することが出来ます。

格付けとは・第三者機関による、債務履行の可能性を表した評価のことです。

格付けとは・第三者機関による、債務履行の可能性を表した評価のことです。

「AAA」を最上位として「BBB」を投資適格とされています。格付けについて詳しく知りたい方はこちらを参照ください。

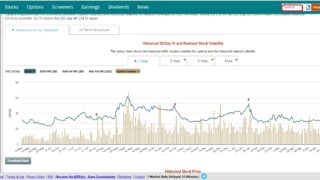

評価と債務不履行・「AAA」の10年債務不履行率は0.01%

・「BBB」の10年債務不履行率は3.09% - Point 3

- Point 4

- Point 5

- Point 6仕組みの有無

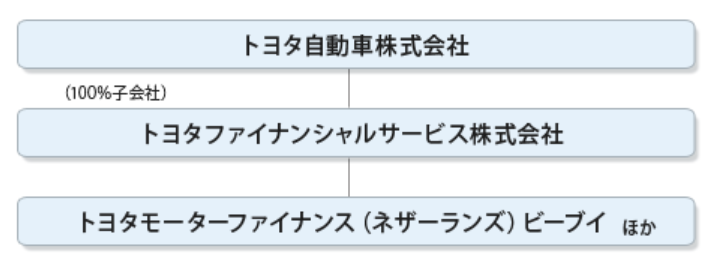

キャプチャのトヨタの場合は「仕組み」が無い債券となります。

注意「仕組債」はスワップやオプションなどのデリバティブ商品を指しています。

スワップ:通貨を交換した際に生ずる金利差益損

オプション:約束した金額で将来売買する契約 - Point 7最低購入金額

債券の購入方法はこちらの記事で詳しく解説しています。

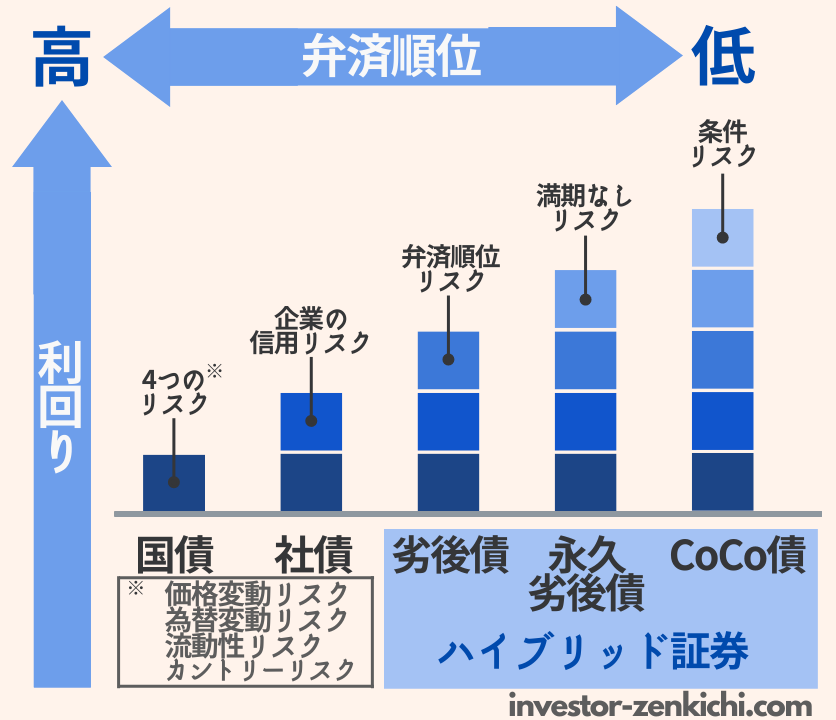

個別債券の種類

一つの企業から発行される債券を見ても、債券の条件によって、様々な種類の債券が発行されています。

社債を購入するとなれば、企業の信用リスクや弁済順位が低いほど債務不履行となる可能性が増えるため、利回りが高くなります。

リスクと弁済順位

国債の利回りは中央銀行の金利以上に設定されます。

そこから、発行企業の信用リスクや弁済順位、強制的に株式へ切り替わるCoCo債があります。

社債について

劣後債?CoCo債?

詳しくは別の記事で解説します。

全ての社債について詳しく解説すると、かなりの文量となりますので、ここでは「劣後債」について解説します。

劣後債

一般の債券に比べて利回りが高くなる債券で、一般的に1~2%高く設定されます。

利回り高くて良いやん

その分、注意が必要です。

劣後債のリスクが明るみになるのは、発行体が倒産した時です。

通常、企業が倒産した時に債券から優先して弁済されます。

劣後債は一般債券の弁済が終了後に弁済されるため、資産が枯渇していると元本が返済されません。

劣後債にはもう一つ「大きな特徴」があります

『残存期間が5年を切ると償還する可能性が高い』ということです。

どういうこと?

劣後債は金融機関が発行する事が多いです。その理由は、資本に組み入れることが出来るからです。

永久劣後債

金融機関は自己資本規制が定められており、自己資本比率の割合を高く設定できる劣後債の発行はメリットがあります。

しかし、残存期間が5年を切ると資本へ充てれる割合が減ります。

そのため、永久劣後債は初めの満期で償還されないと、発行体の経営が上手く行っていない可能性が高いです。

お金持ちの債券投資

富裕層が債券へ投資を行う時には、1口数千万~数億円で取引される「大口」投資となります。

大口出資が可能であれば、「ファミリーオフィス」や「プライベートバンク」で購入する富裕層限定のサービスがあります。

プライベートバンクの利回り

プライベートバンクで有名なところは、「UBSウェルスマネジメント」「クレディ・スイス」であり、いずれもスイス系プライベートバンクとなります。

富裕層の投資を知る理由は?

投資商品との比較や詐欺対策のためです。

※額面価格は日々変化するため、利回りはその時々により変動します。

| 発行体 | 格付け | 利回り | 単価 | クーポン | 償還日 |

| フォード | BB+ | 6.14% | 90.2% | 3.82% | 2027年11月 |

| JTインターナショナル ・フィナンシャル |

A+ | 5.34% | 92.7% | 3.88% | 2028年9月 |

| ゼネラル ・モーターズ |

BBB | 5.42% | 97.9% | 5.00% | 2028年10月 |

| フォルクスワーゲン | BBB+ | 5.25% | 97.4% | 4.75% | 2028年11月 |

| ブリティッシュ ・テレコミュニケーションズ |

BBB | 5.33% | 99.0% | 5.13% | 2028年12月 |

| 野村HD | BBB+ | 5.31% | 101.6% | 5.61% | 2029年7月 |

| ボーイング | BBB- | 5.36% | 98.7% | 5.15% | 2030年5月 |

| BNPパリバ | A- | 5.54% | 85.3% | 3.02% | 2031年1月 |

| モルガン ・スタンレー |

A- | 5.04% | 116.3% | 7.25% | 2032年2月 |

最小購入単価を100万ドルを想定しています。

富裕層が投資できる個別債券は、「BB」へ投資が可能で、期間が4年以上と長いものが多い。

債券は売買を行うと、「損してしまう」と感じてしまいますが、得するケースがあります。お金持ちは長期債券を購入し、有利なタイミングで売買も投資の選択肢に入れています。

まとめ

お金持ちは豊富な資産力を活かし、リスクを分散して高い利回りで資産を増やすことが出来ます。

富裕層と資産額を比べると数十倍~数百倍と大きな差となります。しかし、個別債券の利回りを比較すると、絶望的な差はありません。

個人投資家も個別債券で有利な金利を選べる環境がありますので、確認ポイントを抑えて個別債券投資にこの記事が役立てば幸いです。

記事が、タメになったと思われたら、“SNS” や “リンク” で紹介して頂けると今後の励みになります。

関連記事

下の記事は債券についてのまとめのサイトマップです。「個別債券」「債券ETF」「社債」などなど各種説明の総合リンクページです。

海外の国債を購入する時には、「額面部」と「クーポン部」に分かれています。これによって派生した債券の種類と具体的な購入方法について解説しています。

債券投資の一助となるように、米国債券ETFを11個紹介しています。

債券を選択する中で、格付けの重要度は高くなります。格付けについてはこちらで解説しています。

外国債券5つのリスクと市場規模について記事を書きました。こちらをご覧いただくと、投資適格となる国がわかり、また、自分で選ぶことが出来るようになります。

債券を自分の資産の50%とすることで、初心者でも簡単に管理する事ができます。運用方法と、考え方についてこの記事で解説しています。

個別債券も満期まで保有する必要はありません。譲渡益が見込めれば売却して利益を得ることが出来ます。こちらの記事ではETFの売買で利益を得る方法について解説しています。