こんな疑問がある方のために、記事を書きました。

コモディティってなに?どうして投資するの?という疑問をお持ち方のために記事を書きました。

私は投資を始めてから十年以上経ちます。しかし、コモディティへの投資は今までに『金』へ投資をするくらいで、その他のコモディティについては投資をしたことがありませんでした。

確かに、S&P 商品指数で2011.4.25からコロナショック前の2020.2.3までの約10年間を見ると、49.8%のマイナス成長とコモディティのリターンは悪いです。

しかし、理由は後述しますが、過去の10年前と今からの10年後は違った景色となると考えております。

そして、レイダリオ氏の個人投資家向けに紹介した「黄金のポートフォリオ」のアセットアロケーションにコモディティが7.5%も占めており、それでいて暴落時の耐性が高く、リターンも申し分ありませんでした。

そのことから、コモディティを7.5%を上限として自分のアセットアロケーションへ保険として組み入れしても良いのではないかと考えています。

コモディティについて

コモディティを簡単に言うと“商品”や“物”のことを指しています。

Commodityとは、一般に、”物”や”商品”を指す言葉です。コモディティ投資とは、商品先物市場で取引されている”原油”や”天然ガス”などのエネルギー、”金”や”プラチナ”などの貴金属、”トウモロコシ”や”大豆”などの穀物のような農業製品に投資することをいいます。

コモディティとは

突然ですが、ここで一つ皆さんに想像をお願いしたいことがあります。

“物”を想像してみてください。

どうでしょうか?

おそらく皆さんが想像したものは十人十色ではないかと思います。

コモディティとはそれだけ、沢山の投資対象があるという事です。

そして、更に投資を行う市場は”商品先物市場”という上級者向けとなるため、私自身、敬遠していました。

しかし、現在はETFでの投資やCFDの投資する事ができますので、購入の検討をしても良いのではないかと考えています。

なぜなら、投資対象が多いという事は、それだけ利益を生み出す方法があるという事ですから。(コモディティを熟知した方だけの特権ですが…)

私は2020年から、「金」以外のコモディティをアセットアロケーションに組み入れ中なので、ただいま勉強中です。

そのため、誤った情報を拡散しているような事があれば、記事を見た方へ悪影響をおよぼしかねないので、コメント頂けると大変ありがたいです。

過去と現在の違い

過去の金融市場と現在はどれだけ変化したかを、世界の”マネーストック”と”人口”から確認します。

では、どういう所が違うか解説していきます。

世界のマネーストックについて

今の中央銀行が中核となる金融制度が始まってからまだ100年しか経っていません。そしてその間、世界のマネーストックは上昇し続けています。

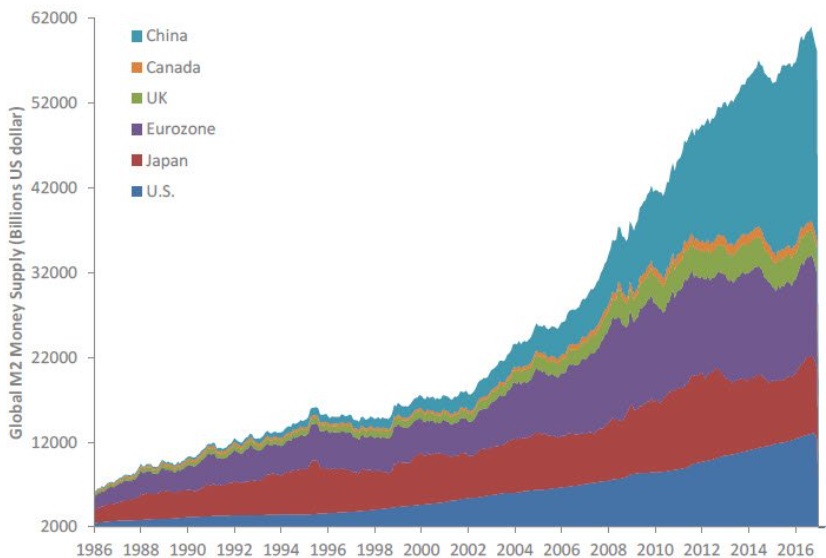

こちらは(先進国+中国)各国におけるマネーストック積み上げチャートとなります。

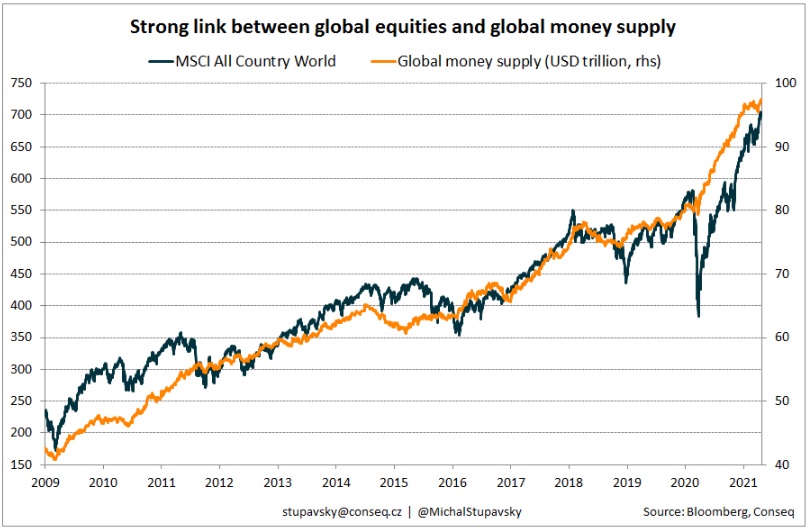

下のキャプチャーは「グローバルのマネーストック近年のチャート」と「世界の株価」を表しています。

上の過去のキャプチャーでは単位が“Bil”でありますが、下のキャプチャーは“Til”となり桁も増えているので注意が必要です。

マネーストックが増えるということは「お金の総量が増える」ということを表しているため、“株”は上昇しますし、これは“物”も例外ありません。

コロナショックが起きてから、マネーストックの上昇は一段と増えました。しかも、成長率が急激です。

2021.5月の米国CPIが発表された時に、5%となりました。これは、13年ぶりの事でした。

この要因に”マネーストックが関係している”ことは否定することができません。

人口増加

先進国は出生率が少ない傾向にあります。とりわけ、日本は”平均寿命の 延伸”と”少子化”が続いているため、2007年から「超高齢化社会」になっています。

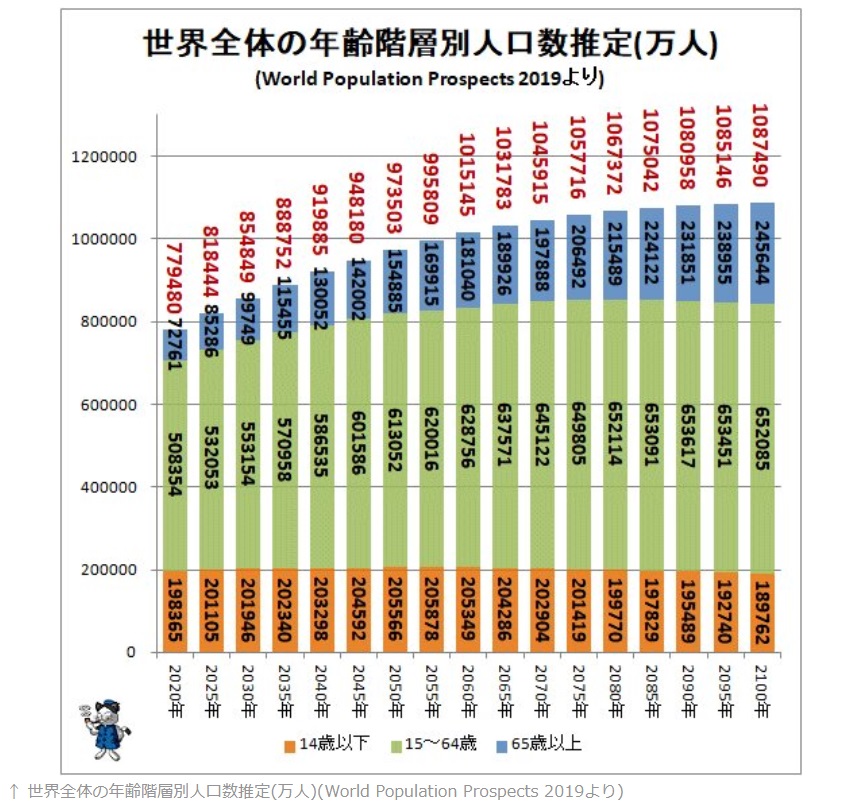

しかし、世界全体で見ると人口は増加傾向にあります。

世界の胃袋が大きくなる事は、確実に物価上昇につながっていきます。

世界の人口は急激なスピードで増加していき、2060年で100憶人を超え、人口が増えるに従い、食料危機に陥る可能性も示唆されています。

中でも、特に水不足が大きな問題となることが、様々な書籍に載っており、中国やインド(などの隣国)で水をめぐる戦争も起きることが予想されております。

コモディティのチャート

過去の10年と先の10年を比べると、大きく違っています。そのため、10年程度の過去のバックテストでは、先の10年も同じことになるかというと、どうしても疑問符が付いてしまいます。

ここでは約50年振り返り、コモディティ指数と株価を確認します。

このチャートはコモディティ指数をS&P500で割った「コモディティ/SP500レシオ」です。

過去50年を振り返ると、17年から18年の周期でコモディティが株をアウトパフォームしていることを考えると、2025年にかけて株をアウトパフォームする可能性が予想できます。

では全てのコモディティに対してそうなのか?と疑問になります。

GSCI指数内訳

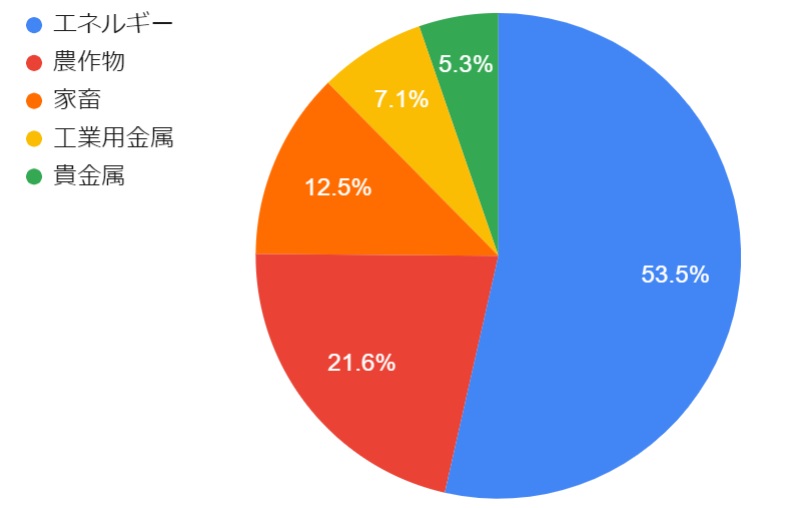

上のキャプチャーのようにリターンを求める場合はGSCI指数の内訳を見れば可能です。

円グラフを確認すると、“エネルギー”と”農業商品”だけで、75%も占めますので、エネルギーと農業製品をカバーすれば、17~18年周期のパフォーマンスを狙えると思います。

言い換えると、“原油”や“穀物”が株式をアウトパフォームする可能性が高いと言えます。

エネルギー…原油、LNG

農作物…トウモロコシ、大豆

家畜…牛、子羊

工業用金属…鉄、亜鉛

貴金属…金、銀

まとめ

それでは、また!!

関連記事

ダリオ氏の創設したブリッジウォーターアソシエーツについて解説しました。

FRBも注視する指数、CPIについて解説しました。

マネーストックについて解説しました。

コモディティ指数に連動したETFを考察しました。

コメント