こんな疑問がある方のために、記事を書きました。

パウエル議長がこれから行うインフレ退治について知りたいという方へ向けて記事を書きました。

先日の3.3に行われた米国上院金融委員会で、パウエル議長から「ボルカ―型の金融政策を行う」と言及されました。

今回の記事は、上院議員の質問で明らかにされた『ボルカ―型金融政策』について解説します。

記事が、タメになったと思われたら、“SNS” や “リンク” で紹介して頂けると今後の励みになります。

パウエル議長の議会証言主旨

2022.3.2、3日に分けて下院、上院でパウエル議長の議会証言がありました。

- 刺激的な金融政策から脱却する必要がある

- 住宅ローン金利の上昇により住宅需要は減衰する可能性がある

- 米国経済は強く、労働市場は過熱している

- 過去数十年間で経験したことの無いインフレに直面している

- ウクライナ戦争の経済的影響は不確定であり商品、支出に影響がある

- 25bp〔1〕の利上げを指示し、バランスシート縮小は3月に確定しない

この中で私が注目したのが、3日に上院で行われた議会証言での質問です。

〔1〕:ベーシスポイント(bp、1bp=0.01%)

ボルカ―型を言及

アラバマ州の上院議員からの質問で、「1980年代に行われた、ポール・ボルカ―氏による金融政策を行うのか?」との問いに対し、「私の答えはYES」(”i would hope history will record that the answer to your question is yes”)と答えました。

では、ポール・ボルカ―氏の政策はどのような金融政策だったか振り返ってみます。

ポール・ボルカ―氏

米国高インフレ下となる1979年にFRB議長に就任されました。ボルカ―氏は大胆な金利政策を断行し、巧拙抜きにしてインフレを封じ込めた功績で知られています。

ボルカ―ショック

1979年に平均で11.2%だった金利が、たった2年間で20%に達し、プライムレートも21.5%へ上昇しました。この金融政策の副作用は“GDP3%減少”と株式市場が“10%超の調整”が発生するなど、深刻な景気後退を招きました。FRB史上、最も激しい政治的攻撃と抗議を受け、1982年後半に3年続けた金融引き締めは終焉しました。

金融引き締めによりインフレ率が13.5%➡3.2%(1983年)と10%以上低下しました。失業率は大きく悪化していましたが、その後の緩和政策により、米国経済は回復しGDPの工場と失業率低下するに至りました。

ボルカ―型の金融政策

ボルカ―型の金融政策とは『経済』『株式市場』を全く意識せず、インフレ抑制のために、『利上げ』と『金融引き締め』を行う政策という事です。

インフレが長期化してしまう大きな要因として、労働賃金の上昇と住宅費の上昇です。これを止めるためには、“労働参加率の上昇”と“住宅価格の減少”が必要となります。

ボルカ―氏についてはこちらの書籍が参考になります。

住宅価格の減少

商品の価格は、需要と供給で決まります。これは住宅についても例外ではありません。現在、インフレ下ではあるものの住宅需要は一定数あります。

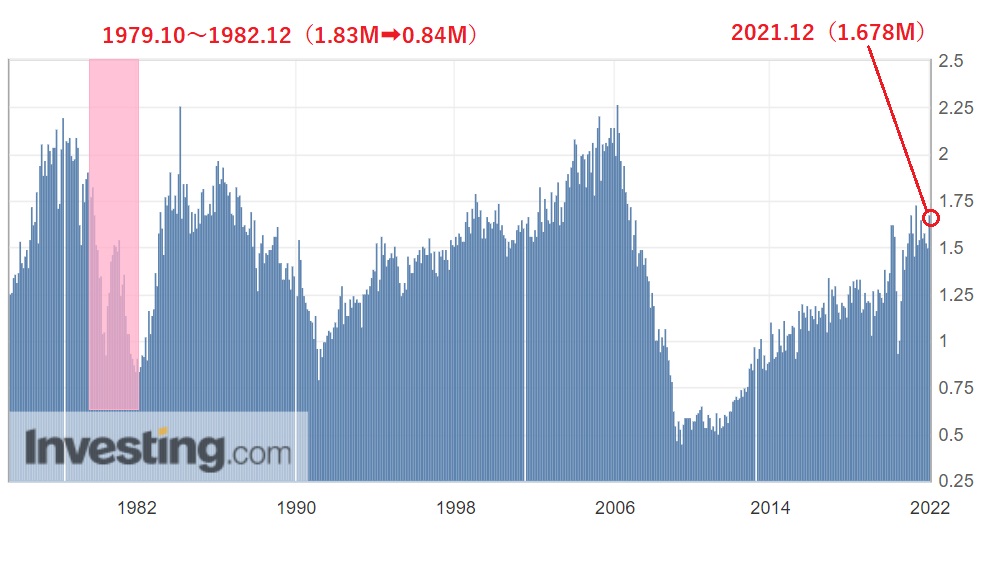

<建築着工許可数の推移>

住居を持つ時には、住宅ローンという”長期の債務”を負います。この住宅ローンの金利を上げることで、負担を嫌って住宅取得を諦める方が増えると需要は減ります。そして、住宅ローン金利を上げるには、MBS〔2〕を市場にあふれさせることで実現可能となります。

(MBSが市場にあふれると、債券価格の下落が期待できます。債券価格が下がると金利が上がります。)FRBはMBSの売りオペについて言及しています。これは、住宅価格の減少を狙っての事でしょう。

〔2〕:Mortgage Backed Securityの頭文字で、『不動産担保証券』や『住宅ローン担保証券』と言われ、住宅ローンの元本や利子の返済資金を裏付けとして発行された証券の事です。

労働参加率の上昇

一度賃金を上げると、中々下げることが出来きません。

そのため、賃金上昇についてもインフレが長期化する要因の一つとされています。そのため、賃金上昇を止めるのではなく、労働力の上昇によって、“賃金上昇を鈍化”させることが求められます。

労働参加率が増えれば、売り手市場(労働者)から買い手市場(企業)となるため、一人あたりの労働単価は下がります。

では、労働力を増やすにはどうすれば良いのでしょうか??

その答えは、コロナ禍でやむを得ず家事に専念する事になった方や、早期リタイアした方が労働市場に復帰することで解決します。コロナ禍で離職した方は、ワクチンの登場により収束の兆しが見えていますので、労働参加していくことが見えています。

早期リタイヤ〔3〕した方の収入を考えると、所有している資産からのインカムによるもので生活しています。

“ビットコインの高騰”や、2020年からの”株価上昇”で多くの資産価格上昇で早期リタイアした層が増えました。このような人達を労働に参加させようとするためにはどうすればよいのでしょうか?

その答えは、『資産上昇で増えた含み益を減らせば良い』となります。

つまり、ビットコインや株式を下落する方向に政策を行うと、含み益は減りますので、早期リタイアした方は将来に不安を抱き、労働市場に復帰する公算が高いです。

つまり、早期リタイヤした方々を労働市場に戻すには、資産価格の調整が必要と言うわけです。

〔3〕:(Financial Independence, Retire Early movement)2010年代に世界でミレニアル世代に流行した考え方で米国から欧州に広がりました。

ボルカ―型の成果

1979~1982年の3年間は痛みを伴う政策によりインフレ退治に成功する事ができました。過去から学べる教訓は、1980年代には『経済』『株式市場』を全く意識せず、インフレ抑制のために、『利上げ』と『金融引き締め』を行う政策によって、早急にインフレ退治が出来たという事実です。

この政策はこれまでの、量的緩和で米国経済を支えていたのとは真逆の政策となりますので、株式市場がベアマーケット入りしたとしても、労働者の増加となり、これが賃金上昇率を鈍化させ、ひいてはインフレを抑制することに繋がりますので、“株式市場”や“経済成長”を無視してインフレ対策のために厳しい金融政策が行われる可能性を示唆しています。

これは、業績相場が短命で終わる事と逆金融相場と逆業績相場となる事が予想できる議会証言でした。

まとめ

記事が、タメになったと思われたら、“SNS” や “リンク” で紹介して頂けると今後の励みになります。

共に学んで豊かになりましょう!それでは、また!!

関連記事

FOMC議事録に書かれていた『MBS売りオペ』について解説しました。

1月のFOMC議事録について解説しました。

景気サイクルについて記載しました。

コメント