こんな悩みがある方のために、記事を書きました。

この記事を読むと、将来(30年後)に向けて貯蓄する上で必要最低限の知識やそのリスクに対する、私なりの防止策を紹介しています。

貯蓄で将来に備える~3つの注意点~

“銀行破綻”

銀行経営によるもの

“政策”

預金封鎖

“物価上昇リスク”

・インフレによるもの

・通貨”円”の信用によるもの

銀行破綻

近年では、銀行の破綻は記憶にありませんが、平成の金融危機において、いくつかの銀行が破綻しております。例えば、”北海道拓殖銀行” ”山一證券” ”日本長期信用銀行”などが破綻しております。

銀行破綻の防衛策

2010年に日本振興銀行が債務超過の申請がありました。その際に初のペイオフが行われました。この“ペイオフ”を利用するのが防衛策になります。

ペイオフとは、1人当たり、1金融機関につき、預金している額の1,000万円までは銀行破綻したとしても、預入額が保護される制度です。

この制度を利用して、銀行預金は1,000万円を上限に預金するようにしましょう。

複数行が同時に破綻になる可能性は低いため、1,000万円を超える分については、複数の銀行へ預金を分けましょう。

政策

2013年にキプロスで一時的な預金封鎖が行われました。預金封鎖とはATMでお金を引き出す事が出来なくなりました。

過去に日本でも、預金封鎖が行われております。日本では1946年、第二次世界大戦後に行われました。預金封鎖の一番の目的は日本政府の負債を帳消しにするためでした。

当時、ハイパーインフレ状態である(年50%以上)年58%という過度な物価上昇が起こっており、預金引き出し額を制限し、新円切替も同時に行われました。

また、預金封鎖にセットで行われるのが、資産課税となります。

預金封鎖の防衛策

日本の金融機関に外貨を預金していたとしても、預金封鎖が起こると課税対象となります。

では、どうするかというと資産を海外移転させるしかありません。具体的な方法はこちらの記事では記載しておりません。

今後、預金封鎖が起きるとは信じがたいですが、世の中に絶対はありません。

別の記事で、「日本破綻」について記載します。この記事の要点は、日本破綻が起こるには3つの段階があるという事です。

物価上昇リスク

貯蓄で将来に備える決断をした際に、注意すべきポイントは“物価上昇リスク”です。

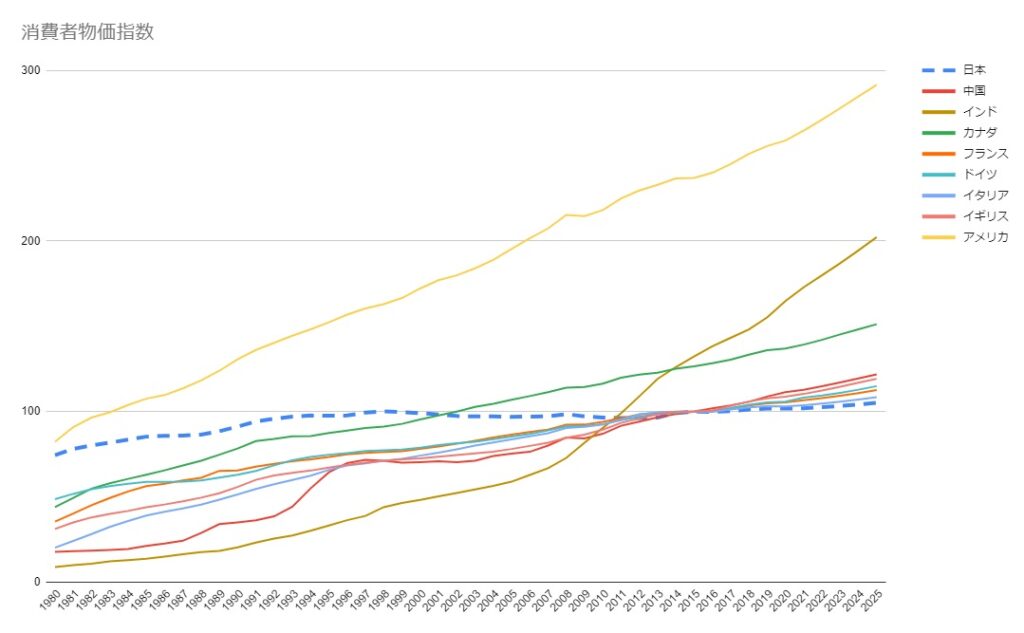

日本では30年間大きな“物価上昇”がが起きていないため、想像しにくいですが、世界ではインフレが起きています。

下の図は消費者物価指数です。基準年が100。2021年からは予想となります。

日本は基準の100からほとんど上昇していないため、物価変動がほぼありません。

下の図がインフレ率です。日銀目標の2%を達成したのが、赤い→が引いてある2014年です。この年には消費税が5→8%に増税した年となります。2021年からは予想となります。

WEOデータベースの検索方法については、他のサイトを参考にしました。https://www.imf.org/external/oap/pdf/weodata.pdf

消費が増える(需要の増加)、又は消費が減らない(需給の均衡)

→製品を売った側(会社)の利益が上がる

→労働者の賃金が上がる

→物価を上がる

→消費をする。

この繰り返しで、段々と物価が上昇

インフレをこの記事では”物価”が上がる事をインフレとして指しています。ちなみに物価上昇を、逆に表現すると“通貨の価値が下がる”ことになります。

現在)コーラ110円 → 1ヶ月後)150円

※1万円で90本購入できていたが、1ヶ月後66本しか購入できない。

・通貨の価値が下がる

→借金の負担が軽くなる。(固定金利の場合)

→現金、預金の価値が減る

・対外国への通貨信用度が下がる

→輸入する(食品)日用品が高くなる。

この状態になってしまうと、銀行に預けている残高は変わりませんが、購入できる商品量が減るため、蓄えている“貯金の価値”が減っていく事になります。

これが、将来起きてしまうと、想定していた老後が迎えられません。

物価上昇の防止策

円の価値が下がっていきますので、下がらない“物”に交換が必要となります。それが、金や絵画のようなコモディティに交換するか、株式を通じて企業に投資が必要となります。

日本と世界の比較

- 世界の人口推移(国連予想)

2030年に85億人、2050年に97億人、2100年に109億人 - 通貨の信用度低下

日本の通貨である円が、安くなる。

日本は食品も輸入に頼っています。人口増加化による物価上昇や、国債の格付けが下がり円の信用が低下すると円安になるため、輸入品の価格が上昇する可能性についても考える必要があります。

日本の信用力

名目GDPと借金を比較すると、日本が危険な状態だとイメージしてしまいます。

このグラフのみを見て、日本借金増えてる!ヤバイ!!と思うのは危険です。

その理由は、計算式にあります。

計算式は債務÷名目GDPとなるため、

債務が増えたのか?

名目GDPが減ったのか?

を確認する必要があるからです。(実態は名目GDPが減っているからです。)

実際に国の借金は現時点では問題ないとしても、将来的に日本国の信用を失うと、世界の通貨からみて、日本の通貨が安くなるため、輸入品の価格が上昇します。そのため、製造品や食品の価格が上昇します。

物価に対する防衛策

日本の通貨が安くなる可能性を想定して貯蓄する必要があります。

防ぐ方法は、外貨預金です。こちらは、円の価値が無くなる事についての防衛策のため、日本の金融機関で問題ありません。

外貨で預金するときは、為替の変動があるため、なかなかタイミングよく円に戻す事はできません。そのため、自国通貨(円)は生活防衛資金として持つ必要があると私は考えています。

生活防衛資金については別の記事に記載します。

また、海外の通貨を持つのにも、為替の変動を緩和させるため、定期的に変換する必要があります。住信SBIネット銀行の“外貨積立”あれば、自動的にドルに変えれますし、手数料も0.02円と最も安いです。

所有したい海外通貨

では、どの通貨を持つのか?どれくらい持つのか?判断する必要があります。

目安は国際通貨基金IMFのSDRを参考にすれば良いかと考えます。

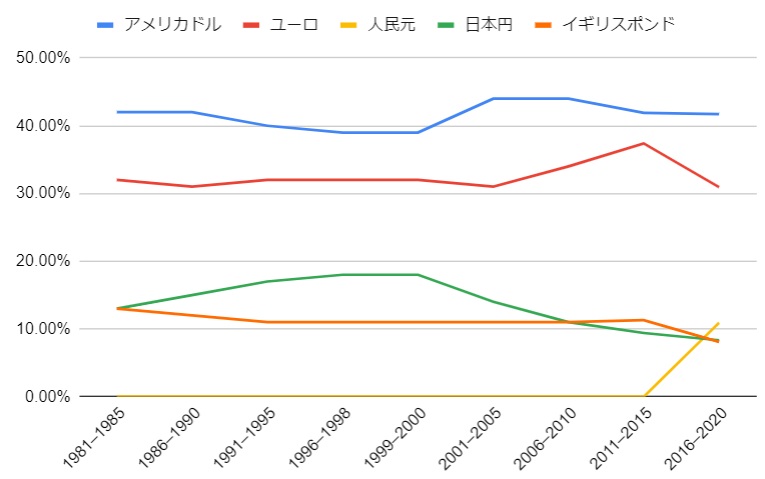

IMF(SDR)の通貨割合

IMF(International Monetary Fund)は国際金融、為替相場の安定化を目的として設立された国連の期間です。

こちらのSDR(特別引出権Special Drawing Rights)の構成比を参考に貯蓄していれば、想定外の事態に備えられます。

SDRを簡単に説明すると、加盟国が金融危機に陥った時に、通貨を融資してくれる引換券となります。

例えば、弁当を忘れた人(通貨危機)がいて、お弁当分けてあげるといって、お菓子を渡しても、弁当を忘れた人は嬉しくありません。米(ドル)唐揚げ(ユーロ)が欲しいのです。SDRを使えば、米(ドル)唐揚げ(ユーロ)がもらえます。

つまり、SDRに採用されている通貨は、信用が高い通貨だと言えます。

| アメリカドル | ユーロ〔1〕 | 人民元 | 日本円 |

イギリスポンド

|

|

| 1981–1985 | 42.00% | 32.00% | 0.00% | 13.00% | 13.00% |

| 1986–1990 | 42.00% | 31.00% | 0.00% | 15.00% | 12.00% |

| 1991–1995 | 40.00% | 32.00% | 0.00% | 17.00% | 11.00% |

| 1996–1998 | 39.00% | 32.00% | 0.00% | 18.00% | 11.00% |

| 1999–2000 | 39.00% | 32.00% | 0.00% | 18.00% | 11.00% |

| 2001–2005 | 44.00% | 31.00% | 0.00% | 14.00% | 11.00% |

| 2006–2010 | 44.00% | 34.00% | 0.00% | 11.00% | 11.00% |

| 2011–2015 | 41.90% | 37.40% | 0.00% | 9.40% | 11.30% |

| 2016–2020 | 41.73% | 30.93% | 10.92% | 8.33% | 8.09% |

〔1〕…1998まで ユーロは無いため、ドイツマルク(約20%)スイスフラン(約10%)

この構成比をみると日本円の割合が少ない(10%未満)ことに気付きます。他には米ドル、ユーロを一定以上持っておく必要があることが理解できます。

私たちは日本で働いているため、ほとんどの方は日本円で給与が振込されると思います。つまり、人的資本(労働)を使うことで、円が貰えます。自分が残り、何年働けるかを考えると、どれくらい外貨で所有すべきかを、逆算で判断できます。

まとめ

“銀行破綻”

ペイオフを利用

➡1,000万円を上限に複数銀行へ預入先を変える

“政策”

預金封鎖

➡海外の口座で、外貨預金する

“物価上昇リスク”

・インフレによるもの

➡価値が下がりにくい物への交換

➡債権、株式へ交換

・通貨”円”の信用毀損によるもの

➡外貨への交換

物価上昇などのリスクがある以上、銀行預金で老後に備えるのは中々難しいため、債券、株式や不動産で自分に合った資産運用が簡単だと考えています。

結局投資かいっ!

ツッコミを入れたくなるのもわかります

その前に、一つ考えて頂きたいのが、私たちは債券を既に所有している。という事実を思い出して欲しいです。(銀行に預金しすると、銀行が債券を購入するため)

そのため、銀行に手数料を取られて債権を所有するより、自分自身ですぐ売買可能なETFで債権を所有する検討をして欲しいです。

そうは言っても、運用期間が短い場合などで、預金で備えることを選択した場合は、こちらに書いた記事をの内容を参考にして頂けたら嬉しく思います。あなたの資産を防衛するのに役立でてください。一緒に頑張りましょう。

関連記事

この記事で解説していない様々な背景から、預金比率が高まった理由について、こちらの記事で考察しました。

投資する上で精神を安定させることが重要です。『貯金』が精神安定剤として機能しますが、どれだけ、貯金すれば良いのか解説しました。

貯金と投資の関係と、忘れられている休眠口座にかかる手数料について解説しました。

日本の負債は先進国でGDP比の単独トップとなる、1,200兆円を超えました。そこで、日本のデフォルトの可能性をこちらの記事で考察しました。