長期的な視点で金価格はどうなるの?

短期的な調整はどう考えればよいの?

2025年、金(ゴールド)は「景気後退時の安全資産」を超えて、長期の金融・通貨体制の変化を映し出す「構造的ヘッジ資産」へと姿を変えつつあります。

ドルの信認低下、中央銀行の買い増し、地政学リスクの高まり──

これらが重なり合う中、2026年以降も金価格は強気の相場を維持する可能性が高いと多くの市場関係者が指摘しています。

本記事では、初心者にもわかりやすく、「なぜ今金なのか」「どこまで上がるのか」「どう向き合えばよいか」を丁寧に解説します。

もし、参考になったと思われたら、友人や親戚に “SNS” や “リンク” で紹介して頂けると今後の励みになります。

金(ゴールド)の現在地と新たな役割

2025年、金(ゴールド)は世界的に注目を集めています。

インフレやドル安、地政学リスクの高まりを背景に、金は「一時的な逃避先」から資産を守る本格的なヘッジ資産へと進化しています。

今や中央銀行までもが金を買い増し、価格の下支えとなる流れが続いています。

この章では、金市場の現在地を整理しながら、なぜ今、金が再評価されているのか、そして従来の「安全資産」という枠を超えて、どのように「構造的ヘッジ資産」へと進化しているのかを解説していきます。

なぜ金が注目されているか

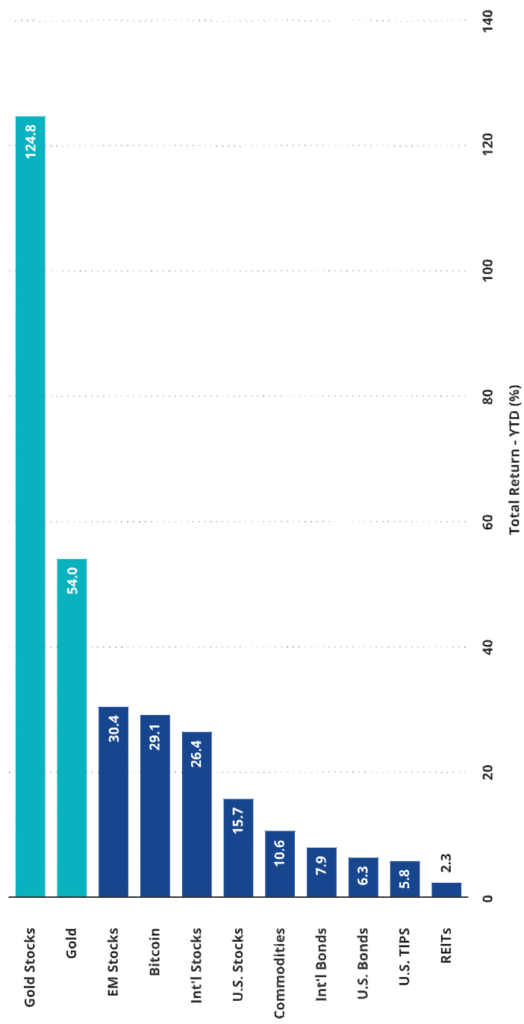

2025年に入って、金価格はドル建てでおおよそ前年同期比50%以上の上昇を記録し、記録的な買いが集中しています。

背景には、次のような構造的な変化があります。

2025年の10月に加速して上昇した理由には、これに加え米国政府機関の閉鎖があったからです。

安全資産から「構造的ヘッジ資産」へ

従来、金は金融市場の混乱時やインフレ懸念時に「逃避先」として機能することが多く、「景気循環」の影響を強く受けてきました。

しかし、今回の上昇はそれだけでは説明しきれません。

むしろ、「ドル弱体化」「通貨体制の変化」「準備資産の多様化」という構造的なトレンドが金を押し上げているのです。

・金利やインフレなどのマクロ指標が改善しても、金が下がらないという相関が見られ始めている点が注目です。

このような背景から、金は一時的な安全資産ではなく、ポートフォリオ全体を守る「構造的ヘッジ資産」としての位置づけが確立しつつあると考えられます。

投資ポートフォリオにおける金の役割と配分戦略

金(ゴールド)は、古くから「安全資産」として知られていますが、近年ではその役割が変わりつつあります。

インフレや金利上昇、株式・債券の不安定な動きの中で、金は資産全体を守るための“安定装置”として注目されています。

一方で、「金=値上がり益を狙う投資」と考えるのは誤解です。

実際には、金は経済の波から資産を守る“防衛資産”として機能します。

この章では、金をどのようにポートフォリオへ組み込み、どのくらいの割合が理想的なのかを、データと実例をもとに解説します。

まずは、“金は攻めではなく守り”という基本から見ていきましょう。

金は「攻め」ではなく「守り」の資産

投資初心者の方が誤解しやすいのが、「金=儲かる投資先」という考え方です。

実際のところ、金は値上がり益を狙う“攻め”の資産ではなく、リスクを抑える“守り”の資産です。

株式や不動産のようにキャッシュフローを生まないため、経済が好調な時期にはリターンが低く見えますが、景気後退期やインフレ期に強いという特性を持ちます。

このため、多くのプロ投資家は「利益を狙う資産」よりも「資産全体のバランスを守る存在」として金を組み込みます。

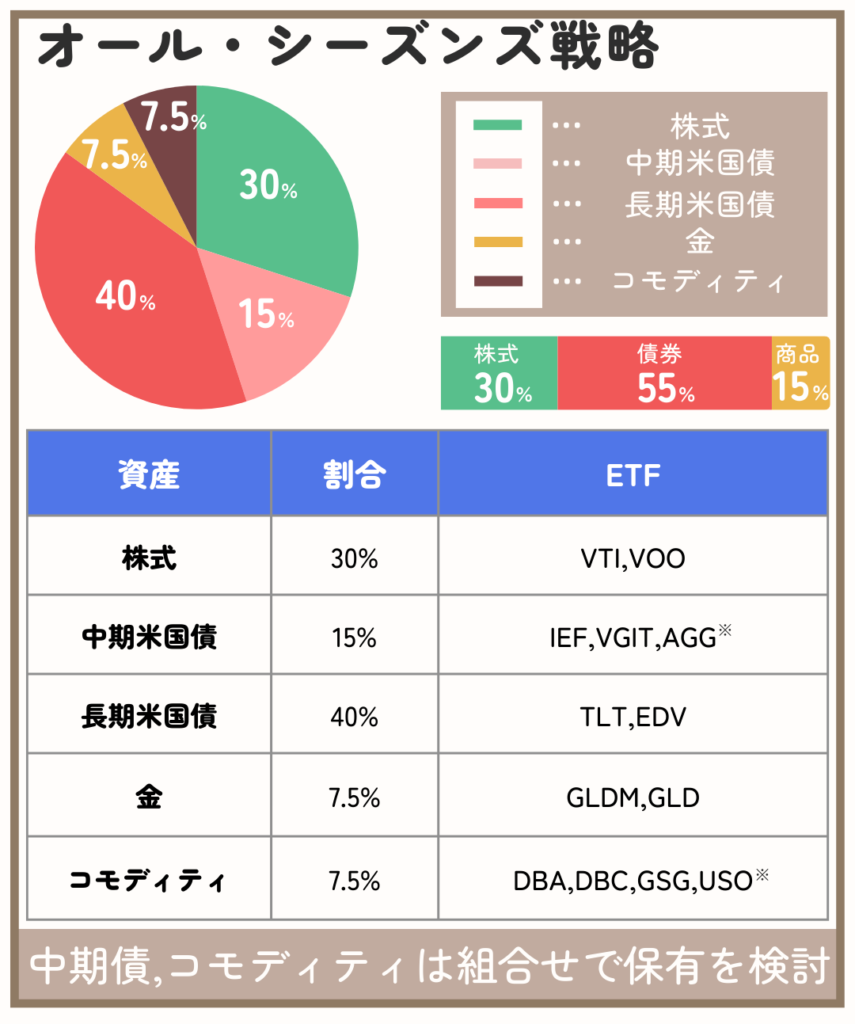

代表的な考え方が、米著名投資家レイ・ダリオ氏の「オールウェザー・ポートフォリオ」です。

これは「どんな経済環境でも資産が安定する」構成であり、金を7.5〜10%程度組み入れています。

実際のオールウェザー・ポートフォリオは債券へレバレッジをかけているため、現物による資産配分は上の図のように債券に比重が多くなります。

上の図は個人向けへ充てたものとなり、詳しくはこちらの記事で解説しています。>>黄金のポートフォリオ

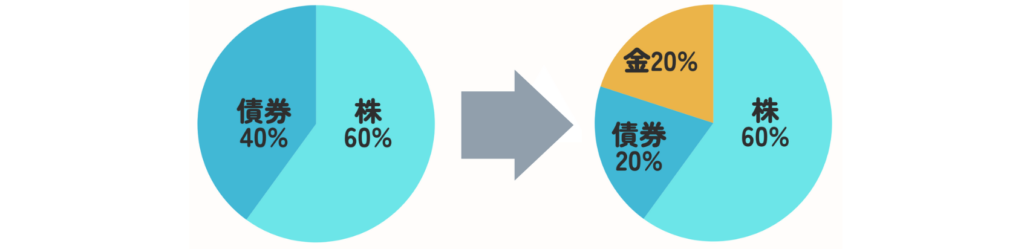

理想的な配分比率:60/20/20モデルの台頭

かつては「60%株式、40%債券」が安定した資産構成の定番でした。

しかし、インフレ高止まり・金利上昇・債券下落といった環境変化により、この60/40モデルが機能しにくくなっています。

そこで近年注目されているのが「60%株式、20%債券、20%金」の新モデルです。

モルガン・スタンレーやUBS、BofAなどの大手金融機関も、2025年以降はポートフォリオの10〜20%を金で保有する戦略を推奨しています。

気にすることなの?

銀行屋が紙幣以外を推奨するのは史上初です

金融のプロである彼らが、確実な手数料を取れる債券より、金を押したことには驚きと関心があります。

意見を変えざる得ない理由は明快です。

金は株式や債券と値動きの相関が低いため、ポートフォリオ全体の値動きのブレ(ボラティリティ)を抑える効果が明らかにあるからです。

また、過去50年のデータでは、金を10〜20%組み入れたポートフォリオはリターンがほぼ同等でもリスクが20〜30%低下するという分析結果もあります。

金を組み入れる効果とリバランスの手間

金をポートフォリオに入れるかどうかは、資産規模によって意味合いが変わります。

例えば、資産の20%を金に配分した場合を考えましょう。

| 総資産額 | 金の保有額(20%) |

金価格30%上昇時の増加額

|

| 2億円 | 4,000万円 | +1,200万円 |

| 1,000万円 | 200万円 | +60万円 |

このように、資産が小さいほど上昇の恩恵が限定的です。

その一方で、金ETFの管理費や取引コスト、リバランスの手間は資産額に関係なく発生します。

つまり、少額投資家にとっては「コストや手間の方が重くなる」可能性があります。

1,000万円で恩恵が60万円かぁ

資産額に関係なく手間は同じです

特に、リバランス(資産割合の調整)が手間がかかりますがリバランスが最も重要です。

これを定期的に行わないと「想定外の以上のリスクを取っている」状態になります。

しかし、この作業も手間とコストがかかるため、資産額が少ない場合には割に合わないケースも。

結論として、資産総額が五千万円〜1億円規模になって初めて、金のリバランス効果が実用的に働くと考えられます。

金価格を押し上げる長期的推進力

金価格を長期的に支えるのは、一時的な景気や金利の動きではなく、世界経済の構造的変化です。

このセクションでは、金が2026年以降も「構造的強気」を維持する理由を、初心者にもわかりやすく解説します。

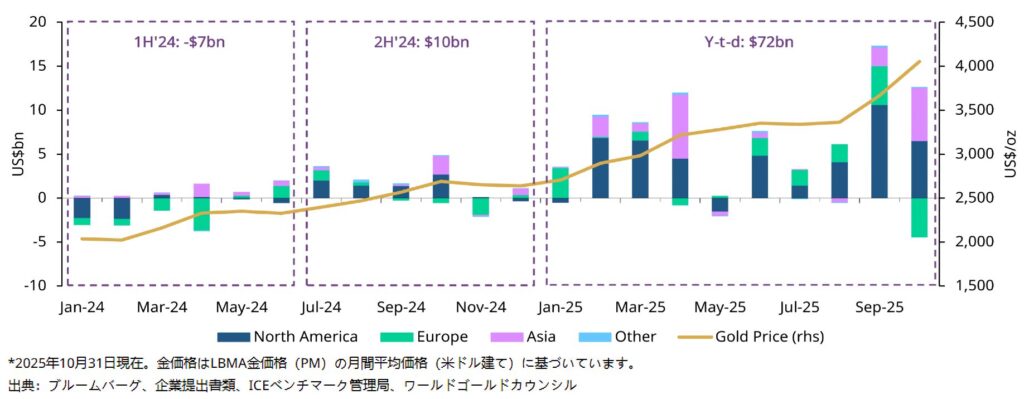

中央銀行の金買い増し ― 脱ドル化の進行

2023年以降、各国の中央銀行が過去最高レベルで金を買い増ししています。

世界金協会(WGC)のレポートによると、2023年・2024年の中央銀行の金購入量は2年連続で1,000トンを超過。

これは統計史上最大規模であり、2025年も買い越し傾向が続いていると公表されています。

グラフは2025.4時点のものです。4月時点で2024年の1/3の購入が行われていました。

では、なぜこれほどまでに中央銀行が金を買うのでしょうか?

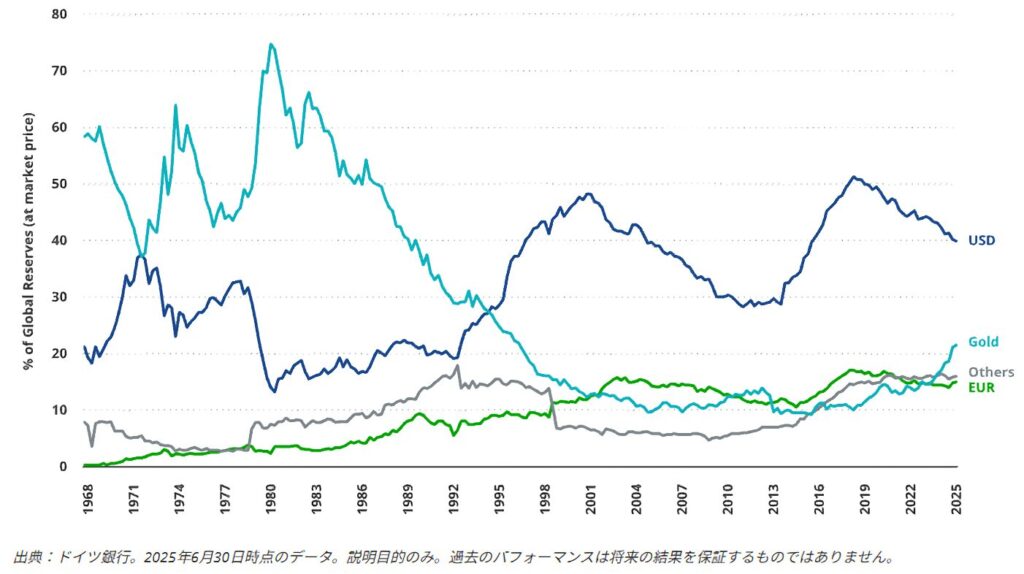

主な理由は「脱ドル化(Dedollarization)」です。

ほんとに、脱ドル化が進んでるの?

下のチャートに関係が見えます

特に中国、ロシア、インド、トルコなどが積極的で、中国人民銀行は2023年11月以降、連続で金を買い増し中。

金の保有が過去の半分も達していません

まだまだ、買いが続きそう…

この動きは政治的な意味合いも強く、「制裁を受けにくい中立資産」として金の価値が再評価されているのです。

売買は結局「米ドル」が多数です

そこに中国元決済が代替を模索しているね

まだまだ小規模ですが、中国元建ての金取引が中国本土外で行われ始めています。>>中国外の金取引

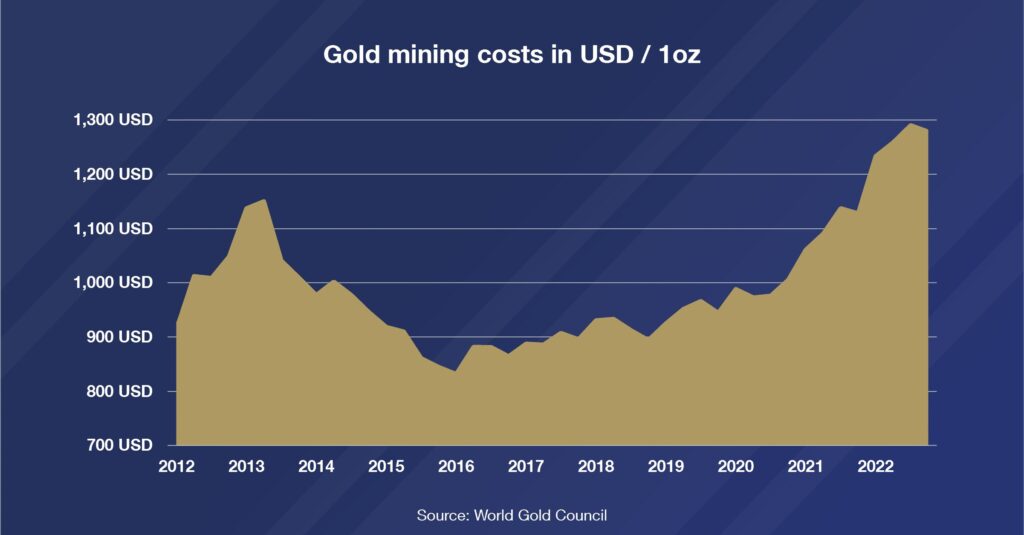

供給の制約と採掘コストの上昇

金価格の上昇は需要だけでなく、供給側の制約によっても支えられています。

世界の金鉱山生産量は、2018年をピークにほぼ横ばい。

新規鉱山の発見が減少し、環境規制や採掘コストの上昇が影響しています。

2024年の世界平均AISCは約1,450ドル/オンス。

一方で金価格は2025年秋に4,000ドルを突破しており、採掘業者にとっては高収益期に入っています。

それでも生産量が増えないのは、新鉱山開発までに10年以上かかるという現実的な制約があるからです。

さらに、採掘地域の多くがアフリカや中南米など政治的に不安定な国々であるため、供給リスクが慢性的に存在しています。

結果として、金市場は供給不足が続く見通しです。

マクロ要因との相互作用 ― 実質金利・ドル・財政リスク

金価格に影響を与える「マクロ要因(=経済全体の動き)」も、長期的な強気シナリオを支えています。

■ 実質金利の低下

金は利息を生まないため、通常は金利が上昇すると価格が下がる傾向にあります。

しかし、2024年以降、米国の「実質金利(=名目金利-インフレ率)」が再び低下しており、金には追い風です。

■ ドルの信認低下

米国の財政赤字は2025年時点でGDPの約7%に達し、国債発行残高は37兆ドルを突破しました。

これにより、ドルの長期信頼性が揺らぎ、「ドルに代わる資産」として金が選ばれる構図です。

■ 財政リスクとヘッジ需要

米国や日本を含む先進国では、金利上昇と財政支出拡大が同時進行しており、通貨価値の下落リスクが高まっています。

投資家や機関投資家はこの「通貨の信頼低下」に備え、金を“保険資産”として積み立てる傾向を強めています。

金は紙幣や国債とは異なり、信用に依存しない純粋な価値資産。

そのため、経済や通貨の不確実性が高まるほど、長期的な買い需要が継続します。

短期的なリスクと調整シナリオ

金価格は長期的に見れば上昇基調ですが、短期的な調整局面を避けることはできません。

初心者の方が「今買っても大丈夫?」と不安になるのは自然なことです。

このセクションでは、2025年後半から2026年前半にかけて起こりうる短期的な下落要因と、それにどう備えるかを解説します。

金の急騰後には“息継ぎ”がある

2025年10月、金価格は一時4,400ドル/オンスを突破しました。

しかし、その後は調整局面に入り、11月初旬には4,015ドル前後まで下落しています。

このように、金市場は上昇トレンドの中でも短期的な上下動(ボラティリティ)が非常に大きい特徴があります。

このような調整局面の多くは「過熱したポジション整理」が要因です。

つまり、投機的な短期資金(ファンド・ヘッジファンドなど)が一時的に利益確定を行うことで、相場が下がるケースが多いのです。

実際、世界最大の金ETF「SPDR Gold Shares(GLD)」の保有残高は、2025年10月以降に約5%減少。

短期筋の売りが反映された形となっています。

このような下落は一時的で、中長期の上昇トレンドを壊すものではありません。

過去10年間のデータを見ても、金は上昇トレンドの中で平均15〜20%の調整を繰り返しています。

金価格の短期的リスク要因

金の価格を押し下げる可能性がある要因を、初心者にも分かりやすく3つに整理します。

■ ① 実質金利の上昇

前述の通り、金は「利息を生まない資産」です。

そのため、米国の実質金利が上がると、相対的に魅力が下がる傾向があります。

FRB(米連邦準備制度)が想定よりも早く利下げを遅らせた場合、一時的にドル高・金安の動きになる可能性があります。

■ ② ドル高の再燃

金はドル建てで取引されるため、ドルが強くなると金は割高に見え、売られやすくなります。

一方で、ドル安になると逆に金は買われやすくなります。

ドル指数(DXY)が上昇する局面では、金の短期的な下落が起こりやすい点に注意が必要です。

■ ③ 地政学リスク後退

中東・東欧などでの緊張が緩和した場合、「安全資産としての金」が一時的に売られる傾向があります。

2025年後半にウクライナ情勢の一部停戦報道が出た際、金価格は1週間で約3%下落しました。

このように、金は「危機の度合い」に応じて価格が敏感に反応します。

しかし重要なのは、短期の材料ではトレンドが反転しないという点です。

健全な調整が次の上昇を生む

短期的な下落は、実は次の上昇の“助走”でもあります。

過去のデータを見ても、調整局面で投機資金が抜けることで、需給が健全化し、長期上昇が再開するパターンが多いのです。

例えば、2020年の金相場では一時的に15%下落しましたが、その後2021年にかけて過去最高値を更新しました。

同様に、2025年末〜2026年前半の調整も、長期上昇トレンドを整える局面と見る専門家が多いです。

金の投資において最も重要なのは、短期の上下に動揺せず、長期で“構造的上昇”を信じる姿勢です。

積立型の投資(定期的に一定額を買う方法)を活用すれば、価格変動の影響をならしながら、平均取得コストを下げることができます。

2026年以降の金価格シナリオと投資戦略

2025年に史上最高値を更新した金相場。

「もう高すぎるのでは?」と感じる方も多いと思いますが、市場関係者の多くは2026年以降も上昇トレンドが続くと予想しています。

このセクションでは、主要金融機関の最新レポートやマクロ経済の動きをもとに、今後の金価格シナリオと、初心者でも取り入れやすい投資戦略を解説します。

主要金融機関の金価格予測(2026〜2028年)

以下は、2025年10月時点での主要機関による金価格予測レンジです(ドル建て・1オンスあたり)。

| 期間 | 機関名 | 予想価格 | 根拠 |

| 2026年中頃 | Goldman Sachs | $4,600 |

中央銀行の継続買いとドル安シナリオ

|

| 2026年末 | UBS | $4,750 |

供給制約・地政学要因の長期化

|

| 2027年末 | JP Morgan | $5,000 |

金ETFの資金流入再拡大

|

| 2028年以降 | World Gold Council(WGC) | $5,500超 |

新興国通貨防衛のための金準備拡大

|

出典「Gold Outlook 2026–2028」2025年10月発行

多くのレポートで共通しているのは、

短期的な調整はあっても構造的に金が買われる環境が続くという点です。

その背景には、次の3つの長期要因があります。

2.ドルの信認低下と通貨分散の加速

3.鉱山供給の伸び悩み(ESG規制・新鉱床減少)

つまり、金は「インフレ対策」だけでなく、通貨システムの“揺らぎ”に備えるための防衛資産として再評価されているのです。

初心者でも実践できる投資戦略

金投資の方法は大きく分けて3つあります。

初心者向けに、リスクと手間を踏まえて整理します。

| 方法 | 特徴 | メリット | 注意点 |

| ① 純金積立(少額投資) | 毎月定額で購入 | 手軽・平均コストを抑えやすい |

手数料が高めのサービスも多い

|

| ② ETF(上場投資信託) | 株式と同様に売買 | 流動性が高く管理が楽 |

為替リスク(円高時に価格が下がる)

|

| ③ 現物(金地金・コイン) | 価値が“手元”にある安心感 | 長期保有・相続にも有利 |

保管・盗難リスクがある

|

とくに初心者には、純金積立+ETFの併用がおすすめです。

毎月定額で積立を行いながら、価格が大きく下がったタイミングでETFを追加購入する、いわゆる「コア・サテライト戦略」がリスク分散に効果的です。

また、すでに解説したように、資産額が大きいほど金の組み入れ効果は高まります。

資産1億円以上なら10〜15%を目安に配分するのが現実的です。

金の「構造的強気相場」をどう見るか

これまでの分析で見てきたように、金の上昇には以下のような構造的要因が複合的に作用しています。

これらの要因は一過性のものではなく、世界経済構造の転換点として長期的に続く可能性が高いと見られます

短期的には金価格も調整を繰り返します。

2025年10月のように一時4,400ドルをつけた後、4,000ドル台に下落することもありました。

しかし、過去20年間を振り返ると、金は常に上昇と調整を繰り返しながらも右肩上がりを維持しています。

たとえば、2008年の金融危機後、金は3年間で約2倍に上昇しました。

一方で、途中の10〜20%の下落局面を何度も挟んでいます。

この動きから分かるのは、「金は短期ではなく、長期で持つことで真価を発揮する」ということです。

積立やETFを活用し、価格に一喜一憂せず“時間を味方につける投資”が、初心者にとって最も合理的な選択です。

記事が、タメになったと思われたら、“SNS” や “リンク” で紹介して頂けると今後の励みになります。

関連記事

こちらの記事では、初心者向けに金への投資の前に知っておきたいことを記載しています。中でも、「金の下落要因」や「金の注意事項」は投資前に知っておくとリスクに対する備えができます。>>金の”魅力”と下落要因

戦略的に金を組み入れたポートフォリオが「黄金のポートフォリオ」です。このポートフォリオはリーマンショック年でもプラスのリターンをたたき出しました。>>黄金のPF