こんな疑問がある方のために、記事を書きました。

米国はインフレしているから、日本よりパフォーマンスが高くて当然では?と考えている方へ向けて記事を書きました。

以前の記事で、”物価”について記事を書きました。

その中で、インフレが進むと所有する資産額が同じでも実質価値が減ると記載しました。

では、2010年から2020年にかけて絶好調だった米国についてどう考えれば良いのでしょうか?

今回の記事では、米国の実質資産を評価して、インフレ率が低い日本投資家がどうすれば利益をとれるか考察しました。

記事が、タメになったと思われたら、“SNS” や “リンク” で紹介して頂けると今後の励みになります。

アメリカのインフレ率

日本の失われた20年が30年と言われるようになりました。

その間に他国とりわけこの10年では米国一強の時代となりました。しかし、 インフレ率が低い日本と米国を単純に名目価値〔1〕の比較だけで、米国株への投資誘導があると疑問を抱くことがあります。

〔1〕:『名目』とは、実際に市場で取り引きされている価格に基づいて推計された値。

他の用語で『実質』があり、こちらは物価上昇値を取り除いた値の事です。

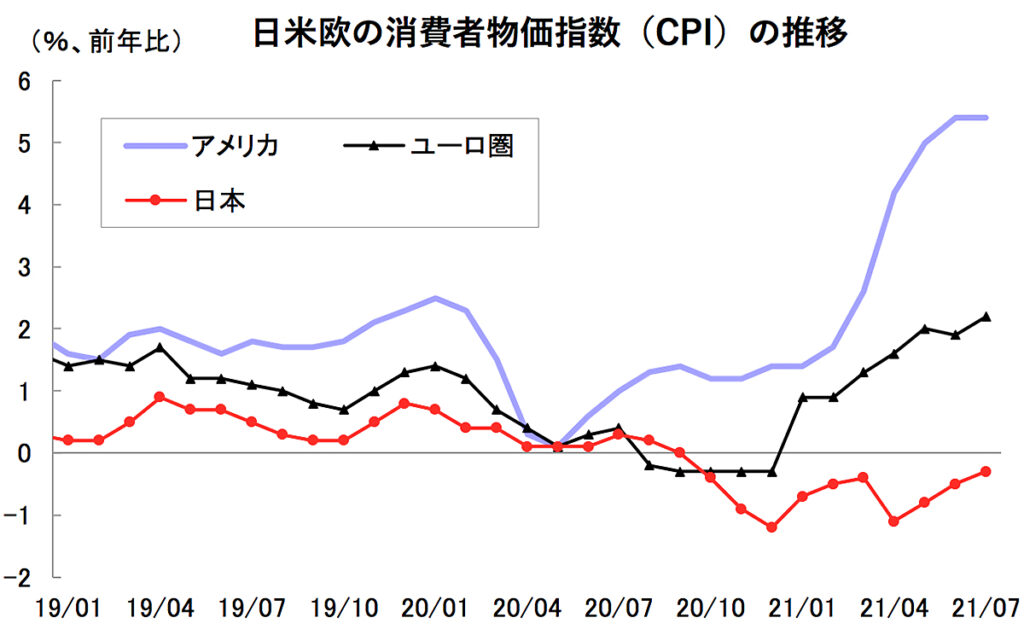

最近のCPI(消費者物価指数)

日本は”デフレ”へぎみで、他国は”インフレ”となっています。インフレが進むことは”実質資産”が減っています。(詳しくは別の記事で解説しています。リンクはこちら)

しかし、日本はデフレのため、名目資産が変化なくても実質資産が増える状態なので、インフレしている国と収益率を単純に比べると誤解が生まれることがあります。

インフレ考慮する米国株

米国株を2011年から2021年の10年間で名目資産では、335%の成長(4.35倍)となります。

しかし、この数値はインフレ率を考慮していません。仮にインフレ率を10年間を一律で2%だったとします。すると、インフレ率を考慮した資産額は256%(3.56倍)となりました。

インフレ率を考慮しても3倍以上の成長を誇る米国は凄い。

インフレで収益率が変わる

ここで伝えたいポイントがインフレ率を考慮したら、76pointも下がるという事です。

つまり、単純に『収益率を比較して優劣をつけるのは誤解を生む』という事です。投資の収益率には必ずインフレ率が含まれていますので、名目価値で判断しないように注意が必要です。

もう一つ言えることは、インフレ率が高いと”名目資産”が増加しやすいと言えます。

新興国

では、他の国はどう考えれば良いのでしょうか?

ブラジルであると約10%のインフレ、ロシアについても約8%のインフレが起きており、新興国についてはアメリカ以上にインフレが進んでいる国もあります。

そのため、株高が起きても実質価値で考えると“儲かっていない”のです。それなのに、名目資産で税金が課せられているため、税金の負担が大きくなります。

さらに、新興国の場合は為替リスクも大きく存在します。

為替リスク

他国の投資となると『為替リスク』も必ず発生します。長期投資が必要とされるため、為替ヘッジをしない場合は通貨価値が保たれた国で投資を行う方が堅実です。

トルコは通貨価値が、2011年からの10年で約78%も下落しています。通貨の信用度が少ない国では長期資産形成には向いていません。

通貨の信用度についてはIMFのSDR〔2〕を参考にするのも良いでしょう。

米国では国際通貨となっているため信用度が高いです。後述しますが、このような国に長期投資を行い、円高のタイミングで利益を確定すると、実質価値として最大限に資産を保つことができます。

〔2〕:国際準備資産のことで、5つの通貨(米ドル、ユーロ、中国人民元、日本円、英国ポンド)で構成されています。詳細は関連記事にリンクを貼っておきます。

売却タイミング

価格のズレを取るような話なので、いつでも可能な売付方法ではありません。ただ、この先どのような事が起きるのか確定された未来はありませんので、語弊を恐れず書きます。

そのタイミングは、米国資産が上昇し続ける中、円高になった時です。

理論的には自国のインフレが進むと為替レートが円安に進み、デフレが進むと円高となる傾向がありますが、最近この傾向が無いように思います。

株式投資の場合

インフレが進む国は”実質価値”が減っていくため、”名目価値”が上昇しやすくなります。名目価値が上昇すると、税金額が増えてしまいます。

しかし、投資をしている場合は利益を確定させないと、税金が発生しません。そのため、表面的な税率(約20%)以上に資金効率が上がっていることになります。

これを簡単に言うと、インフレの国での投資は長期投資向きと言えます。

更に、世界的な通貨で投資する方が実質的な購買力を保つことが出来ます。そのことから、米国への投資が導き出されます。

為替レート

一物一価の法則は、ネットの普及や配達効率の向上、政治での税制改革によって、今後についても国際間でもあてはまっていくと予想できます。

そのため、インフレが進む国があれば、他の国の通貨は高くなるのが理論的です。

タイミング

では、売却タイミングを計る時にはどうするか?というと、物価から見た円高がポイントとなります。

物価から見た円高を言い換えると、購買力平価(PPP)〔3〕より高いタイミングが適切です。

購買力平価より、為替レートが高い状態では価格のズレが生じている時と考えられますので、その時が売却のタイミングとなります。

〔3〕:為替レートは2国間の通貨の購買力によって決定されるという説から、2国間で提供されるサービス、物は同一価値という理論から導き出される為替レート

- インフレで長期的な成長が期待できる国

長期投資で税金の繰り延べ

売却タイミングを計るため長期投資可能な国 - 購買力平価より為替レートが円高

実質価値に比べ名目価値が小さく節税効果がある

まとめ

記事が、タメになったと思われたら、“SNS” や “リンク” で紹介して頂けると今後の励みになります。

共に学んで豊かになりましょう!それでは、また!!

関連記事

“インフレ”と”デフレ”による実質資産について詳しく解説しています。

PPIとCPIの推移から推察できる、この先の日本経済について解説しています。

IMFの通貨割合や世界各国の消費者物価指数のチャートもあります。

コメント